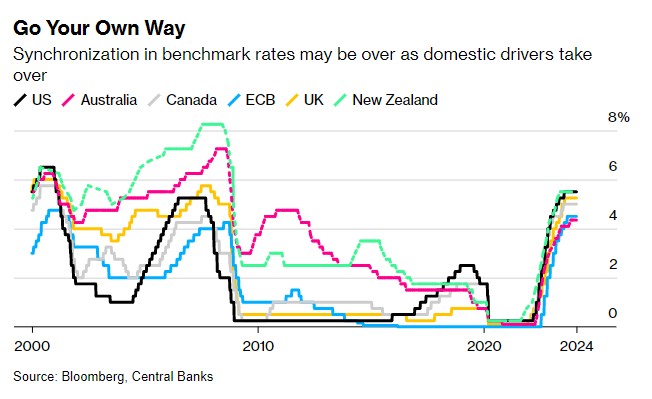

国内因素主导通胀 全球央行货币政策趋同时代走向终结?

随着国内驱动因素在决定物价前景方面取代全球趋势,发达国家央行货币政策四年来的同步趋势似乎即将减弱。

智通财经APP了解到,作为20世纪90年代早期通胀目标制的先驱,新西兰在制定货币政策趋势方面拥有自己的一套逻辑。该国央行可能会再次打破政策的一致性,因为交易员预计该央行可能再次加息。澳新银行经济学家表示,该央行最早可能于2月28日加息。

同步趋势也有可能在其他地方破裂。在美国,有证据表明,通胀仍然居高不下,劳动力市场状况良好,这已说服交易员接受美联储对市场押注短期宽松政策的反驳。

相反,在欧元区,在去年勉强避免了经济衰退后,物价压力的回落速度比预期的要快,这支持了推动更早降息的论点。

交易员纷纷押注瑞士央行最早将于下个月降息。而英国仍在遭受经济衰退和高通胀的糟糕局面,这可能使英国央行陷入最艰难的境地。

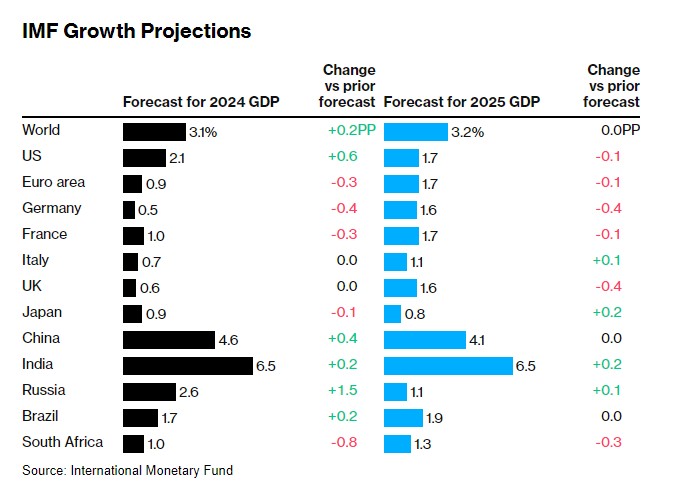

国际货币基金组织(IMF)的最新一轮预测突显了这种差异:美国前景改善,欧元区前景恶化,而英国数据惨淡。

根据2月12日的一份报告,摩根大通策略师建议客户通过偏好美国股票、信贷和美元以及德国国债来利用美欧增长鸿沟。他们还预计,加拿大央行和澳洲联储仍将比全球同行更加鹰派。

澳洲联储主席Michele Bullock此前强调了不同的政策路径,他在今年2月6日的理事会首次会议上预测市场将出现鸽派基调,并表示“不能排除进一步加息的可能性。”

与此同时,在数十年来抗击通缩的努力中长期处于异类的日本,可能会在未来几个月采取另一种方式,实施2007年以来的首次加息。

债券交易员预计,一年后,美国基准利率将下降约100个基点,欧洲将下降约120个基点,但澳大利亚基准利率将仅比目前水平低40个基点,日本则将高出约30个基点。

转变风险

另外,花旗策略师还警告称,交易员需要对冲美联储在非常短暂的宽松周期后不久加息的风险。

这正是欧洲央行官员试图避免的一种情况,他们担心货币政策迅速转变可能会被视为他们再次低估了通胀。

许多政策制定者花了大量时间讨论以下两种风险:一是行动过早,对物价压力的重现感到意外;二是等待更长时间,可能会过度抑制需求——后一种立场目前获得了更多支持。

IMF首席经济学家Pierre Olivier Gourinchas表示,各大央行应避免过早放松政策,否则将使来之不易的信誉毁于一旦,并导致通胀反弹,但也不能太过拖延降息,以免危及经济增长,并有可能导致通胀低于目标。

他在最近的一份报告中写道:“我的感觉是,在通胀似乎更多地由需求驱动的美国,需要关注第一类风险;而在能源价格飙升发挥了不成比例作用的欧元区,需要更多地管理第二类风险。在这两种情况下,保持在软着陆的道路上可能并不容易。”

将于周四公布的美联储和欧洲央行1月会议纪要将受到密切关注,以获取有关政策方向和步伐的最新见解。

国内压力

总的来说,通胀驱动因素的转变,是使对当前趋势的准确分析变得更加复杂的原因。物价压力越来越受到服务业的驱动,其中工资的影响比制造业更大。

从定义上讲,这种国内压力更为特殊,这意味着央行需要以自己的方式应对。例如,在美国1月份的通胀报告中,食品、汽车保险和医疗保健价格的上涨推动了通胀,而住房成本对整体通胀上涨的贡献超过三分之二。

以新西兰为例,尽管贸易价格放缓帮助总体消费者价格指数(CPI)水平有所缓和,但第四季度基础通胀高于政策制定者的预期。CPI篮子中的11个主要类别中,有8个在本季度上涨,租金、住宅建设成本和地方政府土地税涨幅最大。

Bloomberg Economics经济学家James McIntyre表示:“通胀放缓和经济增长降温增强了人们对货币政策制定者今年将转向和放松政策的预期。虽然各国在抗击通胀方面团结一致,但随着形势的转变,异常情况是不可避免的。个别国家的情况将在转向降息的过程中发挥更大的作用,至少在最初阶段是这样。以新西兰为例,新西兰央行关注当前高移民带来的潜在通胀冲击,这加剧了利率可能在一段时间内走高的风险。”

不同政策

这似乎表明,转向更加多样化的央行政策将是回归到危机时期之外的常态。

但即便如此,影响所有经济体的科技、能源和大宗商品的大趋势可能会在一定程度上保持政策方向的一致性。外汇动态——政策利率相对较高的国家预期货币升值,最终会抑制价格压力——也表明,一些从众行为将持续下去。

然而,从长期来看,欧洲、北美和南太平洋地区的央行都必须应对截然不同的结构性问题,如不同的人口增长率、能源进口依赖、供应链转移和住房动态。这使得自2020年中期以来的一致性会几乎不可避免地消退。

“各大央行将以不同的速度降低利率,”胡佛研究所访问学者Mickey Levy表示,“虽然大多数地方的通胀都有所下降,但央行面临着不同的通胀和经济状况,这决定了实现其目标所需的适当政策利率。”

扫码下载智通APP

扫码下载智通APP