新股消息 | 推迟上市后富景中国“再战”港交所 曾在三年内五度递表

智通财经APP获悉,据港交所2月1日披露,富景中国控股有限公司(简称“富景中国”)向港交所主板提交上市申请,均富融资为其独家保荐人。值得注意的是,自2021年开始,富景中国持续进行了五次递表港交所,并于2023年11月28日通过港交所主板上市聆讯,但在最后一步富景中国的上市计划戛然而止,选择推迟上市计划。

招股书显示,富景中国是山东省最大的盆栽蔬菜农产品生产商,于2022年按销售收益计于山东省的市场份额为14.8%。于2022年,该公司的销售收益为1.267亿元人民币,占中国盆栽蔬菜生产商的总销售收益约3.1%,及少于中国蔬菜生产商的总销售收益的0.01%。

截至1月26日,公司有三个种植盆栽蔬菜农产品的种植基地,包括莱西基地、西安基地及大连基地,总占地面积约43.16万平方米。公司种植基地内共140个大棚,总建筑面积15.54万平方米。

富景中国的产品以公司的品牌“富景农业”推广及销售,其中包括29个盆栽蔬菜农产品品种。其中,茼蒿、油菜、苦菊、油麦菜、小白菜、生菜、山芹及乌塌菜为公司于往绩记录期间在市场上提供的主要产品。

值得注意的是,富景中国自2021年以来前后递表了五次,时间分别为2021年2月10日、2021年8月24日、2022年4月14日、2022年11月28日和2023年7月28日,并于2023年11月28日通过港交所主板上市聆讯,也进行了招股连上市挂牌日都明确了时间,但在关键一步戛然而止。

富景中国原定的上市时间是12月8日,就在12月5日,富景中国发布公告称,鉴于现行市况,经征询联席整体协调人及联席全球协调人后,本公司已决定推迟且不会根据招股章程的时间表进行股份发售。因此,有关配售的配售包销协议将不会订立,而有关公开发售的公开发售包销协议将不会成为无条件。不进行股份发售的决定并不影响本公司目前的业务,而本公司仍致力于发展及扩充业务。

相关投资人士表示,一般情况下,极少见到像这样招股结束后选择推迟上市。这可能反映出在招股过程中,市场非常不如预期,其结果不如当前不上市,另找时机。与此同时,不同市况也很难一概而论,新股中90%以上还是很积极面对,而一旦延迟,可能更令投资者对于公司信心产生疑惑。

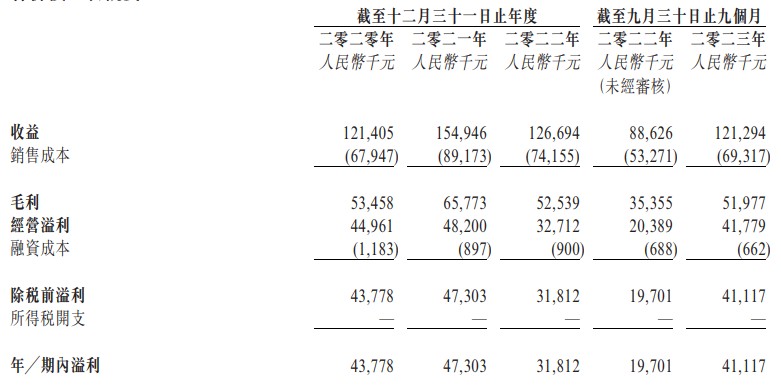

从财务方面来看,于2020年度、2021年度、2022年度以及截至2022年、2023年9月30日止,富景中国分别实现收益约1.21亿元、1.55亿元、1.27亿元以及8862.6万元、1.21亿元人民币;同期,分别实现年内溢利4377.8万元、4730.3万元、3181.2万元以及1970.1万元、4111.7万元人民币。可以看到,富景中国在2022年的整体营收及利润都在下滑。

与此同时,富景中国也较为依赖分销商与前五大客户。招股书显示,于2020财年、2021财年、2022财年以及2023年首九个月,富景中国分销商的销售额分别为1.21亿元、1.55亿元、1.27亿元和1.21亿元,占公司同期营收的99.7%、100%、100%和100%。此外,上述期内,来自五大客户的总收益占公司各年度营收分别为56.1%、66.3%、67.3%及68.1%。

扫码下载智通APP

扫码下载智通APP