新电改三周年后,电力股投资机遇在哪里?

本文来自微信公众号“玩转港股”,作者为方正证券香港渠道发展部林子俊,文中观点不代表智通财经观点。

传统意义上,电力股应该归纳到周期股当中。当经济高速增长时,市场对于电力的需求增加,经济不景气时电力股的营收也会放缓。

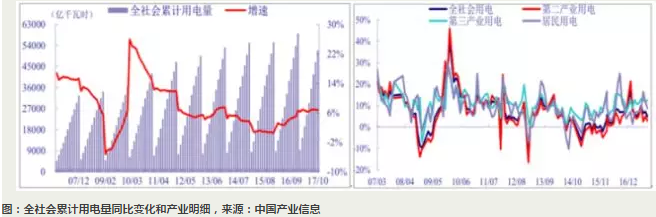

观察中国的用电量增速,不难发现近10年来中国社会用电量规模大部分时间都呈现增长趋势,但增速自2010年后持续回落,一直到2015年才重拾升轨。照理说近三年电力股应该表现也不错,但研究却发现大部分电力企业营收都强差人意。

电力生意为何难做?随着技术发展和产能提升,中国发电产能缺口早已被填补。新闻上报道部分城市时不时还缺电,主要原因是发电设备平均使用率低,地域用电需求以及资源分布不平均等导致,归根到底还是经济考虑:电价难提升,成本难控制,电企的日子也不好过。

近几年“电改”一词常常被提起,最为标志性的事件当数2015年3月分布的9号文件(关于进一步深化电力体制改革的若干意见(中发〔2015〕9号)文》),也被称为“新电改”方案。政策提出三周年,电力股发生了什么改变,又催生出了多少新兴行业,投资者又应该如何部署?

传统电企依然盼煤跌盼电涨

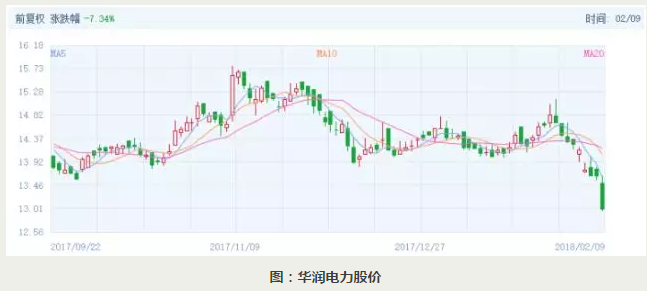

三年过去,中国大部分发电产依然以燃煤火电为主,对煤炭价格的敏感性高。以内地龙头华润电力(00836)为例,股价自2017年11月份开始下跌,完全没有跟上2018年港股开门红的强势行情。主要原因是今年内地煤炭价格持续上涨同时产量下跌令公司生产成本大幅度增加。即使去年第四季度国家调高上网电价8%,依然无法完全抵消成本上涨所带来的压力,毛利和净利率无可避免要压低。

虽然夏天才是电高峰期,然而冬季由于寒潮和春节的影响,往往也会让电煤供应日趋紧张。在今年1月29日,因为中国华东、华中地区普遍降下大雪至暴雪,采暖负荷导致用电需求大幅度增加,然而从内地煤炭供应:煤矿安全检查、春节放假、铁路运力等因素导致煤炭供给严重不足,部分电厂库存天数已低于七天警戒线,其中部分库存甚至可用天数仅两至三天。

对于煤电为主的公司而言,煤炭价格下跌,往往意味着好日子;煤炭价格上涨,控制成本能力成为核心竞争力。在过去四年,龙头电企收入增长普遍放缓,不难理解为何估值一直处于较低水平。

电力改革后的新引导

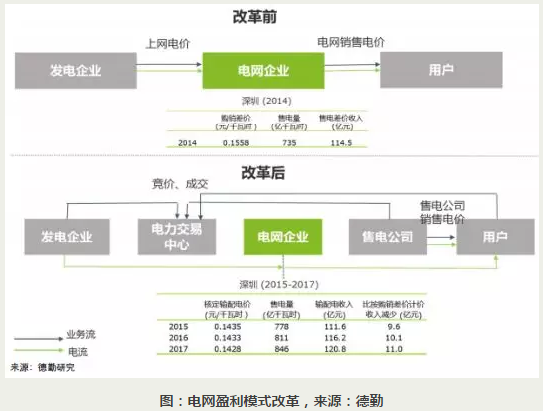

随着中国2015年电力体制改革启动,电力生产、输配以及销售的商业模式都发生了变化,其中最引人注目的是售电环节市场化。售电业务从电网剥离,允许社会资本建立售电企业,成立电力交易中心,多个举措同时推进初步建立了比较公平的市场环境。

简单理解,本轮电力改革主要影响了电网企业的经营模式——电网企业不再参与电力的购销,而是专注于电力输送和有关服务。过去靠“差价”赚钱,现在靠政府固定的“输送费”赚钱。国家按照“准许成本加合理收益”给输送费作定义,传递的信号是电网企业必须在保障供电安全的前提下,尽量降低成本,提升效率。

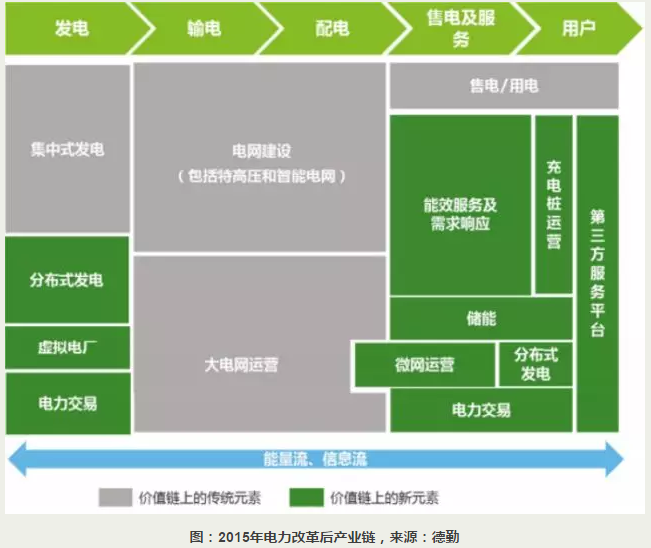

之前售电环节由电网公司统一负责,现在电网只负责运输,谁来销售?新政策开放了这个市场给众多独立的公司,截至2017年10月份,有超过2200家进入及通过公示程序的售电企业。“多买方”向“多卖方”的转型中,用户可以根据自身需求选择不同的合作方,倒逼了配电的信息化和智能化,也产生了众多产业链当中的新元素。

机遇和挑战

配电需求的多样化,要求电网系统和数据处理有较强的能力,从而衍生出了一批围绕配电产业链的新兴企业:无人充电栓,智能电网和能效服务及需求响应系统成为“增值服务”中的重要一环。

参照国外的例子,美国的Joule Asset帮助用户安装节能系统,通过逐月的电费形式支付改造成本,扭转了传统售电企业靠销售更多的电来增加收益模式,而是将售电收入和为客户提供的服务挂钩,是不少中国企业参考和借鉴的案例。

位于修世顿的Direct Energy在美国拥有数百万的用户,成为世界上最大规模和最有竞争力的能源服务商之一。其领先的模式在于为用户提供“能源组合套餐”,通过智能化的信息和自动控制技术为客户提供消费权,其产品不仅仅卖电,还卖汽卖水,根据能源价格选择最节省的产品,为客户提供有竞争力的能源使用计划。公司还提供根据客户能源损耗的报告和节能建议工具,与Google/Solar City以及三星电子等企业合作,进行产品和系统创新。

美国这些售电模式之所以可行,是因为实施电改后,售电市场完全放开将带来大量的、多样的用户服务需求(居民、工业、园区、节能低碳等),以及大量的智能终端的接入需求(分布式能源、电 动汽车、智能家居、储能设备等),只有能源互联网才能实现能源供需的动态平衡,从而满足用户日益多样的用能需求。

电改红利争夺战进入下半场

参考外国经验,目前数千家售电企业同时踏进门槛的局势可能并不会持久,毕竟市场容量始终还是有限,而所有的增值服务都是有成本的。如果没能够在有限时间内实现规模效应,很难形成竞争壁垒。然而在狼多肉少和电改的背景下,催生出一批针对售电环节的系统服务商,在近三年高速成长。

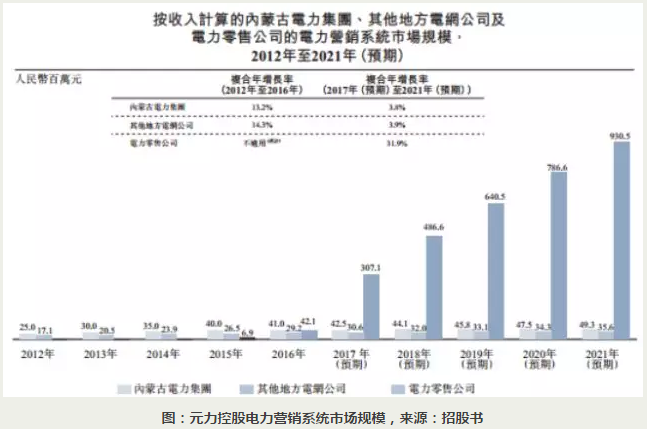

根据元力控股(01933)的招股书显示,中国头七大售电系统服务商市场份额已经占有95%,如果不考虑云南云电同方(同方科技参股),连同本周开始招股的元力控股,一共有4家企业在A股和港股上市。

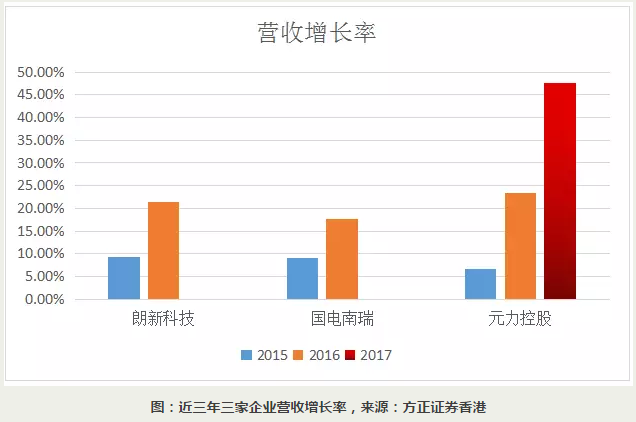

用收入增长维度对比,在2015年电改新政推出之后,电网系统服务企业迎来较高速度的增长,尤其是2017年,元力控股营收增长率大幅提升至47.6%,三年净利润复合增长26%,保持向上趋势。

目前大部分系统服务商主要客户都是围绕国家电网、南方电网和内蒙古电力集团三大龙头销售电力系统,经过2年多的时间,三家电企均已实现大部分的系统升级。

随着2017年电力零售企业数目井喷,如何争夺数以千计的零售公司将会是系统服务商的重中之重,而这里又涉及到谁家的产品更人性化,更稳定和专业。毕竟对于系统服务商而言,他们的客户追求的是在保障安全和稳定的前提下,尽可能压缩成本和提高效率。

电改后的传统电力股到了2017年依然受到能源价格上涨的影响,周期效应突出,然而毕竟因为前期也没有涨多少,所以“防守性”是最大的亮点。像华润电力和华能国际(00902)等传统煤电企业市盈率维持7~8倍,新能源企业如中广核电力(01816)市盈率也只不过11倍上下,考虑到不错的股息率,如果煤炭价格下跌或电费上调,都会吹起买入相关企业的号角。

截至目前电改最为利好的一众系统服务公司,在2017年数千家零售电力企业真正开展业务背景下将会进入争夺市场战役的下半场。过去围绕大国企拿订单,未来更看重的将会是本身产品能否满足越来越专业和繁多的客户需求。

值得留意的是,目前七大系统服务商已经占据了95%的市场,规模壁垒和电力系统的特殊性也让这一细分领域拥有较高的护城墙。以市值对比,国电南瑞规模最大;用估值衡量,最近上市的元力控股秉承香港股票的一贯传统——便宜。

免责声明:智通财经网转载此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP