有什么风险是我们忽略的?——写在黑色一星期之后

本文来自云锋金融公众号(id:majikwealth),经授权发布,不构成具体投资建议。

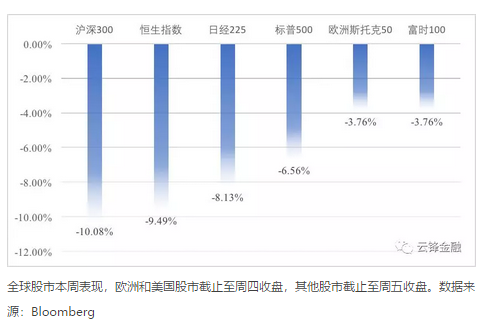

全球股市的下跌还在继续。

这一周是名副其实的黑色周,尤其是放在一月份前所未有的开门红后,多少显得有些魔幻。

从刚开始的正常回调,到现在的风声鹤唳,市场情绪在一步步恶化,无数的声音在窃窃私语——

“发生了什么?这已经不是技术回调可以解释的了吧?下一轮危机已经在敲门了吗?”

想想也是,前半段的调整中,大部分投资者还只是回吐了一月份的利润,因此还能抱着重新再来的轻松态度。但这两天的持续大跌就让很多人必须直面亏损,自然肉痛很多。

我们无意火上浇油,也不想“恶意唱空”,但也不希望就浮皮潦草的写些坚守的鸡汤文。

其实,无论是在场外摩拳擦掌的幸运儿,还是在场内咬牙坚守的投资者,现在都更应当冷静的思考一下——

如果说股市是经济的晴雨表,周期的先行指标,那么是否有一些风险,是我们在股市高歌猛进时忽略的?

又有哪些隐患,是接下来市场好转后我们应当保持高度警惕的?

宏观风险:全球的通胀和中国的监管

这两天在和机构投资者的交流中,一个观察是大家普遍对今年全球经济,特别是美国的基本面保持乐观。

确实,无论是经济增长和就业,还是企业的财报季盈利情况,都看不到周期拐点的迹象,更不要说进入衰退了。而从历史上看,美股的每一次熊市,都伴随着经济衰退。

但大家不约而同提到的一点担心是,如果全球再通胀的速度加快,可能会造成货币政策超预期收紧、市场流动性紧张。而温和的货币政策和宽松的流动性,毫无疑问是此轮全球牛市的根基所在。

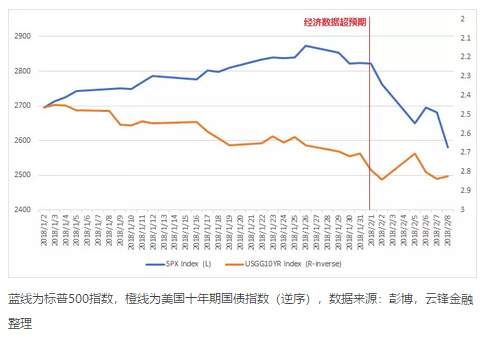

这也是为什么,本轮美股从回调向股灾演变的起点,是2月2日——那一天美国公布了强劲的非农就业和工资增长数据。

这让之前只流传于债市中的通胀担忧迅速蔓延到了整个金融市场,人们开始调整对未来美联储收紧货币政策速度的预期,造成的结果就是美债收益率首先上扬,股市下跌随后跟上。

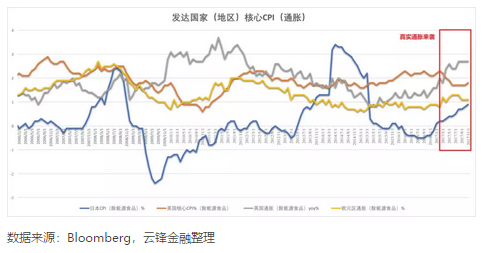

这时候投资者抬头去看全球各个发达经济体的通胀,才突然发现不但核心CPI都开始抬头,并会随着经济的继续扩张易涨难跌,而且各国央行正在默默的、但一步一步将措辞中的鸽派话语删除。

或许就像海通证券的姜超在最近的报告中宣布的那样:“宽松正式终结”。

但别急,还有一个历次通胀周期从未缺席的“大杀器”还未亮相,那就是油价。

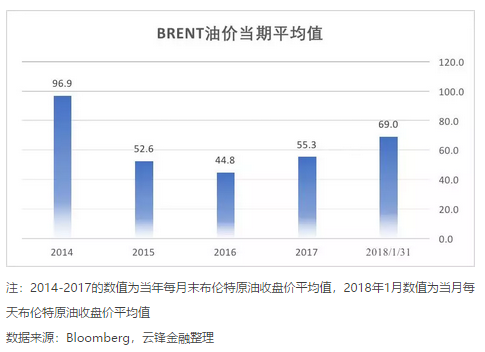

自2014年油价崩盘以来,低迷的油价是近几年经济好转,但通胀始终起不来的重要原因之一。

然而,随着美国页岩油公司开始为了股东回报收缩开采力度,以伊朗为代表的中东动荡再次发生,油价在去年下半段开始加速上扬,一举回到了60美元区间。

(对油价问题感兴趣的朋友可以阅读我们之前的文章:全球股市开门红,两个不寻常的特征暗藏机会与风险)

即便我们假设油价继续维持60-70美元的震荡区间,2018年的油价中枢也会比2017年高出15%以上——这一原本压制全球通胀的因素,将很可能转为正面的刺激作用。

再让我们顺一下这个风险逻辑:

经济的扩张加上油价的回暖,最终会拉动通胀或者说通胀预期,而这会让全球央行的货币政策趋于收紧,从而动摇此轮牛市的流动性根基。

但对于中国来说,通胀还不是宏观面最大的担忧,金融监管才是。

经历过上一个牛熊周期的投资者,应该会对2013年监管引发的流动性危机记忆犹新。

那一年的六月下旬,银行间市场的7天回购利率曾飙升至令人目眩的28%,沪深300应声下挫,一个月暴跌15%。

尽管到目前为止,这一轮的监管风暴还没有引发利率的大幅波动,但在从业人员眼中,影响却丝毫不亚于当年,甚至对银信合作、同业理财等领域的政策收缩,堪称史上最紧。

当然,从中长期来看,痛下狠手的金融去杠杆有利于经济发展的长治久安。但鉴于中国的金融体系已经发展成盘根错节的庞然大物,牵一发而动全局,风声鹤唳之下难免对市场情绪,乃至实体经济的投融资产生不利影响。

上周A股中小盘股票的下跌领先全球,正是从信托产品的清仓传闻引发的。

而这一风险因素,将贯穿中国股市,尤其是A股的一整年。

微观风险:美国企业的负债率和中国企业的现金流

和市场机构的交流中,大家还有同一个感觉,就是下一次美国的经济危机不太可能再由居民部门,或者房地产行业引起,因为次贷危机已经让居民部门完成了一次彻底的去杠杆,

政府部门虽然会因为特朗普的减税法案背上更加沉重的赤字,但美国对全球的铸币税还在,出现像欧洲国家一样信用崩盘债务违约的几率也很小。

那么危险的地方在哪里?或许是在企业。

过去几年,看美国经济的分析师们经常挂在嘴边的一句话是——“因为企业对经济前景缺乏信心,因此不愿意加大资本开支。”

这种“危机后遗症”从去年开始逐渐消散,甚至出现了逆转。

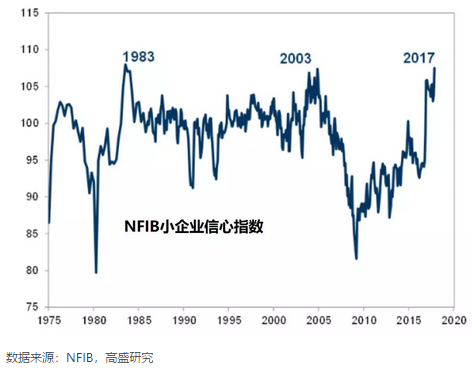

无论是PMI还是企业信心指数,都可以看出企业对美国经济的未来开始乐观,进入了补库存和加大资本开支的阶段。

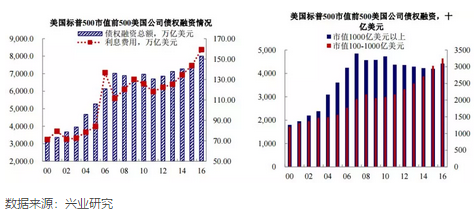

然而和过去周期不同的是,由于量化宽松政策的存在,之前几年的市场利率水平一直被摁在历史低位,美国企业趁机进行了大量的债券融资。而且由于缺乏现金,这一次中小企业在债权融资上比大企业更加激进。

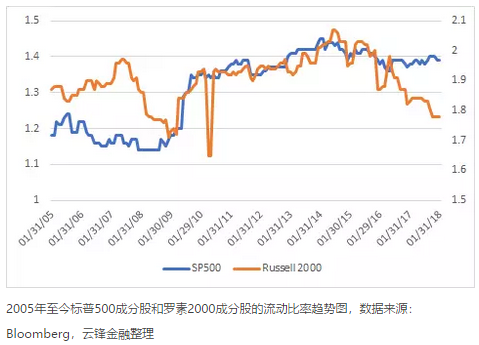

如果看流动比率(Current Ratio,即流动资产/流动负债),主要成分股是中小企业的罗素2000已经和标普500出现了明显背离,前者从本轮加息周期的起点就开始一路下滑。

据统计,目前上市公司每年要付出约160万亿美元的利息费用,在之前超低利率的大环境下,这些债权融资的利息偿还和借旧还新并没有问题,但在利率确定性上行后就不一定了。

如果企业还因为对经济前景的乐观而加大资本开支,一方面可能会引发产能过剩(根据本·格雷厄姆的说法,没有一次泡沫破裂没有伴随着产能过剩的现象),另一方面,这些企业会背上更巨额的债务,并最终被高昂的利息费用拖垮。

因此,对于美国企业而言,我们应当紧密跟踪他们的资本开支是否还会继续上升,并时刻关注中小企业的债务偿还问题。

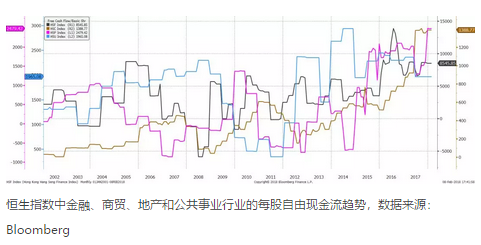

而在中国的企业端,比高企的杠杆率更让人担心的,可能是现金流问题。

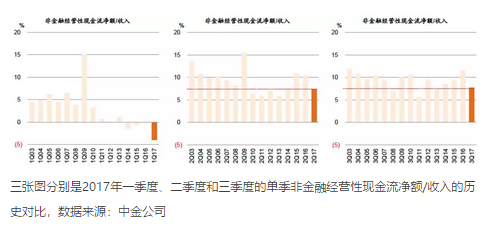

从2017年前三季度的财报来看,A股市场整体收入和盈利的增长都在20%左右,但非金融企业的经营性现金流占收入的比例却从2016年底的10%大幅下滑至6.9%,而且上中下游行业概莫除外。

这让投资者不禁担忧,本轮业绩增长的质量和持续性究竟有多高?

目前来看,这一现象的出现可以解释为复苏预期下的补库存、增加资本开支和放松应收账款管理。而且在港股市场上,主要行业的自由现金流都还处在高位。

但需要警惕的是,在2005-2007年的经济上行周期中,同样出现过企业增收增利不增现金流的情况,并在经济调头向下的时候,引发了企业盈利的崩盘式下跌。

现金流是一个企业的根本,营收增长而现金流不涨,除了资本开支和补库存等正向理由外,也可能是应收账款增加带来的“虚假繁荣”。

这是这两年环保行业股价表现糟糕的重要原因,也是对中国其他行业需要引起警惕的潜在风险。

市场情绪风险:数字货币的崩盘和被动型投资的资金流向

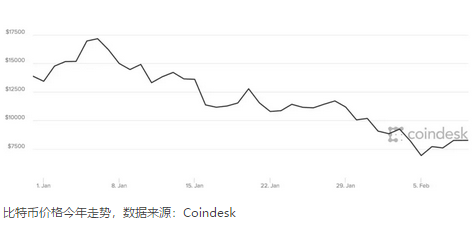

此次的资本市场牛市走到后期的时候,出现了一种全新的资产类别,那就是数字货币。

尽管这个市场目前还是游资和个人投资者的天下,但在短短五年内,数字货币已经从0发展到3600亿美元的市值规模,就算是机构投资者也无法忽视它的存在。

更何况,如果说科技股是这轮全球牛市的发动机,那么数字货币就是这一发动机中风险偏好最高的那群人的心头好。

这一类资产高度波动的交易价格和难以琢磨的投资价值,让它成为了跟踪市场风险偏好的良好风向标。

很显然,今年到目前为止,这一风向标的指向是腰斩再腰斩。

这会给高风险偏好的投资者泼一盆冷水,甚至对股市,尤其是科技股的走势形成压力。

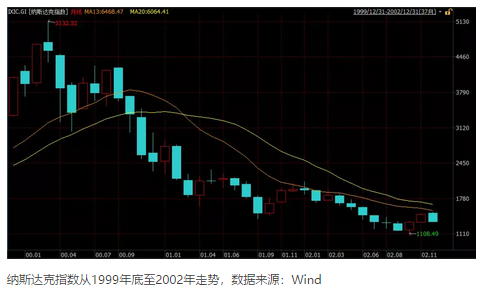

如果根据众投资大佬的观点,数字货币泡沫会在本轮全球资产泡沫破灭前先行崩盘,那么这也应当是我们高度关注的风险指标。

至于跌多少算泡沫破裂?不如拿纳斯达克指数泡沫破裂时80%的跌幅作为一个标准吧。

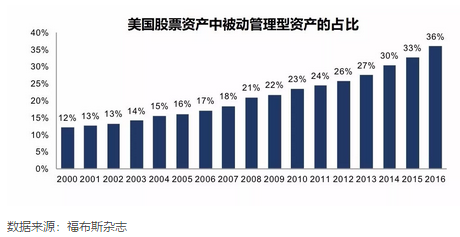

除了数字货币这个风险偏好指标外,对于股市资金本身而言,更大的风险可能来自于这轮牛市最为重要的资金来源——被动型指数基金。

尽管全球的指数基金诞生于上世纪七十年代,壮大于上世纪九十年代,但真正让其开始对市场产生巨大影响的,还是从2009年以来的这个周期——被动管理性资产占美国股票资产的比例,从2009年的22%快速提升到了现在的接近40%。

被动型基金和主动管理型基金最大的不同,是它具有明显的追涨杀跌效应。

当市场上涨,资金不断涌入被动型基金时,基金不会进行择时而是立即买入对应的指数成分股,从而进一步推高指数。

只要舞曲不停,So far so good。

但一旦市场转向,撤回的资金就会让这些被动型基金被迫卖出成分股,造成市场下跌。下跌的指数带来更大的市场恐慌和更巨额的资金赎回,从而很容易形成正反馈机制下的死亡螺旋效应。

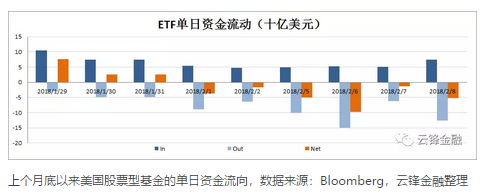

自上周五市场波动以来,追踪标普500指数的主要ETF产品,如SPY就出现了非常显著的赎回和资金净流出迹象,从2月1日至2月7日累计净流出规模达到175亿美元。

但这还只是目前两万亿美金规模的被动型指数基金中的沧海一粟。要知道,仅仅是SPY一支ETF基金就已经有3000亿美元。

毫无疑问,如果说量化交易可能是市场闪崩的“罪魁祸首”,那么指数基金的资金流向将是长期来看会引发市场连锁效应的风险因素。

总结:了解风险,是为了更好地前行

以上,我们从宏观基本面、微观企业面和市场情绪三方面解析了目前全球市场存在的风险因素。

有风险不意味着现在就要爆发,爆发了也不意味着没有回旋空间。

至少从基本面看来,目前的全球经济仍在良性的上升周期之内,各国央行也有足够的灵活性去调整货币政策收紧的速度。

但毫无疑问,全球股市投资者像前两年那样可以“躺着赚钱”的日子已经过去了,认识风险、跟踪风险、做好应对的准备,将是下一阶段的必修课。(编辑:张鹏艳)

扫码下载智通APP

扫码下载智通APP