美股新股前瞻 | 收款承压,利邦厨具(LBGJ.US)纳斯达克上市胜算几何?

作为衣、食、住、行中的一环,餐饮业是与每个人饮食息息相关的一个庞大产业链。随着大众生活水平不断提高,消费者对于餐饮的需求也逐渐多样化。

在行业转变的背后,餐饮业中重要的基础设施,即商用厨房设备,也随之发生着潜移默化的转型。其中,当标准化快餐和以健康为重点的定制化餐饮成为主流趋势,餐厅制作菜品的工序不再局限于传统的炒、熘、烧、煎,这也对烹饪器具提出了更高的要求,商用厨具从单一的节能型产品逐渐向定制化的功能性产品演变。

近期,总部位于无锡的商业厨房设备制造商利邦厨具(LBGJ.US)更新了其招股书,继续向纳斯达克发起冲击。

根据最新招股书,此次利邦厨具计划以4 - 6美元的价格,发行500万股股票,募资2000 - 3000万美元。在当前充满不确定性的外部条件下,利邦厨具选择赴美上市能顺利吗?

2023财年营收改善,净利润仍尚未扭转下滑趋势

智通财经APP了解到,利邦厨具创立于1992年,创立至今,公司一直从事于商用厨房设备的设计、研发、生产、安装、售后维护等服务。

据公司官网介绍,目前,无锡利邦厨具有员工近200人,在上海、杭州、南京、苏州等城市设立了分公司及分支机构。公司现有厂房面积25000平方米,固定资产上亿元。从分支机构的布局来看,公司主要耕耘长江三角洲业务。

在产品布局方面,公司当前生产的系列商用厨房配件包括蒸、烹饪、烘烤、油炸、消毒、调理、制冷等13个系列的80多个品种,以及不锈钢厨房设备,烹饪、食物准备仪器、酒店用品、厨房电器配件等300多个品种。

其中核心产品主要包括不锈钢厨房设备,以及烟气排放和新鲜空气供应管道系统。其中,不锈钢厨房设备也包括了智能压力锅、智能汤锅等智能厨具,配备智能控制器和显示器,可实现自动控制烹饪过程。

除此之外,废物处理器也是利邦厨具的核心产品之一,包含破碎系统、输送系统、脱水系统、检测系统,适用于各类食堂厨房对厨余垃圾进行破碎和脱水。

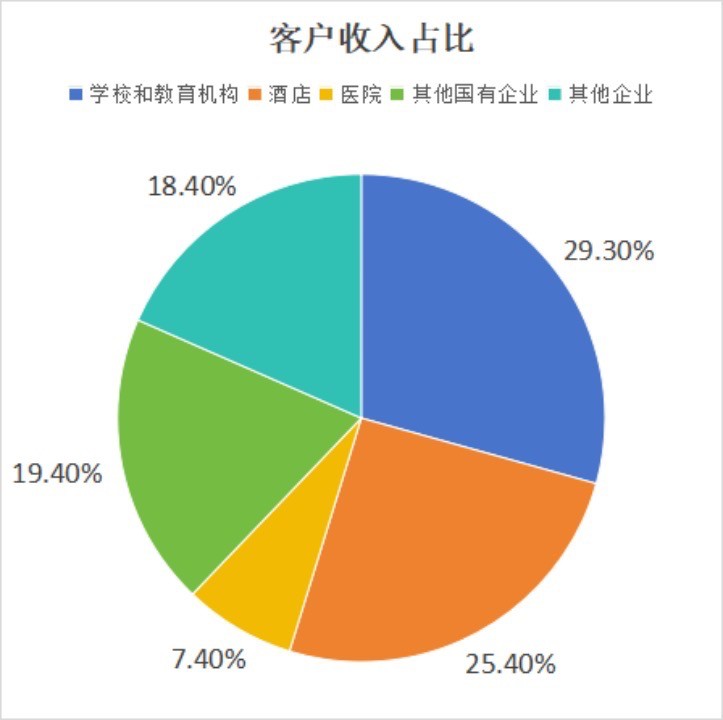

目前,利邦厨具的客户群主要为酒店、公司、公共机构、教育机构、医院等。截至2023年6月30日财年,公司共拥有客户150个,不同类型客户收入贡献比重大致如下图所示。从收入比重来看,学校和酒店为公司最主要的客户收入来源。

从业绩表现来看,2022财年,受到疫情影响,公司主要客户如酒店、学校和医院推迟采购计划,导致了公司2022年度整体收入的下滑,营收由2021年的1590.19万美元同比下降15.2%至1347.91万美元,净利润由265.85万美元下滑68.2%至84.51万美元。

这一现象在2023财年有所好转,营收方面,公司于2023财年实现收入1400.45万美元,同比增长3.9%;然而,在净利润方面,利邦厨具于2023财年尚未扭转下滑趋势,净利润于2023年度同比下滑27.3%至61.41万美元。

盈利表现方面,公司毛利率于2023财年有所上升,毛利率由2022财年的36.0%上升至2023年的41.1%;但净利润率于2023年有所下滑,由2022年的6.3%同比降至4.4%,主要与公司2023财年的坏账费用增长有关。

据智通财经APP了解到,2023财年,公司坏账费用由2022财年的37.83万美元增加至了83.52万美元,同比增幅为220.8%。对此,利邦厨具在招股书中提到,2023财年的坏账费用增加主要与疫情对客户的财务状况产生一定负面影响,导致部分客户推迟付款。与此同时,利邦厨具也表示,根据这些客户的性质和历史付款情况,利邦厨具这些应收账款在未来能得以收回。

库存水平改善,但应收账款面临压力

在利邦厨具营业收入增长的背后,也伴随着公司于2023财年去库存进展良好。

作为衡量制造企业业绩的关键指标之一,2023财年,利邦厨具库存周转天数缩短。其中,公司库存余额占总流动资产的比重由2022年的17.32%下降至了10.12%;库存周转天数也由2022财年的128天缩短至2023年的80天。

然而,尽管库存水平有所改善,但公司产品销售却并未充分向业绩端转化。其中,由于公司部分客户在付款环节存在推迟,而利邦厨具对主要客户又有较高的依赖度。近年来,利邦厨具在收账能力方面也展现出一定压力。

据智通财经APP了解到,2021财年,利邦厨具应收账款达到774.7万美元,同比大幅增长55.87%,占当期公司收入比重达到103.6%。相比之下,公司2020财年应收账款占比仅为57.4%。

而到了2022和2023财年,公司这一现象仍未得到改善,甚至有扩大趋势。其中,公司应收账款于2022及2023财年分别达到1083.98万、1491.92万美元,2023年同比增37.63%,应收账款占收比分别为80.42%、106.53%,2023财年达到近几年来历史最高的水平。

与此同时,由于公司营业收入较为依赖部分客户,当客户付款能力有所延后时,则对公司业绩产生影响。其中,公司有部分客户贡献收入比重达10%以上,同时应收帐款余额占公司总应收帐款的比重也达到10%或更多。

其中,2022财年,公司有两家客户分别约占总收入比重达10%,而却有三家公司的应收帐款占比超过了10%,分别达35%、18%和12%;而2023财年,利邦厨具则有一名客户占收入的比重达到了20%,并有一名客户贸易应收账款占比达到12%。

一方面,由于对于部分主要客户的依赖,未来公司与主要客户关系的变化将可能会损害公司业务经营及财务表现。

当前,随着酒店和餐饮业的发展,商用厨房设备的市场仍在扩大。根据 Fior Markets预计,全球商用烹饪设备市场的规模于2028年将达到1400亿美元,2021年到2028年的预测复合年增长率为6.5%。

其中,商用厨房电器行业的主要消费群体重视个性化产品,对产品质量和工艺设计有较高要求。企业要在行业竞争中胜出则需提供更加多样化、人性化、智能化的产品和服务。

从整个市场竞争的角度来看,当前商用厨房设备行业的竞争因素主要体现在对技术、研发、质量、渠道、品牌、配套能力和售后服务等综合能力的竞争,市场仍面临着激烈的竞争。对于利邦厨具而言,若其未来未能更快地适应变化,推出符合市场需求的新产品,其市场份额及业绩表现也将经受挑战。而从公司当前的业务及财务表现来看,若利邦厨具此次能成功上市,其未来发展也仍是一个未知数。

扫码下载智通APP

扫码下载智通APP