从资金面深度解析港股现状,这一次调整上不上车?

本文来自云锋金融公众号(id:majikwealth),经授权发布,不构成具体投资建议。

导读:

2017年是港股投资者的丰收年,进入2018年后投资者又惊喜的收到了开门利是。就在众人欢欣鼓舞准备迎接新高之时,港股近两天突然出现了冲高回落的调整态势,波动率也明显上升。

这究竟是开始的结束,还是结束的开始?

云锋曾经在去年底的市场调整中及时提醒了上车机会(详见:千金难买牛回头?),而这一轮调整发生在财报季之前,港股的盈利预告目前看还不至于像A股一样电闪雷鸣,那不如让我们将眼光放到港股牛市的另一功臣——资金流入上,看看这一方面是否有变化,能否支撑牛市延续?

资金流量

南下资金:强势流入

截至2018年1月26日,通过港股通南下的资金累计净流入已经达到6864亿元人民币,而北上资金累计额为3830亿元人民币,北水接近南水的两倍。

自从2015年11月11日南下资金流入量第一次超过北上资金后,两者的差距便越拉越大。

南下资金累计净流入情况,数据来源:Wind,云锋金融

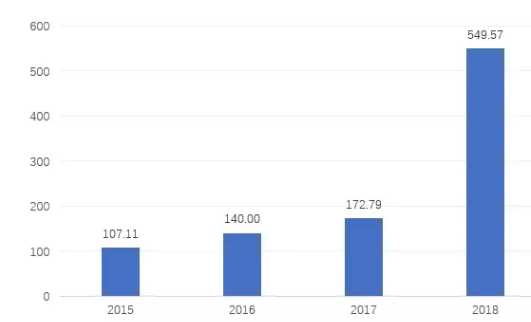

从2017年12月21日到上周五,港股通已连续25个交易日实现净流入。若仅计算从2018年开年以来的这段时间,南下资金净流入已经达到550亿人民币,这一数字远远超过之前三年同期的流入规模之和。

历年同期(1.1-1.26)港股通净流入资金规模(单位:亿人民币),数据来源:Wind,云锋金融整理

很显然,内地资金是这一次港股开门红的有力推手。

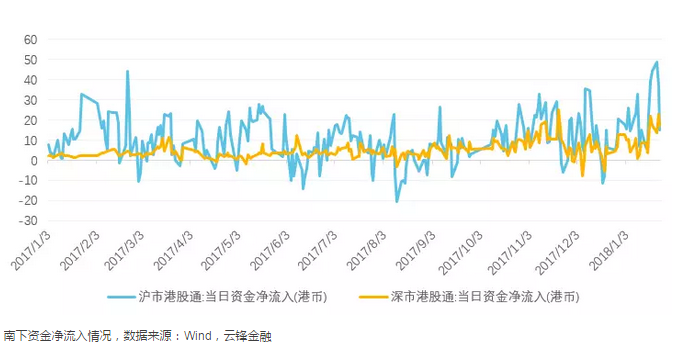

如果比较沪股通和深股通分别流入港股的规模,2017年沪市南下资金规模相比深市较大,但从2017年年底开始,深市净流入金额开始呈现出明显的追赶态势。

这意味着什么?因为相较沪港通,深港通下的港股通增加了市值50亿港币以上的恒生综合小型股指数成份股,所以这一趋势或许标志着南下资金的投资兴趣正在扩散,参与者呈现出多样化的特征。

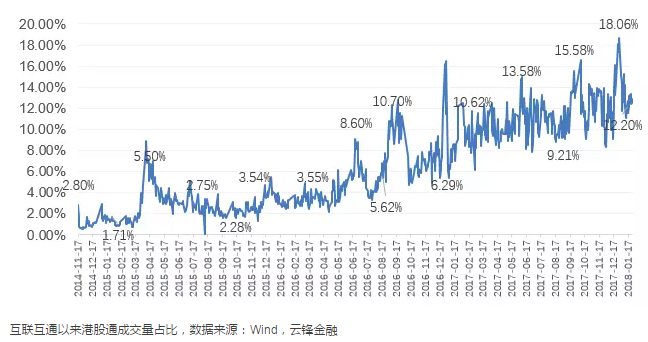

从成交量来看,2017年沪深港通南向成交总额达22590亿港币,较2016年上升了170.2%,同时南下资金的成交量占港股市场整体交易量的比例也节节攀升,已经从一年前的不到10%上升到了15%上下。

尽管这一比例看起来还不算很高,但增长势头迅猛,长久以来被外资投资者把持的港股定价权正在发生松动的迹象。

海外资金:反转回升

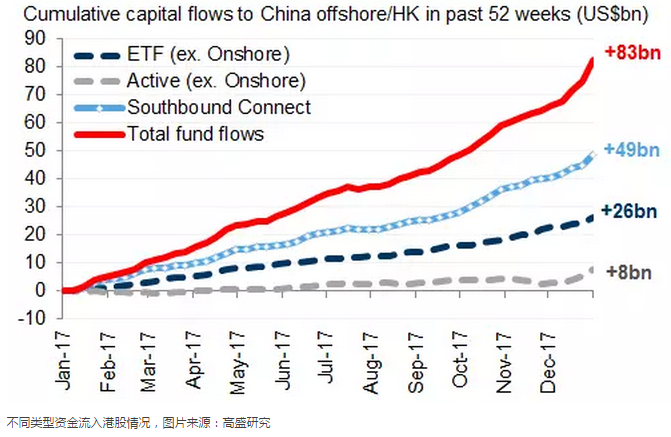

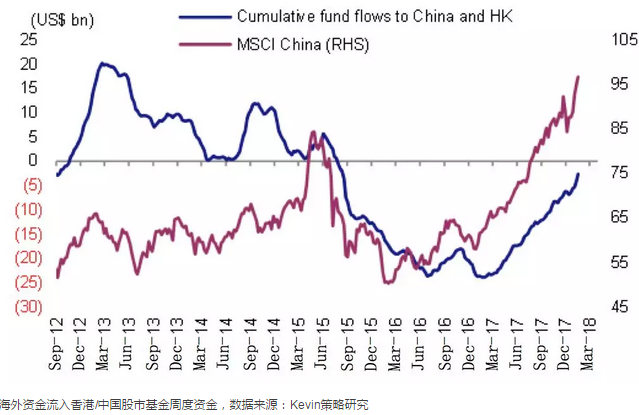

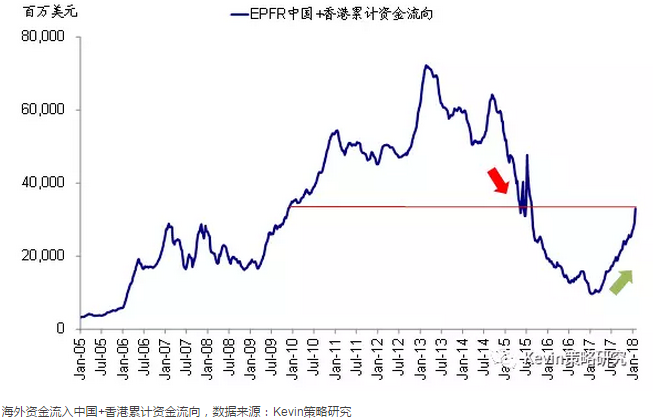

根据EPFR数据显示,从2017年2月以来,海外资金开始持续流入中国内地及香港股市,累计流入额超过300亿美元。尽管和南下资金500亿美元的规模相比不算大,但却是近十年来首次连续一年的净流入。

2018年开年这一个月,海外投资者开始加大力度配置中国。

截止1月26日,若剔除内地基金,每周海外资金流入港股市场的规模分别为2.4亿美元,10.2亿美元,9.9亿美元,以及25.6亿美元,截止1月26日的这一周创下了自2014年8月以来单周最大流入记录。

整体来看,2018年海外资金流入港股市场的规模已达到48.1亿美元,是2017年同期的数倍之多。

资金偏好

看完资金流入情况,再来看看进入港股市场之后资金都有哪些偏好。

行业偏好

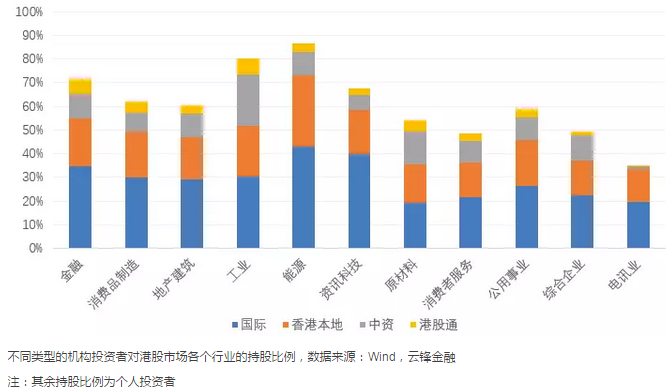

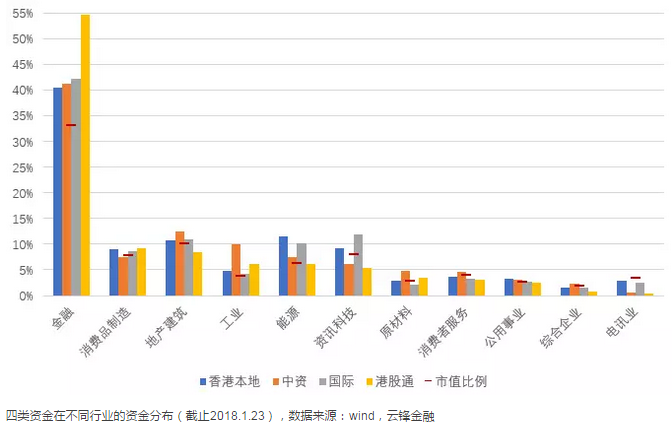

虽然“北水”在源源不断的流入港股,但是从目前的存量上看,仍是海外资金占主导地位。

对比四类中介机构(香港本地、国际、中资、港股通)在香港股市不同行业的持股比例,我们可以看到,国际和香港本地机构资金更偏好能源和科技行业,中资机构独爱工业,而港股通资金则对金融更加青睐有加。

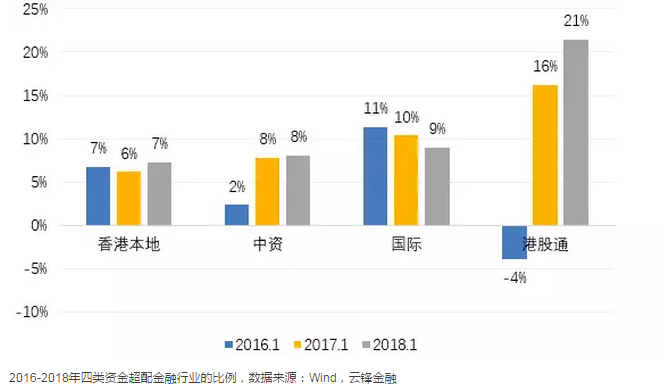

如果去看不同类型资金对行业的超配比例,可以看到四类资金不约而同的超配了金融,低配了电信,但对其他行业喜好不一。

从对金融股喜好的历史变迁来看,香港本地机构的超配比例一直处在6%-8%之间,国际机构超配比例从11%小幅下降至9%,中资机构超配比例于2017年从2%跃升至8%,而港股通在金融板块的超配比例从2016年的低配4%,显著上升到如今的超配21%,喜好一览无余。

如果单看港股通资金对行业的配置变化,除了金融行业外,这两年比例明显提升的还有科技业(从2%到5%),而比例收缩的则是能源业和工业。

由于金融业和科技业分别代表了低估值和高成长性的两极,由此也可以看出长期配置型资金在港股通南下资金里的比例越来越高。

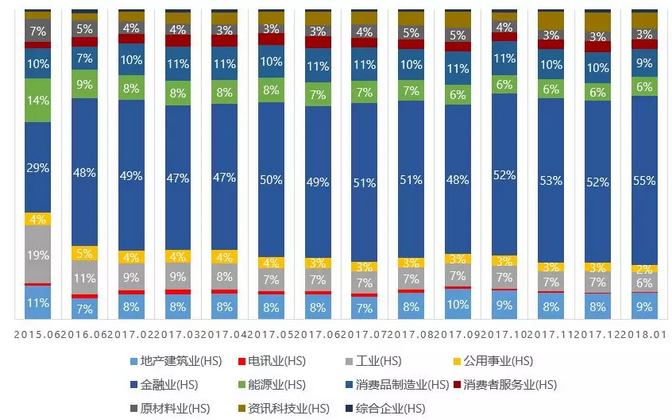

港股通持股市值的行业分布变化(截止2018年1月),数据来源:Wind,云锋金融整理

估值偏好

我们再来看一下各类资金偏好的股票类型。市场普遍认为,通过港股通南下的资金偏好大市值、低估值的蓝筹股,而海外资金则超配高盈利、高ROE特征的股票,事实是不是这样的呢?

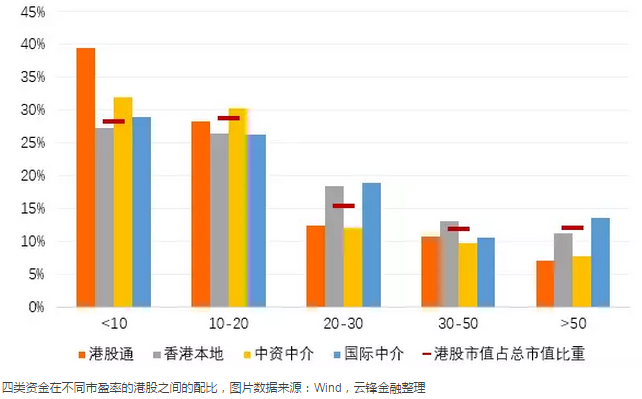

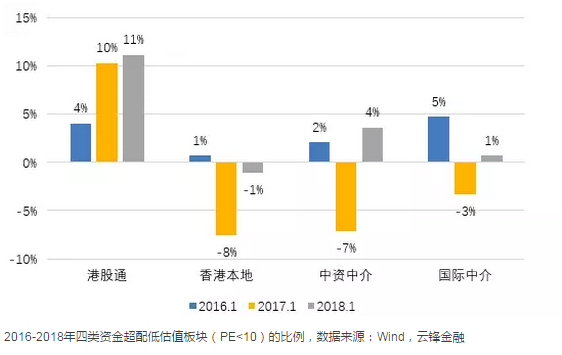

通过测算我们发现,北水的确更加青睐低估值的港股。从下图可以看出,港股通的资金仅超配了市盈率小于10倍的港股,其余均是低配;中资机构超配了市盈率小于20倍的港股;国际机构和香港本地机构没有明显的偏好。

而如果从历史维度来看,2016-2018年,港股通资金均超配低估值板块,并且超配比例逐年增加;香港本地、中资和国际机构近一年来对低估值板块的超配比例也有明显抬升。

个股偏好

看完行业再来看看个股。

既然港股通已经部分掌握了港股市场的定价权,那就让我们看看港股通资金成交最活跃的个股变迁。

由于深港通开通刚满一年,我们暂时只用沪港通的南下资金成交偏好进行对比。可以看出,2017年排名前十的个股日均成交量较过去两年大幅提升2-5倍,同时个股也从之前的概念蓝筹对半分,变成了现在清一色的大盘蓝筹或是白马股。

港股通(沪)十大成交股,资料来源:香港交易所,云锋金融整理

我们也对比了2017年6月和2018年1月港股通持股比例变化最大的个股,可以看出港股通资金大幅增加了对周期行业的配置,而减持最多的基本上是前期持仓比例很重的个股。

17年6月和今年1月港股通持仓比例变动最大的个股(仅取市值前100的公司),数据来源:Wind,云锋金融整理

未来展望:资金流入还将持续

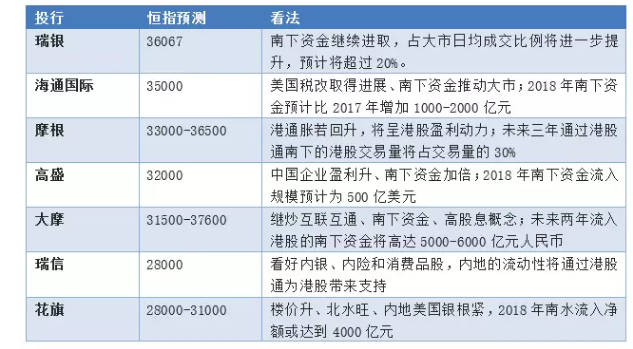

纵览各大行对2018年港股的展望,基调普遍偏向乐观。

值得注意的是,南下资金流入状况成为各大行分析预测港股表现的重要因素。大多数投行认为南下资金会持续加速流入,并会对港股市场继续形成强力支撑。

各大行对2018年港股及南下资金预测,资料来源:云锋金融整理

而在海外资金方面,根据中金的分析,目前无论是亚洲基金还是全球新兴市场基金,对于港股市场都还处于低配状态。

但从去年下半年开始,全球机构投资者对中国市场的信心在回暖,投行们的乐观情绪也将会成为他们在投资决策会上的重要考虑因素,这部分海外资金的流入仍可期待。

亚太基金和全球新兴市场基金对中国的配置比例与基准的差异变化,图片来源:Keven策略研究

潜在风险

当然,我们也不能忽视那些可能造成资金流出的风险。

1.资金回流美国。一方面特朗普的税改将会让大量海外资金回流美国,另一方面如果美国通胀和加息速度超预期,弱势美元逆转也会造成资金偏好改变。从历史经验看,一旦出现资金回流,港股会首当其冲受到冲击。

2.南下资金持续流入存疑。2018年仍是中国的金融严监管年,央行货币政策的基调以稳健中性为主,预计难以再出现宽松的流动性,那么流动性是否会收紧?收紧后又是否会影响南下资金的规模?这些都需要我们密切关注。

(编辑:文文)

扫码下载智通APP

扫码下载智通APP