高毛利产品销售占比上涨,汇聚科技(01729)盈利较好估值一般

本文来自中泰国际的新股研报,作者为中泰国际分析师赵红梅。

智通财经APP获悉,汇聚科技(01729)是一家定制电线组件供货商,在电线组件行业拥有约20年经验。公司总部设于香港,生产活动主要在中国广东省惠州进行。公司提供种类繁多的电线组件产品,按照按其传输媒介大致可分为两类:铜制电线组件及光纤电线组件。

目前客户来自20个国家以及地区,分布在电讯、数据中心、工业设备及医疗设备等行业。根据元哲咨询报告,以销售收益而言,公司于2016年为通讯设备及数据中心生产电线组件的中国市场中位列第二,并于2016年占中国电线组件市场约 0.2%市场份额。

2016年,中国电线组件的市场规模约为人民币4029亿元,自2012年至2016年的复合年增长率为8.5%。主要增长动力来自于电讯设备及数据中心、工业及医疗设备、手机等市场。

中泰国际认为,市场规模还有进一步扩张的空间。受益于中国国内的消费升级,5G移动电讯网络的布局以及高新医疗设备的快速迭代,汽车、家庭电器及医疗设备的产量有望提振,进而推动整个电线组件市场的发展。根据元哲咨询报告,2017年至2021年,中国电线组件市场预期增速为8.8%,其中电讯设备及数据中心市场的增速为17.7%,同比增长4%。

中泰国际认为,得益于市场的扩张,公司未来的收益有望提升。但是,值得注意的是,公司目前的业务模式是B2B模式,客户群主要是企业客户,对大客户的依赖程度较高。在过去三个财政年度,来自第一大客户的收益占比分别为45.3%,54.9%以及48.5%。

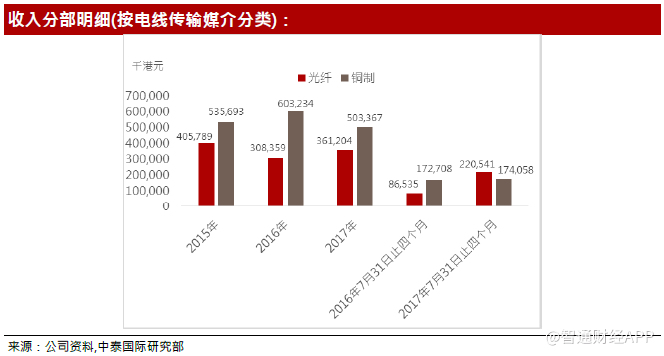

经营业绩方面,公司2017年收入因为铜制电线组件的订单数量下滑,销售收入同比下跌了5.16%,但同时净利润却实现了21.07%的增长。主要原因是毛利率较高的光纤电线组件销售占比有所上升。根据2017财年的数据,铜制电线的毛利率为10.8%,而光纤电线的毛利率则为28.3%。

产能方面,2015年至2017年,公司生产设备的使用率不断提升,设备使用率分别为88.3%,92.8%以及94.9%,接近其设计产能。目前公司已有计划在IPO之后购置工厂,进而扩大产能。中泰国际认为,随着新工厂的落成,企业产能有望提升30%,进而推动销售收入以及净利润的上涨。

估值方面,公司与亨鑫科技,电讯数码控股等同行相比市值较小,为4.6-9.2亿港元。市盈率为6.9-13.8,市净率为1.67-2.63,均高于行业平均水平,估值水平一般。

盈利能力方面,得益于高毛利产品比重的上升,2017年公司ROE,ROA分别为67.4%和16.7%,相比2016年实现大幅增长。偿债能力方面,尽管流动比率、速动比率轻微下滑,但公司的利息保障倍数实现了连续三年的增长,债务风险较小。综合公司在行业地位,业绩情况与估值水平,中泰国际给予其55分,评级为“中性”。

(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP