水务行业见底回升 北控水务(00371)等待估值重估

本文选自“招商证券国际研究报告”,作者蔡雯、萧俊乐。

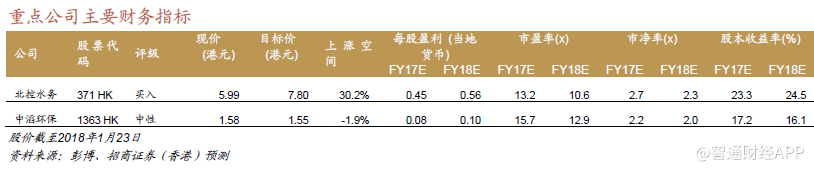

招商证券国际发表研究报告首次覆盖,并审慎看好中国水务板块。机构认为在该板块中,北控水务(00371)(目标价:7.8港元)为首选,整体上,预计北控水务2018-19年的经常性每股盈利复合年增长率将达22%。该股目前2018年的PEG为0.6倍,相对行业平均的0.9倍(除粤海投资(00270)外),估值吸引。

等待优质水务公司的评级上调

招商证券国际指出,其正面观点的支撑因素主要来自:1)“十三五规划”指引中,政府在水务领域投资的可见度不断提高,从而缓解投资者对运营商盈利增长可持续性的担忧;2)所有负面消息(例如大量非现金盈利导致负经营现金流,产能增长的可持续性,PPP项目能否成功的不确定性)均已被了解并在股价中反映;3)一旦优质的水务公司公布正面业绩(例如通过PPP基金模式提升ROE),它们的估值将获重估。

然而,招商证券国际对小型的水务公司持谨慎态度;由于缺乏金融创新和运营效率方面的优势,这类公司有可能会丢失PPP机会。小型水务公司的前景仍然坎坷。

选择有质量的公司基于上诉原因,水务板块2018年的市盈率为10.6倍,比其三年期历史水平13.5倍折让了21%。招商证券国际认为优质的水务公司受强劲增长前景和财务状况改善的支撑,再加上上面列出的原因,它们估值值得上调。

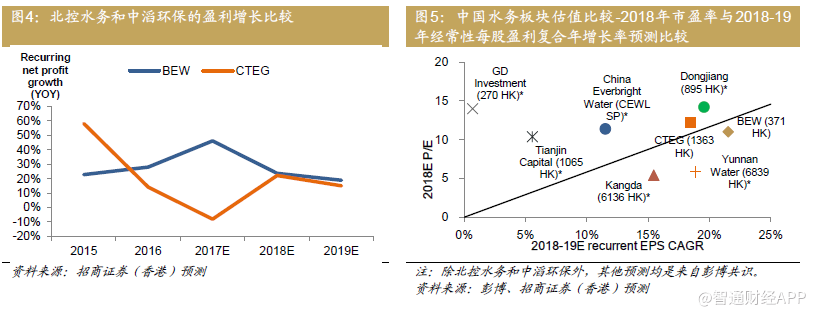

在水务板块中,相比中滔环保(CTEG)(目标价:1.55港元)而言,招商证券国际更为看好北控水务(BEW)(目标价:7.8港元),因为其强劲的现有项目储备应能够支撑其运营中的水处理服务的盈利增长。另一方面,凭借其PPP基金,公司的龙头地位以及良好的业绩记录,招商证券国际预计北控水务未来能够赢得更多PPP项目机会并相应提高公司的ROE和改善现金流。

整体上,招商证券国际预计北控水务的2018-19年的经常性每股盈利复合年增长率将达22%。该股目前2018年的PEG为0.6倍,相对行业平均的0.9倍(除粤海投资(00270)外),估值吸引。

中滔环保受到了沽空报告和2016-17年项目延期的困扰。尽管招商证券国际预计2018-19年公司的盈利增长将回升,招商证券国际认为公司需要时间证明其执行能力并重新赢得投资者信心。因此,公司股价应较其3年历史平均市盈率估值的14.7倍折让12%。招商证券国际给予中滔环保中性评级。

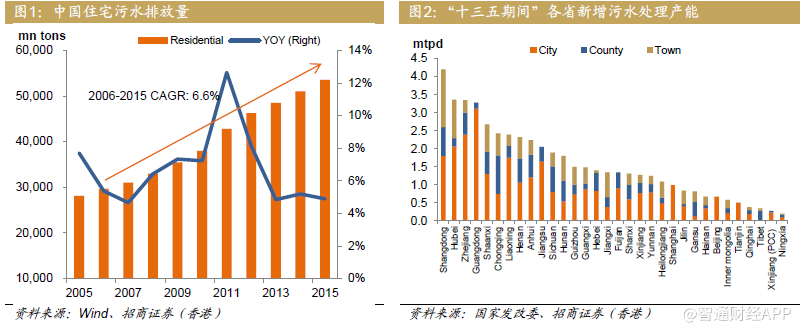

数量质量齐头并进

住宅污水继续是污水处理市场的主要关注点,其中乡镇污水排放量的增数更快。随着城镇化和生活水平的提高,招商证券国际预计住宅污水排放量(不含乡镇)2017-2020年将以6%的复合年增长率增长。这一趋势也在《“十三五”全国城镇污水处理及再生利用设施建设规划》指出,“十三五”期间政府计划投入15亿元人民币新增5100万吨/日城镇污水处理产能(“十二五”期间投入10亿元人民币,新增产能4600万吨/日)。

另一方面,乡村污水处理产能增长预计将高于大城市。根据政府的计划,乡村污水处理率在2016-2020年期间将以25%的复合年增长率增长,同时乡镇厕所污水处理的市场规模将接近1000亿元人民币。总而言之,持续的产能增长为优质水务运营商提供了充足的发展空间。

在质量方面,招商证券国际认为市政和工业废水排放标准将日益严格。除“十三五”期间投放432亿元人民币来升级4220万吨/日现有市政污水处理产能至1A级外,招商证券国际预计要完成全部现有污水处理设施的升级还需要投资1440亿元人民币,这意味着这一市场拥有良好的持续性。在工业废水处理市场,虽然工业废水排放量在减少,但市场预计2017-2020年工业废水处理市场的规模将大致保持稳定在950亿元人民币/年。在环保政策收紧的背景下,招商证券国际看到对专业第三方运营商服务的需求正在增加。

污泥处理:具有挑战,但增长空间充足

由于政府对污泥处理的规定不明确,2015年城市和县的污泥无害化处置率分别仅为53%和24%,远低于70%和30%的“十二五”目标。“十三五”期间政府设定了更高的污泥处理产能扩张目标(600万吨/日,而“十二五”期间为500万吨/日),同时提出将污泥处理成本纳入水费中。招商证券国际认为这将顶级的污水处理运营商创造机会,因他可以利用自身经济规模和专业优势。

水环境综合治理成为一个新的增长动能

水环境综合治理包括黑臭水治理、雨管网和处理设施已成为政府“十三五”时期新的关注点。政府的雄伟目标是到2020年将所有地级及以上城市的黑臭水平控制在10%之内,为此,“十三五”期间政府计划投资1700亿元人民币清理5882公里的黑臭水体。而经住房和城乡建设部及环境保护局确定的实际工作量超出政府目标20%,这提供了上升空间。

在雨水管网和处理设施市场,政府计划在主要城市投资500亿元人民币改造2.87万公里的合流制管网并建造830万吨/日的雨水处理设施。在环境综合治理设计和施工方面有经验的运营商,将在这些新领域抢占先机、抓住更多商机。

成熟的PPP模式协助污水处理市场增长

中国政府于2013年底推出PPP模式以帮助地方政府为公共基础设施项目募集资金。PPP模式的成熟度于过去三年持续上升;PPP项目的执行率从2016年3月的22%上升至2017年9月的35%。在各行业中,水务和环保相关PPP项目的执行率更高,这主要是因为基于行业特性,水务运营商通常在PPP方面更有经验。

成熟的PPP模式促使污水处理运营商参与更多PPP项目。因此,为获取价值高达2.8万亿元人民币的水务和环保相关的PPP项目机会,污水处理运营商与当地政府和/或金融机构合作设立PPP基金,这将帮助污水处理运营商减轻经济负担,并提升他们的ROE。

催化剂和近期上行风险

近期的催化剂和上行风险包括:1)PPP基金快速发展;2)污水处理排放标准提高将推动水厂的进一步升级;和3)污水处理市场的加快整合。

下行风险

主要的下行风险包括:1)PPP项目竞争剧烈;2)政府投资低于指引;3)工业废水处理市场的环保标准趋严;和4)收费调整延迟。

(编辑:姜禹)

扫码下载智通APP

扫码下载智通APP