强监管下,为啥银行股反而这么牛?

本文来自微信公众号“秦朔朋友圈”,作者为林凛,文中观点不代表智通财经观点。

看似复杂、看似赚钱难,但其实如今资本市场的逻辑变得更简单粗暴——哪里有价值洼地,哪里就会被迅速填平。这在上周的A股银行板块上体现得淋漓尽致。

尽管年初以来一行三会监管不断出台,但同期银行股涨幅已达12.4%,大幅跑赢大盘。截至1月19日收盘,张家港行涨停,建设银行大涨7%,工商银行大涨6.1%,农业银行上涨3.55%,三大行均创出历史新高。从目前看,五大行中还有中国银行和交通银行未能突破2015年中高点。

早年的银行股分析师往往都自嘲无人问津,因为银行板块没有“想象空间”,股价很难像创业板小盘股那样拔地而起。不过,正如去年作为全球估值洼地的港股大涨,从行业来看,中资银行板块也正在被众多中外机构抢筹。

“价值的发现,只会迟到不会缺席。”天风证券银行业首席分析师廖志明从去年四季度就表示,四大行盈利改善大且趋势明确,估值或大重构,迎来大提升。

大行盈利改善大,且趋势明确,应给予估值溢价;2018年持续强监管格局下,大行监管影响较小;外资等增量资金配置偏好大行,为估值筑底。

金融股估值打了“风险折扣”

去年四季度以来,险资、外资、银行理财股票委外、价值型公募等稳健增量资金配置风格,正带来银行股估值的大重构。这一趋势值得关注。

就监管趋严而言,这似乎并不会令外资退却。恰恰相反,“这并不影响外资整体对中国资本市场的兴趣,以前不去杠杆,外资担心中国大金融板块的宏观风险,现在去杠杆反而有利于市场长期健康。”有外资基金经理这样对笔者表示。

其实,一直以来投资者将中国的银行视为中国宏观风险的代表,并因此在估值上给中国上市银行打了大幅折扣。数据显示,中国上市金融机构,尤其是上市银行,估值比国际同行显著偏低。

而从2016年末开始,一场轰轰烈烈的去杠杆运动正式拉开序幕,时至今日仍没有丝毫结束的意思。监管机构开始降低同业杠杆,加强对金融机构的监管。

2017年上半年财报数据显示金融去杠杆已取得初步成果,金融机构已开始从监管套利转向服务实体经济。去年9月,中国银行业表内/外杠杆已由2016年底的172%/319%下降到2017年中的166%/250%。

过去几年,表外扩张、监管套利行为在中小银行中较为集中,而四大行目前受到监管的打击更小,因此近期四大行也呈现领涨态势,连此前始终盘踞在3.6上下的农业银行也开始朝着5奔去。

廖志明此前就提及,银行股是优质核心资产,银行股股息率较高(超4%),业绩稳定且当前处于业绩上行周期,ROE(净资产收益率)达15%,PE(TTM,Trailing Twelve Months,动态市盈率)估值却仅有8倍。银行板块为A股PE最低的板块,ROE却明显高于大多数板块,仅次于家电及食品饮料。价值型增量资金或大幅加大对银行股的配置,带来估值的大重构。

其中,四大行8倍PE估值很低,全球主要上市银行2017年的PE估值平均为14倍。美国四大商行中,富国和摩根大通估值高达1.7倍PB(市净率),ROE却仅有10%左右,显著低于A股四大行15%的ROE水平。A股四大行价值严重低估。大行再涨30%估值到1.3倍18PB,机构普遍认为这种估值仍是很低的,可见空间之大。

逻辑很简单,虽然银行股没腾讯(00700)这么大的想象空间,但强就强在是估值洼地,在全球资产价格高企的背景下,有洼地迟早会被填平。

银行或许就是这一轮“周期股”

去年,市场“炒周期”热情高涨,从家电到黑色、有色工业品等题材不断,背后的逻辑就是供给侧改革下的经济“新周期”。

也有分析师认为,银行股很可能是近期的“周期股”。逻辑在于,银行的盈利是滞后于经济周期的。

国信证券首席分析师王剑也提及,有些行业你只要盈利在增长,它的股价就能涨,但这个时候银行肯定不会涨。因为既然企业的盈利在变差,那么市场是足够聪明的,市场有一定的远见,就能知道下一步照这样恶化下去总会有企业还不起钱了,到那个时候银行就会产生不良贷款,就会遭受损失。在企业盈利已经变差但是还能还得起银行的贷款本息的时候,市场就能预见到未来,就会卖出银行股。所以这里能看到银行的股价在盈利发生变化前就会下跌。

回忆一下2007年底到2008年初、还有2011年底到2012年初这段时间都出现了这样的情况——就是银行股的盈利还显示非常好的增长,但企业的盈利变差了,银行股股价就会跌。

如今,情况恰恰相反。各界开始预计2018年GDP会开始小幅向下,而自2016年底起,大行盈利触底回升,盈利增速由2016年底的0.2%的历史低位水平,回升至2017年前三季度的4.1%,主要由息差平稳和资产质量改善带动。

一般而言,机构看银行股,最关注的就是两大指标:净息差+NPL(Non-performing Loan,不良债权)。

2017年三季度,大行息差环比上行3BP至2.05%,受市场利率持续上升等影响,虽然银行的存贷款基准利率没变,但在利率市场化的导向下,其实银行已经开始自动上浮,这预计将在2018年持续,未来大行的息差优势可能进一步体现。

上周三还有传言称,某近期核心标的银行,要求控制贷款头寸、提升贷款定价水平。此前大力为银行股吆喝的券商分析师对此消息振奋不已,纷纷表示:“这是需要被大力点赞的迅速响应,我们判断其原因在于——银监会4号文后,各类非标融资渠道预计将受到更大约束,信贷资源将更加稀缺,贷款定价将继续提升,因此,当下一开年,先节约子弹,后面将宝贵的贷款额度用在定价更高的项目上,这将更加利好该行今年的贷款定价提升、息差提升和业绩反弹。请牢牢把握今年银行业息差超预期的前景、坚定入场深蹲起跳拐点标的!”

就NPL来看,去年以来,各大银行不良率就开始不断下降。四大行中,工行、建行、农行的不良和关注贷款率出现持续下行,中行略有波动,但该比率位于较低水平。从不良的先行指标看,2017年上半年工、建、农行,90天以内逾期贷款维持同比负增长。

天风证券预计,四大行2017年全年增速有望超过5%,2018年有望近10%。大行业绩改善有支撑,一是在强监管之下确定性较高,二是在经济平稳复苏之下改善持续性足。

此外,大行与股份行成长性逆转——2010年以来的多数时期,股份行等资产规模增速明显快于大行。而受强监管以及存款增长不力等影响,中小行资产规模增速大幅下降,大行与股份行成长性逆转。大行由于客户基础好,存款增长向好,资产规模稳健扩张。2017年6月以来,大行资产规模增速高于股份行。

中外机构抢筹

今年初的银行股行情,和主力机构的仓位变化也密切相关。除了国内机构,国外机构配置的比例也可能进一步上升。

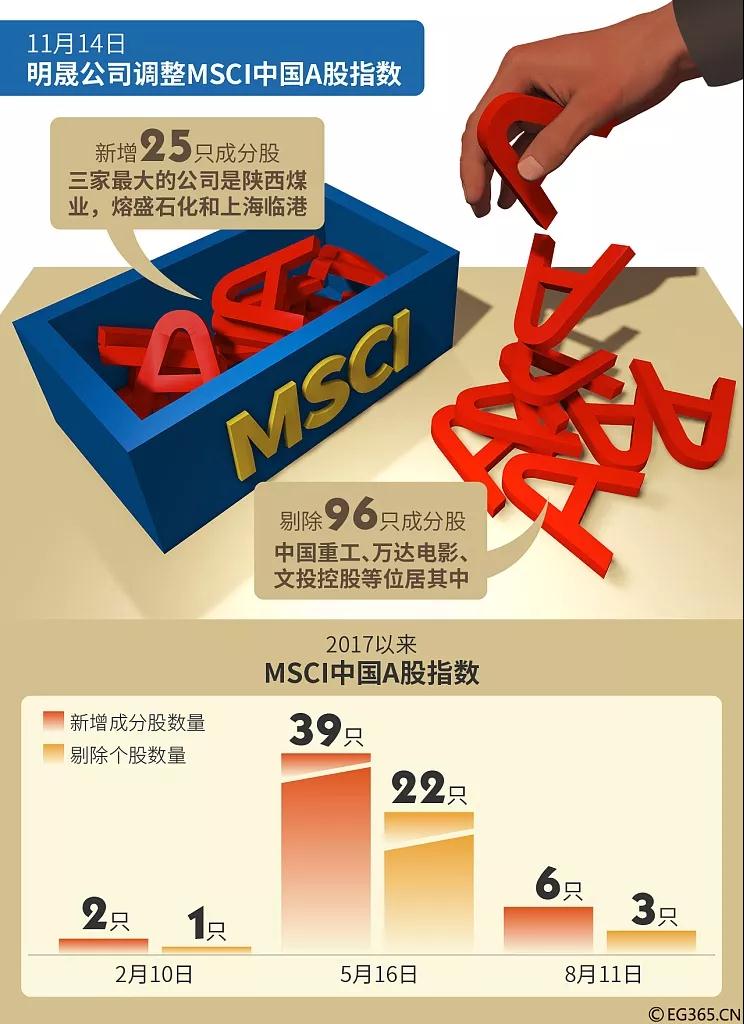

今年6月1日,MSCI新兴市场指数将正式纳入中国A股,而大金融板块也可能是受益者。此外,MSCI也将在今年分两步审议纳入A股(5月半年度审议纳入比例2.5%和8月季度审议纳入比例提升至5%)。基于5%的纳入比例,A股约占MSCI新兴市场指数的0.73%,占亚洲市场(除日本外)指数的0.83%,占ACWI全球指数的0.1%。

机构预计初步带来的资金流入约为170~180亿美元。如果中国A股在未来完全纳入,预计资金流入可能达到3400亿美元左右。根据其他新兴市场的经验,每年的纳入比例都会逐步提升。例如1992年,韩国首次被纳入MSCI新兴市场指数,纳入比例为20%;1996年,该比例调升至50%;1998年2月,全面纳入MSCI新兴市场指数。

目前披露纳入的222只个股中包含19家银行股(5家大行+8家股份行+6家城商行,除杭州银行外),在222只个股总计市值的占比为28%,行业占比最高。天风证券测算2018年流入A股银行板块的资金约为50亿美元,银行板块将是最大受益者。

不过,在市场开始出现一致预期的情况下,也需要关注监管政策的超预期,以及经济增长的扰动,估值仍然是一条主线。

免责声明:智通财经网转载此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP