经典情形再现:美联储未释放宽松信号,市场却率先定价降息! 这次豪赌能成功吗?

智通财经APP获悉,来自德意志银行(Deutsche Bank)的宏观策略师亨利•艾伦(Henry Allen)表示,自美联储和全球其他央行开始紧缩周期以来,债券市场正第七次押注于“鸽派转向”。在该策略师看来,市场对于美联储结束加息周期以及转向降息的最新一轮押注有概率成为现实,同时也增加了另一个“虚假曙光”的可能性。

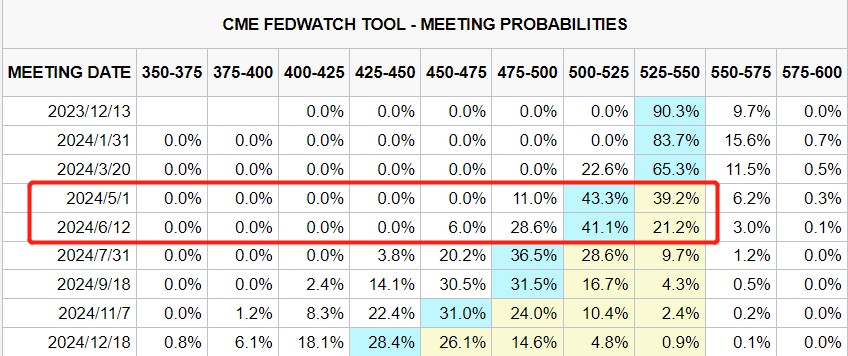

有统计数据显示,债券市场的交易员们近期一度押注美联储明年降息近100个基点,并且将降息时机由7月上调至6月。CME“美联储观察工具”显示,甚至一部分交易员定价5月开启降息周期,多数交易员则定价6月为本轮首次降息节点而不是此前预期的7月,预期降息幅度接近100个基点。但德银宏观策略师艾伦表示,市场对于美联储过于激进的降息预期实际上可能降低美联储转向鸽派的可能性。

美联储未松口,但市场已率先“转向”

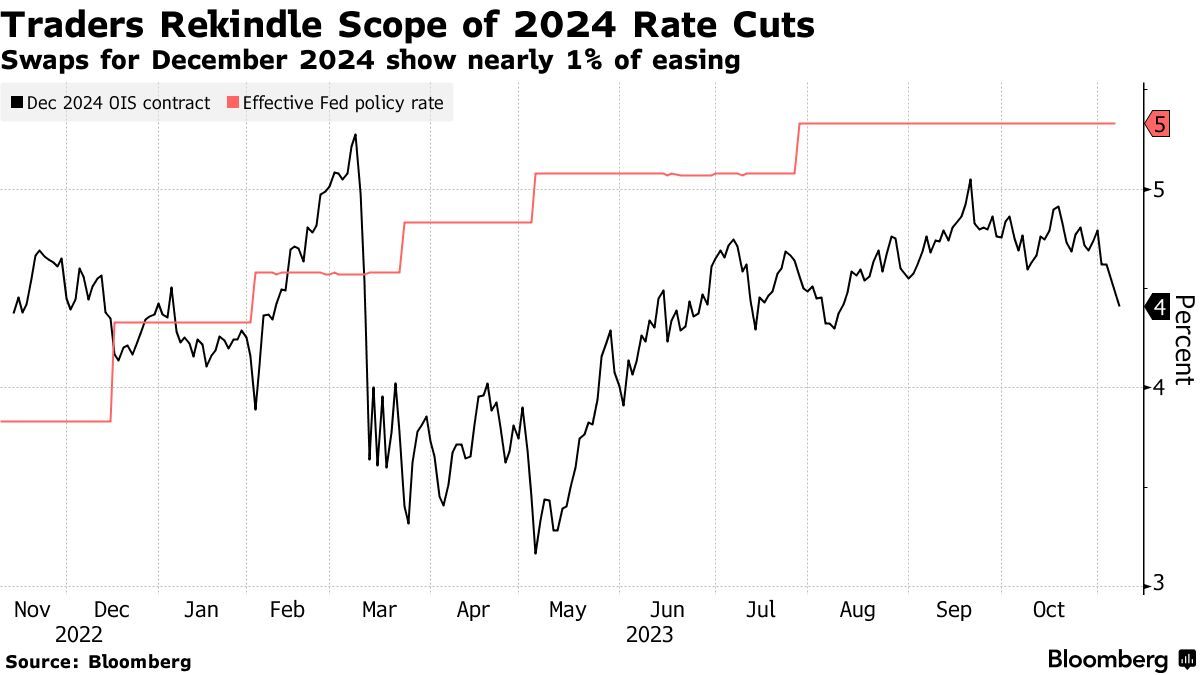

在上周美联储政策利率会议之后,各期限的美国国债收益率急剧下降,债券价格全线上涨,美联储主席杰罗姆·鲍威尔在会议上暗示,当前的加息周期可能即将结束,但仍保留加息选项。此后,美国就业市场疲软的明显迹象进一步增强了市场乐观情绪,债券交易员们纷纷押注美联储本轮加息周期结束,甚至将降息时间预期从明年7月上调至6月。

对于美联储等全球主要央行来说,无论官员们当下是否支持降息预期,国债收益率下降趋势都有可能缓解金融状况,进而削弱他们已经实施的激进加息政策的影响。

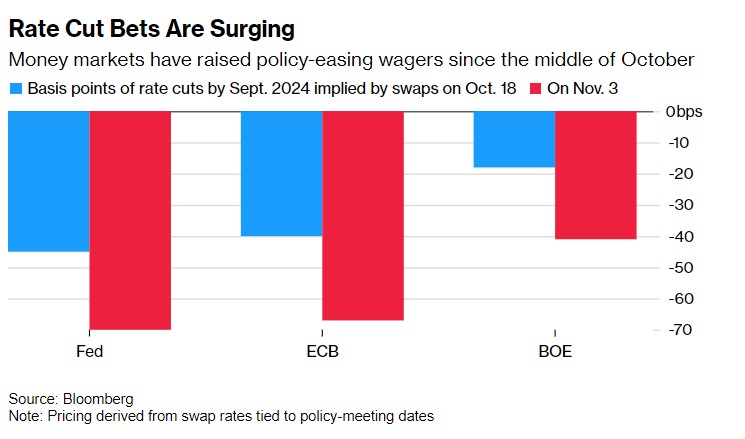

预期数据显示,债券市场的交易员们目前普遍预计美联储明年将降息约92个基点,而美联储官员们在FOMC点阵图中则预计2024年将降息50个基点。越来越多的债券交易员们押注全球主要央行的降息将在夏季之前开始,这挑战了政策制定者们在可预见的未来将维持利率“更高更久”(higher for longer)的说法。

债券市场已基本上定价美联储将在明年6月首次降息,并将在2024年底前实施近100个基点的降息幅度。欧洲央行预计也将进行类似规模的降息幅度,可能最早于明年4月启动。在英国,人们预计英国央行明年将下调基准利率近70个基点。

来自MUFG的资深经济学家Henry Cook表示:“央行的官员们将希望尽可能长时间地抵制这种(押注降息)激进做法,以避免金融状况趋紧的局面出现缓解。”但他也指出,如果经济数据在未来几个月继续恶化,央行行长们的立场将越来越难以维持。

这些掉头转向的激进鸽派押注对央行官员们来说可能是个大问题。他们在过去几周已经承认,对政策保持紧缩的预期在很大程度上刺激了国债收益率,对火热的经济降温起到了帮助作用。

知名财经博客Zerohedge表示,随着近期股债市场大幅回暖,金融环境似乎有所松弛,以及随着市场大幅押注美联储已结束加息周期并提前押注降息周期,美联储就越会被迫退回“鹰派阵营”,以减缓市场的亢奋情绪,因为美联储官员们担心金融环境放松后通胀重燃。

德银策略师艾伦在近日发表的一份报告中写道:“这至少是本轮货币紧缩周期内第七次出现对美联储转向鸽派的预期急剧上升。”他接着写道:“问题在于,对转向的预期实际上会降低转向的可能性,因为此举缓解了金融环境原本紧缩的状况,美联储等央行们随后会觉得有必要再次收紧货币政策,以降低通胀。”

艾伦强调道,上周出现了2023年10年期实际收益率迄今为止的最大单周跌幅,并表示,经济敏感利率的这种变化“可能会无意中增加美联储等央行加息的可能性”。实际收益率是指经通货膨胀调整后的市场利率。

市场“转向押注”已多次遥遥领先于美联储,这次会成功吗?

在本月之前,债券市场的交易员们上一次集体押注美联储即将转向鸽派是在今年3月份,当时硅谷银行等美国地区性银行接连光速破产,促使债券市场一度消化今年晚些时候,甚至今年年中美联储开始大幅降息的预期。在当时,两年期美国国债收益率跌至3.55%的2023年低点,10年期美国国债收益率跌至3.25%左右。美联储此后为银行体系创建了一种流动性支撑工具,以遏制金融动荡,美联储也得以继续收紧政策。

除了3月押注市场美联储转向,德意志银行列举了这些重点事件节点:

2022年9月底/10月初:以英国金融市场动荡为中心的跨资产抛售

2022年7月:全球衰退担忧和弱于极度火热的美国通胀数据

2022年5月:对全球经济增长风险的担忧情绪加剧

2022年2月底/ 3月初:俄乌冲突升级

2021年11月:新冠病毒Omicron变异体出现,交易员们推迟了美联储首次加息的预期时间

至于现在的预期,艾伦写道,尽管最近的美国数据“增加了美国经济正处于周期后期的信号”,“至少就目前而言,从历史数据上来看,现在美联储转向降息仍为时过早,尤其是在通胀仍远高于央行目标的情况下。”

本周,美联储官员们所发表的鹰派评论强调了美联储对通胀保持警惕的必要性,美联储理事鲍曼(Michelle Bowman)表示,进一步加息可能是必要的,芝加哥联储主席古尔斯比(Austan Goolsbee)表示,政策制定者们不想“预先承诺”利率决定。明尼阿波利斯联储主席卡什卡利(Neel Kashkari)当地时间周一表示,尽管有积极迹象显示物价压力正在缓解,但宣布战胜通胀还为时过早。卡什卡利暗示美联储当前的加息周期尚未结束,倾向于未来进一步提高利率。

在德银宏观策略师艾伦看来,这一次押注有可能同样是“虚假曙光”,但确实有可能为不同的观点敞开大门。他写道:“历史数据告诉我们,这种转向可能会在它真的要发生时,一瞬间突然发生。在我看来,失业率进一步上升或另一个巨大的负面冲击很可能是这种情况发生的催化剂。”

纽约梅隆投资管理公司高级经济学家Sebastian Vismara指出:“我们所面临的挑战是如何防止市场过于兴奋。只要没有任何真实的加息风险,我认为市场就会继续有这种为降息定价的倾向。”

在本轮加息周期中,债券市场的交易员们曾一次又一次地错误押注降息时间点,要么在定价上反映出事后看来过度的紧缩押注。Vismara表示:“这样的结果可能会弄巧成拙,美联储等央行可能不得不再次转为鹰派阵营,试图扭转这种局面。”

美联储主席鲍威尔在上周利率会议后曾明确表示,美联储内部目前并没有讨论或考虑降息进程。而欧洲央行行长拉加德此前表示,任何关于何时降息的讨论都“完全为时过早”。

BlueBay资产管理公司首席投资官Mark Dowding怀疑,至少在未来九个月内任何全球主要央行都不会降息。他表示,通胀仍高于目标,到目前为止,几乎没有迹象表明美国经济会严重陷于疲软。

扫码下载智通APP

扫码下载智通APP