海通证券:中投协同腾讯助力,中金(03908)估值可高于同业

智通财经APP获悉,海通证券发布研报称,中金公司(03908)是汇金系券商大整合,业务协同有望优势互补。作为中国首家中外合资投资银行,公司以财富管理及机构业务作为公司战略重点。腾讯入股中金后,有望深化公司财富管理转型。

公司综合实力位列大型券商,考虑到公司与中投合并后,业务协同有望加强,且腾讯入股后,未来两者的合作将更为紧密及丰富,因此我们给予公司目标价26.02港币,首次覆盖给予“买入”评级。

国内首家中外合资券商

中国国际金融股份有限公司是中国首家中外合资投资银行,经人民银行核准于1995年7月31日成立,现有注册资本为39.85亿元。公司的发起人为前中国人民建设银行、摩根士丹利国际公司、中投保公司、GIC和名力等。公司拥有六个主要业务分部:投资银行、股票业务、固定收益、财富管理、投资管理及中投证券。其他分部主要包括其他业务部门及后台支持部门。

截至2017年6月31日,公司前三大股东为汇金、GIC及TPG,所占股份分别为58.6%、6.9%及4.3%。汇金系旗下拥有多家券商,包括申万宏源(申万与宏源合并)、中金公司(中投并入)、银河证券、中信建投等。

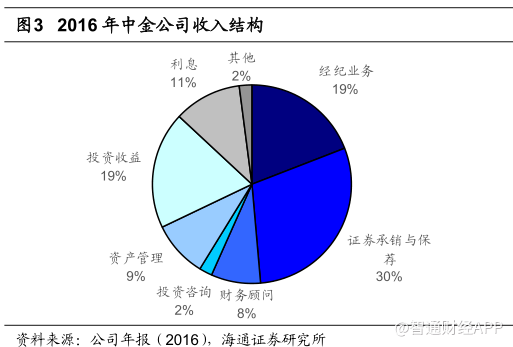

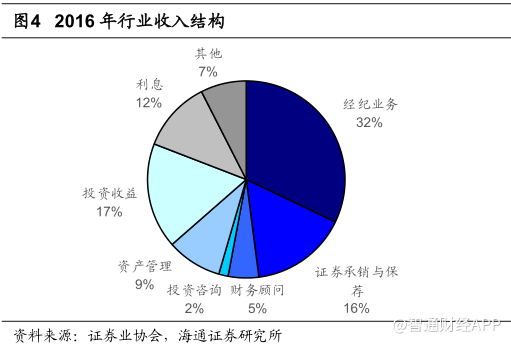

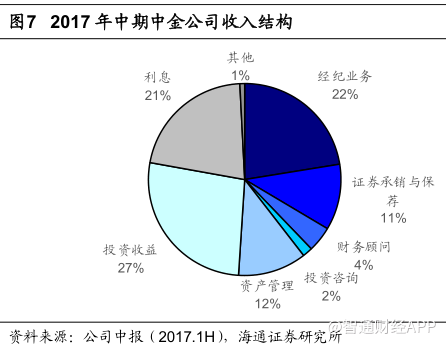

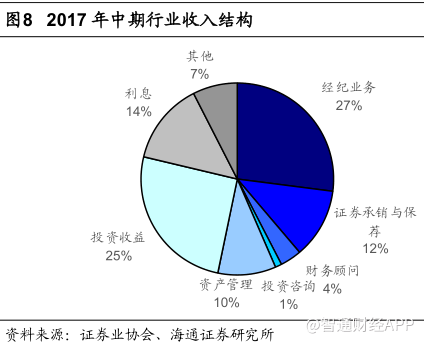

与同业相比,中金公司走高端路线,更为注重机构客户,更专注于证券承销与保荐业务。在收购中投证券前,公司一直以高端财富管理及机构业务为主要商业模式,公司2016年证券承销与保荐业务占比30%,显著高于行业平均的16%;而经纪业务占比仅为19%,明显低于行业的32%。

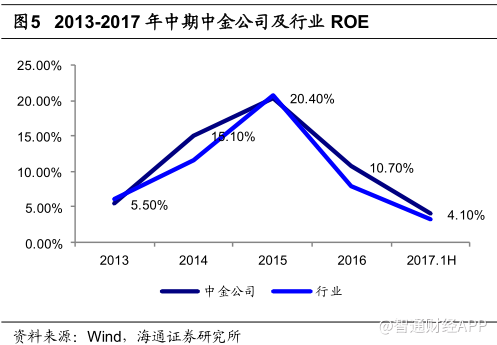

同时,公司注重股东回报,ROE基本高于行业平均。公司2014-2016年ROE均保持在10%以上的水平,基本高于行业平均。

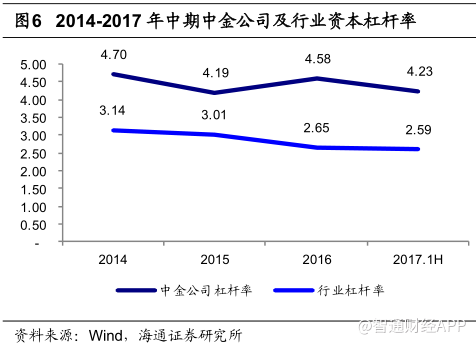

主要是由于公司非常看重资产收益率,业务本身以轻资产业务为主,并且对资本中介类业务较为谨慎,规模相对较小。此外公司资本杠杆率高于行业平均,2014-2017.1H,杠杆率均在4x以上。

汇金系券商整合,收购中投证券,实现优势互补

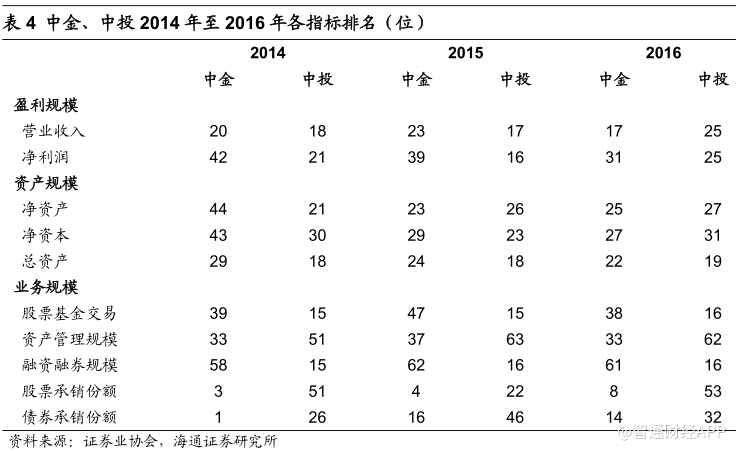

汇金系券商整合,中金公司收购中投证券。2016年11月4日,中金公司与汇金订立股权转让协议,中金公司同意收购及汇金同意出售中投证券的100%股权。中金公司于2017年3月21日成为中投证券的唯一股东,中投自该日起并表中金公司。

中金公司此次收购中投证券,一方面出于汇金系券商大整合,另一方面中金公司看好与中投证券之间的优势互补,希望能通过自身海外较为成熟的财富管理模式,有效地将中投的客户群转化为财富管理客户。

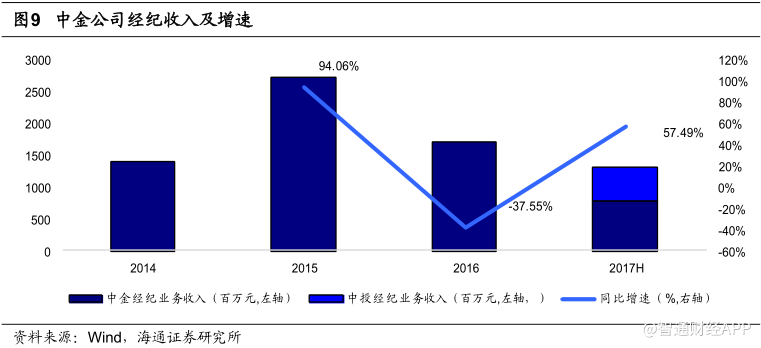

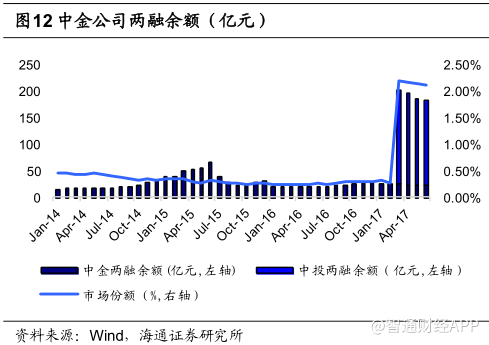

收购中投后,公司经纪业务及资本中介业务占比显著提升。中投并入中金前,中金公司对经纪业务及资本中介业务的依赖度较低,主要是由于1)中金以财富管理业务为主;2)由于资本中介业务与零售经纪业务高度相关,中金公司资本中介业务规模发展一直都较为谨慎。

中投合并入中金后,公司经纪业务收入占比显著提升至22%(仅二季度合并中投),与行业(收入占比27%)差距逐渐缩小;利息收入占比提升至21%,已高于行业的14%。

中金公司将与中投证券形成互补。中投证券为全牌照证券公司,拥有广泛及完善的营业部网络、庞大的客户基础及一体化的业务平台。整合后中金公司将嫁接中投证券庞大的客户群体及广泛覆盖的营业网点,进一步深耕财富管理业务,并结合公司的品牌、经验、产品及服务能力,形成具有长期竞争力和增长空间的业务模式,构建中国领先的财富管理平台。

腾讯入股中金,有望深化财富管理转型

腾讯将斥资28.7亿港元认购中金2.075亿股新股。2017年9月,中金宣布与腾讯达成战略合作,双方将就金融服务领域展开广泛合作。腾讯将认购中金公司发行的2.075亿股新股,每股认购价13.8港元,共斥资28.7亿港元,分别占中金发行后H股的12.01%及总股本的4.95%。

腾讯将成为第三大股东,有望在流量、用户等方面产生深层的协同效应。与中金公司之前的股东集中于财务投资相比,腾讯有望在流量、用户等方面与中金公司进行更深层的战略协同。

战略合作有望扩大公司财富管理业务规模、加速财富管理转型。公司此次定增H股、引入战略投资者是公司扩大财富管理业务规模、以金融科技加速财富管理转型,从而进一步提升在财富管理及资产管理领域领先优势的战略性举措的重要部分。

公司与腾讯将通过成立由双方高管牵头的战略合作委员会,有效推进战略合作的开展。我们认为中金公司将通过与腾讯在精准营销、大数据分析等方面的深度合作,扩大客户规模,并为客户提供更加个性化、差异化的财富管理产品及服务。

腾讯在券商领域存在短板,中金将有机会挖掘其高端客户群。腾讯此次入股境内大型券商,有望完善其在金融领域的布局。

目前,中金在服务高财富净值客户上领先同业,2017年上半年高净值客户3.6万户,户均资产0.19亿元。与腾讯的合作可进一步透过腾讯的财富管理平台增加客户,挖掘其高端客户群(相关平台现有客户数约1亿名)。

同时,腾讯的金融科技也有助提升中金现有客户的体验,增加向大众客户的产品销售。

股权认购只是开始,未来两者将进一步深入合作。腾讯拥有超高流量的平台,中金的金融服务经验相当深厚,我们认为股权认购只是开始,未来两者的合作将更为紧密及丰富。

公司业务特点及竞争力

经纪业务:以高端客户为核心,财富管理及机构业务为重点

深耕优质客群,境内境外多产品多业务布局。公司以高端客户为核心,并持续扩大机构客户影响力,境内境外均衡发展,经纪业务与产品业务并举,收入呈现多元化。公司重点客户市占率保持高位,佣金率相对行业稳定溢价,境内外市场份额自2016年起逐步提升。

截至2017年上半年,公司主经纪商业务平台运行产品规模超过800亿元;QFII/RQFII客户193个,市场份额保持领先;沪深港通南北向市场份额保持高位,同比显著上升,其中深港通、沪股通市占在香港均位列前三,分别为9.8%及6.7%。

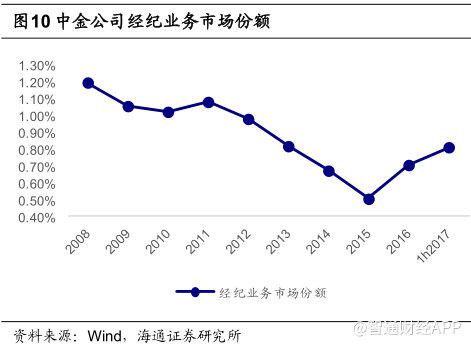

经纪业务份额逆市提升,佣金率较行业保持相对溢价。公司2016年以来,A股市场份额逆市回升,16年末经纪份额0.71%,较15年的0.51%提升0.2%,主要是由于交易结构的变化以及佣金战所带来的“负面影响”逐步减退,2017年二季度中投合并入中金以后,公司经纪份额进一步提升至0.81%,我们认为未来随着中投及中金协同的进一步加强,公司经纪份额有望进一步回升。

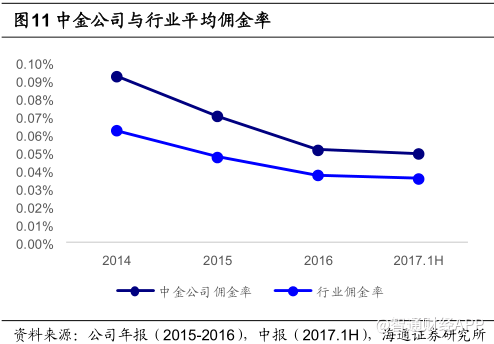

由于公司定位于高净值及机构客户,公司A股佣金率一直以来高于行业平均,经纪业务平均佣金率与市场相比始终保持较高溢价。公司2017年上半年,佣金率为0.05%,高于行业平均39%。

持续加强财富管理平台建设,打造中金品牌效应。公司多年来持续加强财富管理平台建设,成立财富服务中心,进一步突出公司投研能力和产品服务上的优势,搭建一体化财富管理服务平台。此外公司在夯实原有客户的基础上,为有投融资需求的高净值客户提供更为多样化的服务,并以此作为突破口,实现公司多业务线的协同合作。

资本中介业务:谨慎发展业务规模,市场份额较小

公司注重资产收益率,对重资产业务一直以来保持谨慎的态度,因此无论是两融还是股票质押业务规模均较小。截至2017年6月末,公司两融余额22.96亿元,市场份额0.26%。

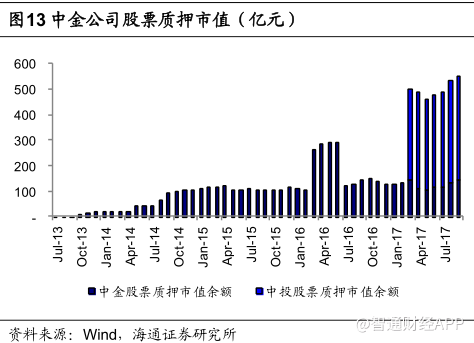

截至2017年6月末,公司股票质押式回购交易业务待回购余额为118.74亿元,较2016年末下降9.24%。

投行业务:广泛积累优势客户资源,加强中小项目储备

公司通过长期积累优质机构客户资源,为投行业务提供协同支持,合作方向包括境内外IPO、定增、债券发行、并购顾问等多个领域。公司在深挖大型客户的同时,亦加强中小项目的开发,继续提高境内外IPO业务的市场份额;再融资方面,公司结合国企改革及产业整合的需求,同时充分利用中投证券的业务网络及客户资源,进一步加强中小市值公司的覆盖,提高境内再融资市场份额。

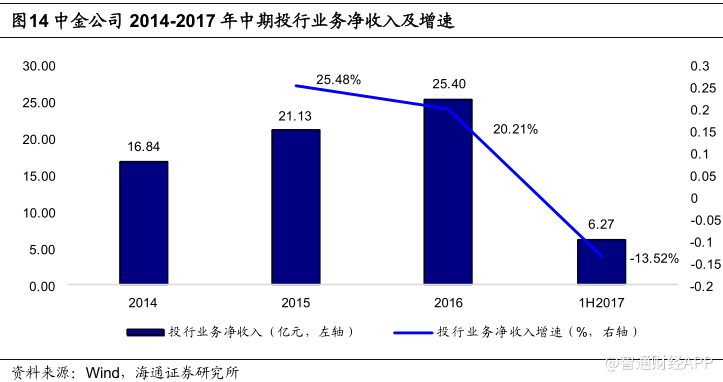

2014年至2016年公司投行业务净收入持续增长,复合增长率达22.81%。公司2016年实现投行业务净收入25.40亿元,3年复合增速达23%。2017年由于市场因素,债券承销及再融资整体下滑明显,2017年上半年公司实现投行净收入6.27亿元,同比下降13.52%。

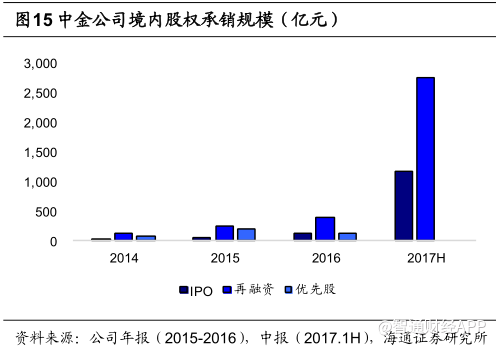

2017年上半年,公司完成A股IPO6单,承销规模59.94亿元;完成再融资7单,承销规模206.36亿元,同比增长19.2%(合并中投后)。

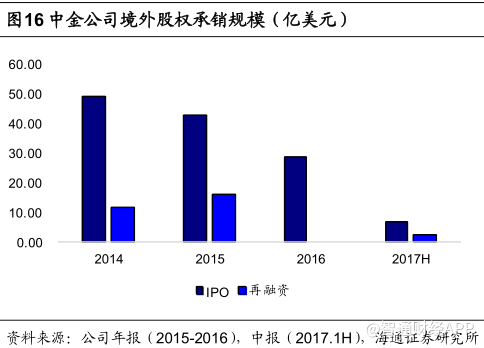

完成中资港股IPO5单,承销规模6.64亿美元,同比增长36.6%,为中资港股IPO保荐家数第一名;完成中资港股减持及再融资项目3单,承销规模2.20亿美元。

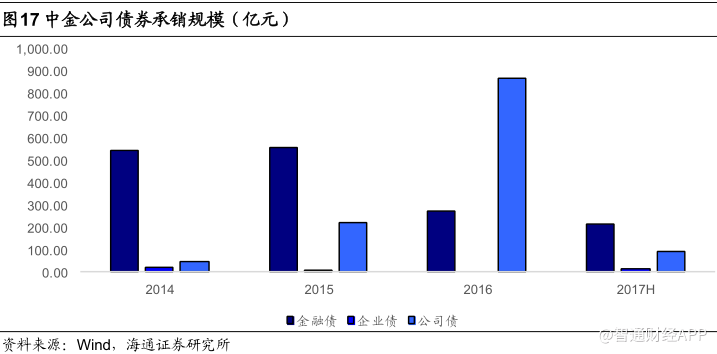

债券承销方面,公司上半年募集资金481.31亿元,完成地方政府债2家、金融债6家、企业债3家、公司债10家、中期票据1家、政府支持机构债6家、ABS21家。

投资管理:专注主动管理业务,公募、私募股权齐头并进

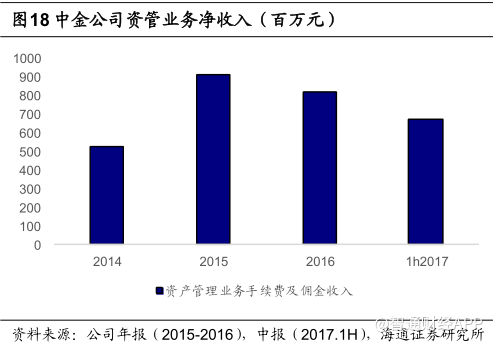

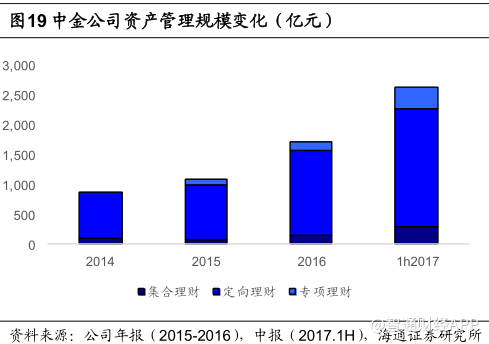

中金公司专注于主动资产管理业务,坚持以客户利益为核心,为机构和高净值个人投资者提供高质量的投资管理服务。截至2017年中期,管理产品599只,其中中投证券为306只;集团境内外资产管理规模2631.57亿元,较2016年末增长53.4%,其中中投证券资管规模659.03亿元,基本为主动管理,中金公司近2000亿元规模中,超过1400亿元为主动管理业务。

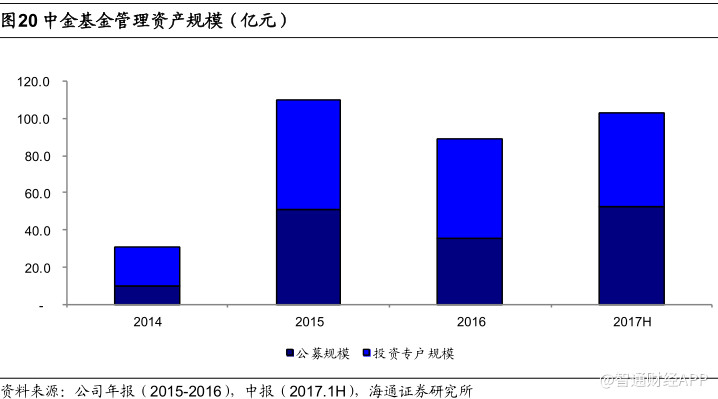

中金基金把握财富管理发展机遇,公募规模高速增长。公司全资子公司中金基金自成立以来,大力开拓新销售渠道,加强产品研究和设计,资产规模持续增长。截至2017年中期,中金基金管理资产规模102.94亿元,较2016年末增长15%。其中公募基金规模52.62亿元,较2016年底增长47.7%;专户规模50.31亿元。

成立中金资本,整合公司私募股权投资。2017上半年,集团资产管理业务净收入6.57亿元,同比增长132.34%,主要是由于私募股权投资发展迅速。2017年上半年,中金公司成立了全资子公司中金资本,作为唯一的私募股权投资基金业务平台,统一管理境内外私募股权投资基金业务,目前正逐步整合公司内各个私募股权投资基金业务实体。中金资本将致力于成为一个拥有完善的中后台管理能力、强大的品牌影响力和出色的融资及投资能力的私募股权基金管理平台。同时,中金资本通过产品、行业、地区的多种维度,不断丰富产品、拓展业务范围。目前中金资本管理的基金类型涵盖政府引导基金、存量经济改革基金、美元母基金、美元股权投资基金、人民币股权投资基金、并购基金等各种类型。

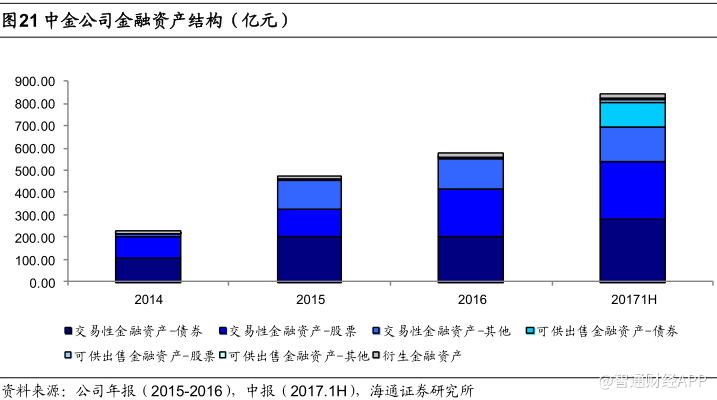

自营业务:债券资产占比大幅提升,投资收益率良好

配置方向均衡,中投合并后债券投资资产比例大幅提升。从资产结构看,公司股票、固收配置较为均衡,合并中投后,公司可供出售债券大幅提升,固收杠杆率也较高。2017年上半年,公司实现自营收入15.67亿元,同比增长159%。2016年,公司实现自营收入17.04亿元,同比下滑8.9%。

投资建议

盈利预测

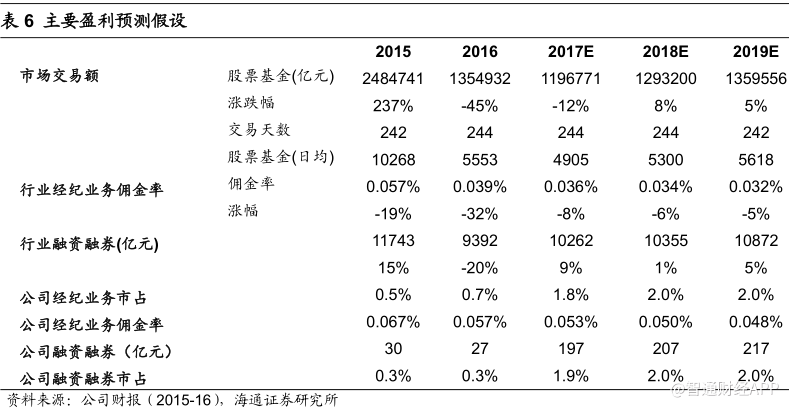

我们假设2018/19E市场股票基金日均成交量分别为5300/5618亿元,期末两融余额分别为9862/10355/10872亿元。公司在合并中投证券以后,经纪份额及两融大幅增长,预计公司2017/18/19E经纪市占分别为1.8%/2.0%/2.0%,两融市占分别为1.9%/2.0%/2.0%。

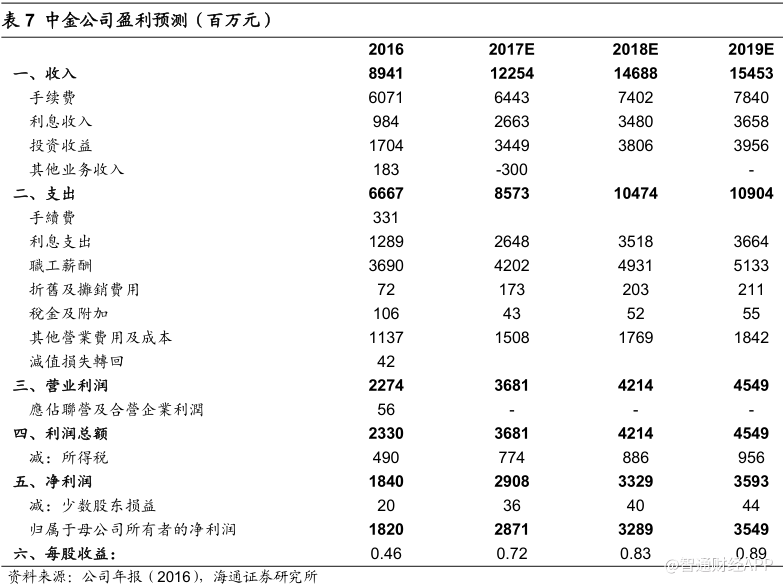

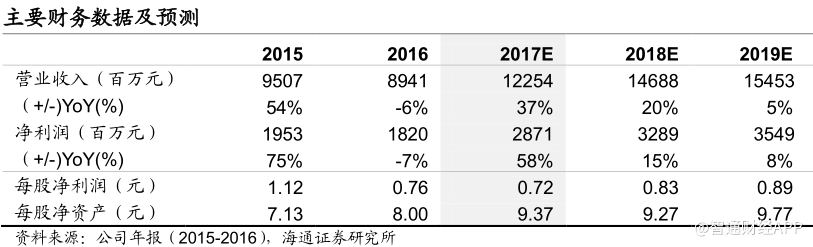

我们估算中金公司2017/18/19E实现收入分别为122.54/146.88/154.53亿元,同比+37%/20%/5%;归母净利润分别为28.71/32.89/35.49亿元,同比+58%/15%/8%;对应EPS分别为0.72/0.83/0.89元。2017年业绩大幅增长主要是由于中投合并入报表且港股市场表现较好。

估值及投资建议

我们使用可比公司估值法对公司进行估值,公司综合实力位列大型券商,目前券商2018年平均估值为24.4xPE及1.9xPB,估值区间在14.0-42.7xPE及1.3-4.4xPB之间。

考虑到公司与中投合并后,业务协同有望加强,且腾讯入股后,未来两者的合作将更为紧密及丰富,因此我们给予公司高于行业平均的估值倍数,分别给予2.0x2018EPB及30x2018EPE,分别得出每股价值24.76元及18.55元,取两者平均得出目标价21.65元(汇率换算:1港元=0.832元,得出港币目标价格为26.02港币),对应市值863亿元(1037亿港币),对应2018EP/E26.2x,2018EP/B2.33x,首次覆盖给予“买入”评级。

投资风险

1、经纪业务面临量价双杀的风险。

2、中金公司与中投证券整合不达预期。

3、市场持续低迷,债市波动,资本中介业务增速放缓或继续下滑。(编辑:王梦艳)

扫码下载智通APP

扫码下载智通APP