新股前瞻|营收规模扩大之际资本负债比率高升,山西安装第三次递表港交所

继2022年6月29日、2023年3月29日两次递交上市申请之后,山西安装已于9月29日第三次向港交所递交招股说明书,申请于港股主板上市,山证国际、华泰国际为其联席保荐人。

作为一家拥有超70年发展历史,且营收规模已破百亿的工程服务商,山西安装的实力不容小觑,其在中国超过1万名的专业工业工程承包商中,排名第五位,处于行业前列。

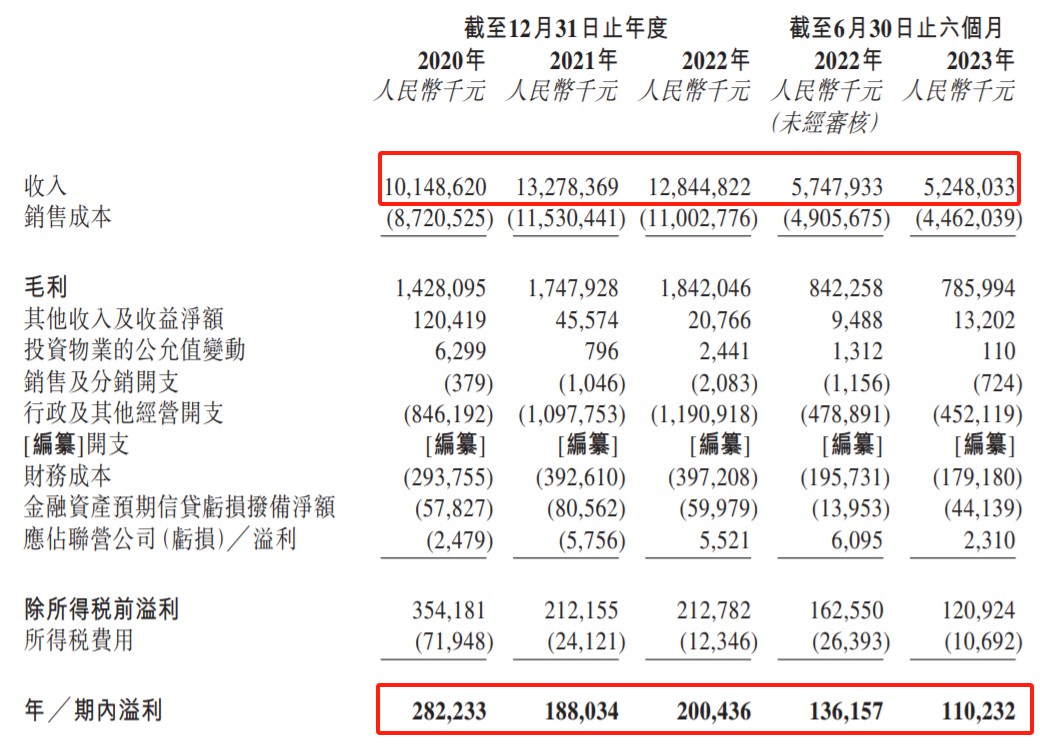

但从最新的财务数据来看,山西安装业绩有所下滑。据招股书显示,2023年上半年,山西安装的收入为52.48亿元(人民币,下同),同比下滑8.7%,净利润为1.1亿元,同比下滑19.12%。

山西安装的基本面如何?公司的业绩能否重回增长轨道?未来发展又将驶向何方?通过深入剖析其招股说明书,便可从中找到详细答案。

净利润波动背后的秘密

山西安装的历史,可追溯至1952年,其前身是中国最早专注于工业设备安装的实体之一。70年以来,随着我国经济的不断发展以及建设需求的持续提升,山西安装在中国专业工业工程及专业配套工程行业中确立了领先的市场地位。

据弗若斯特沙利文数据显示,山西安装是全国首家拥有市政公用、石油化工工程施工总承包、市政、化工石化医药行业设计“双特双甲”资质的现代工程服务商,这是授予建筑工程施工总承包商的最高资质。

且截至2023年6月30日,山西安装在工程承包方面有2项工程施工总承包特级资质,4项工程施工总承包一级资质,4项工程施工总承包二级资质,18项工程专业承包一级资质,以及3项工程专业承包二级资质。

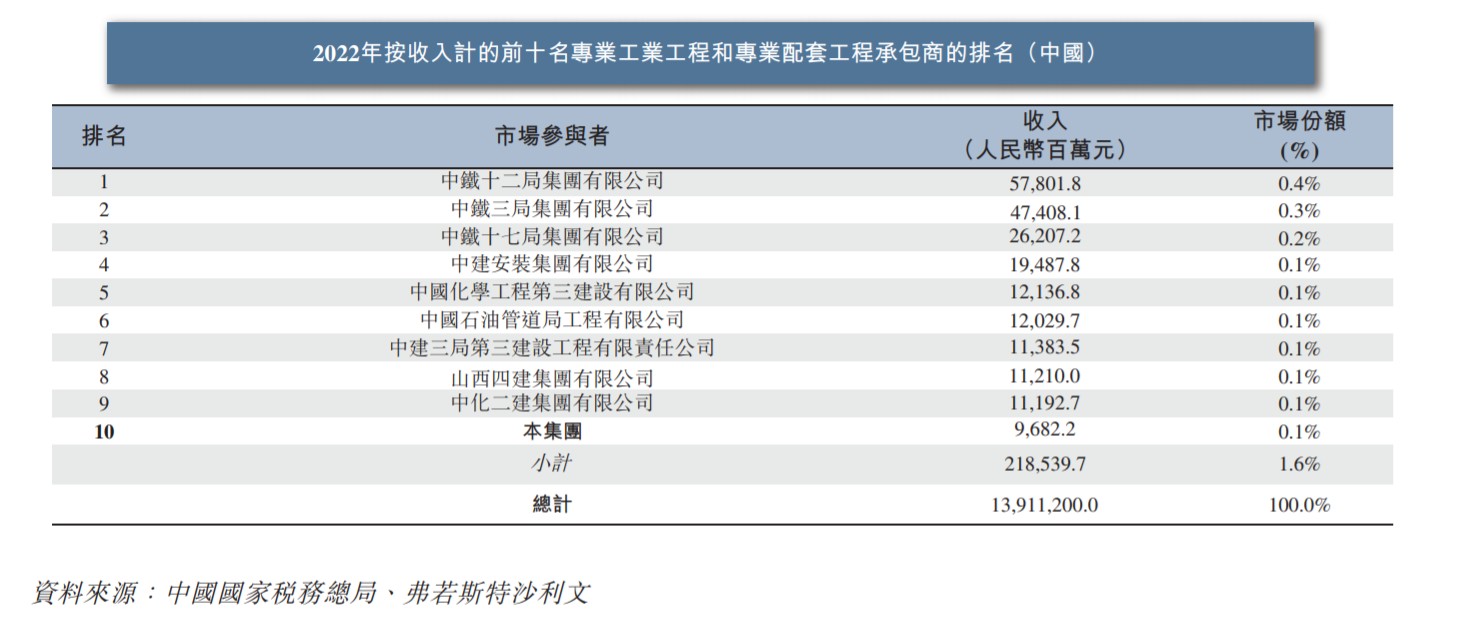

凭借上述诸多资质,山西安装展开了专业工业工程、专业配套工程、其他工程以及非工程服务四大业务板块的经营,并逐渐成为了行业中的头部玩家。据弗若斯特沙利文的数据,按2022年的收入计,山西安装在超过500名山西省专业工业工程承包商中排名第一,在超过10000名中国专业工业工程承包商中排名第五。

但从财务表现来看,山西安装自2020年以来的业绩有一定波动。据招股书显示,从2020年至2022年,山西安装的收入分别为101.49亿、132.78亿、128.45亿元,同期的净利润分别为2.82亿、1.88亿、2亿元。虽然2021、2022年的收入较2020年时有明显增长,但净利润表现却不如2020年,呈现出了“增收不增利”局面。2023年上半年收入、净利润的下滑则与疫情的影响有一定关系。

事实上,自2020年以来,为提振疫后经济,政策大力支持具有“压舱石”作用的基建行业发展,而山西安装作为由山西省国资委、山西省财政厅控股的国企,其在“稳经济”的大环境下发挥了自身的重要作用。

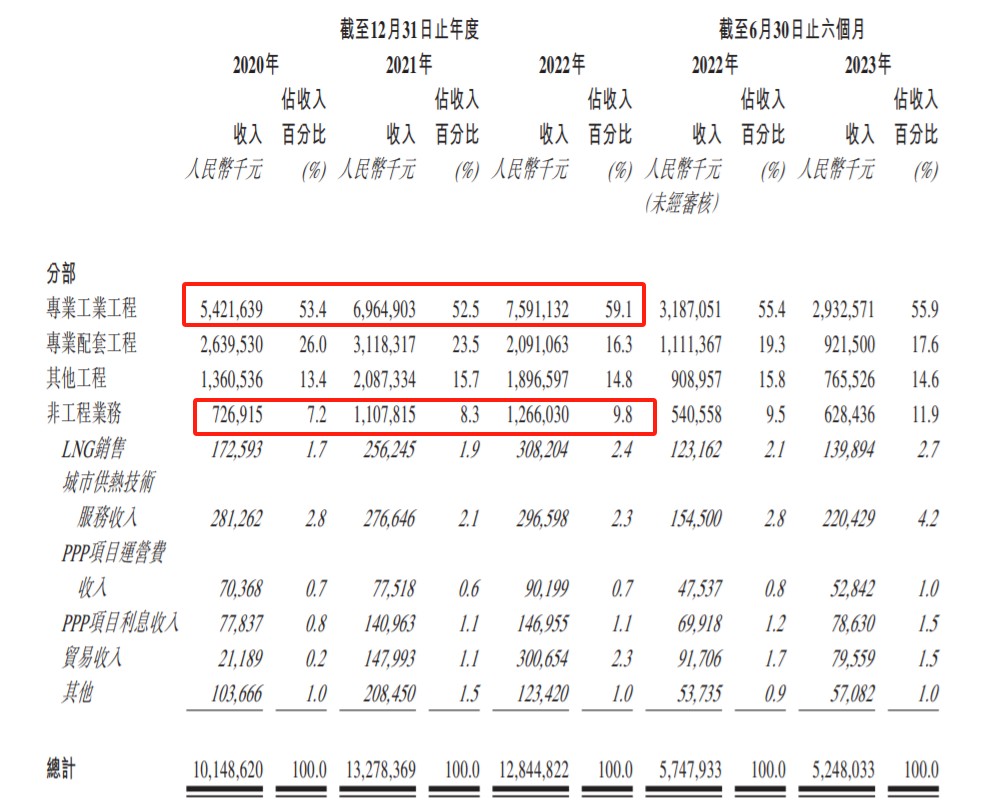

在2020至2022年中,山西安装专业工业工程、非工程业务两大板块实现了持续成长,其中,专业工业工程收入从54.22亿增至75.91亿元,年复合增速18.32%,可见山西安装在专业工程方面的实力;而非工程业务的收入从7.27亿增至12.66亿元,年复合增速31.9%,这主要得益于LNG销售、城市供热技术服务以及PPP项目收入的持续增长。进入2023年上半年,即使其他三大业务收入有一定下滑,非工程业务收入仍增长16.08%至6.28亿元。

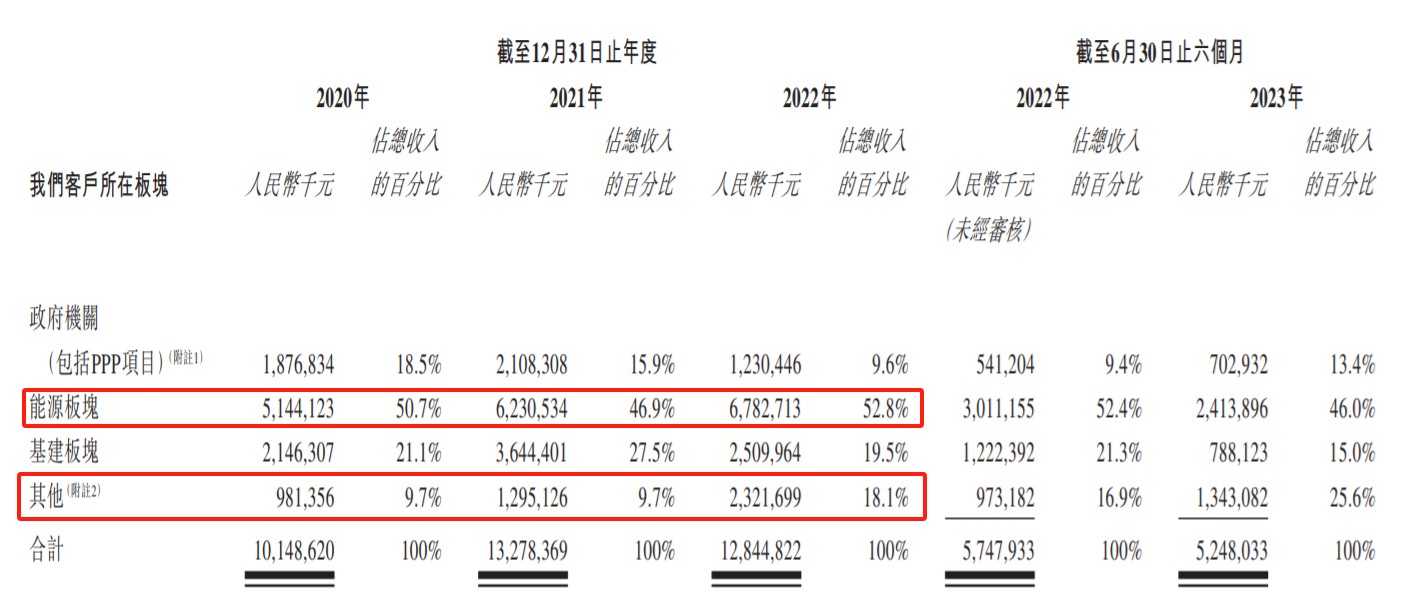

从客户所处的行业来看,在2020-2022年中,持续带动山西安装收入增长的行业分别是能源板块及其他(包括医学及化工行业),其中,能源板块涵盖了新能源工程,过去三年新能源产业的蓬勃发展为能源行业注入了新增量。

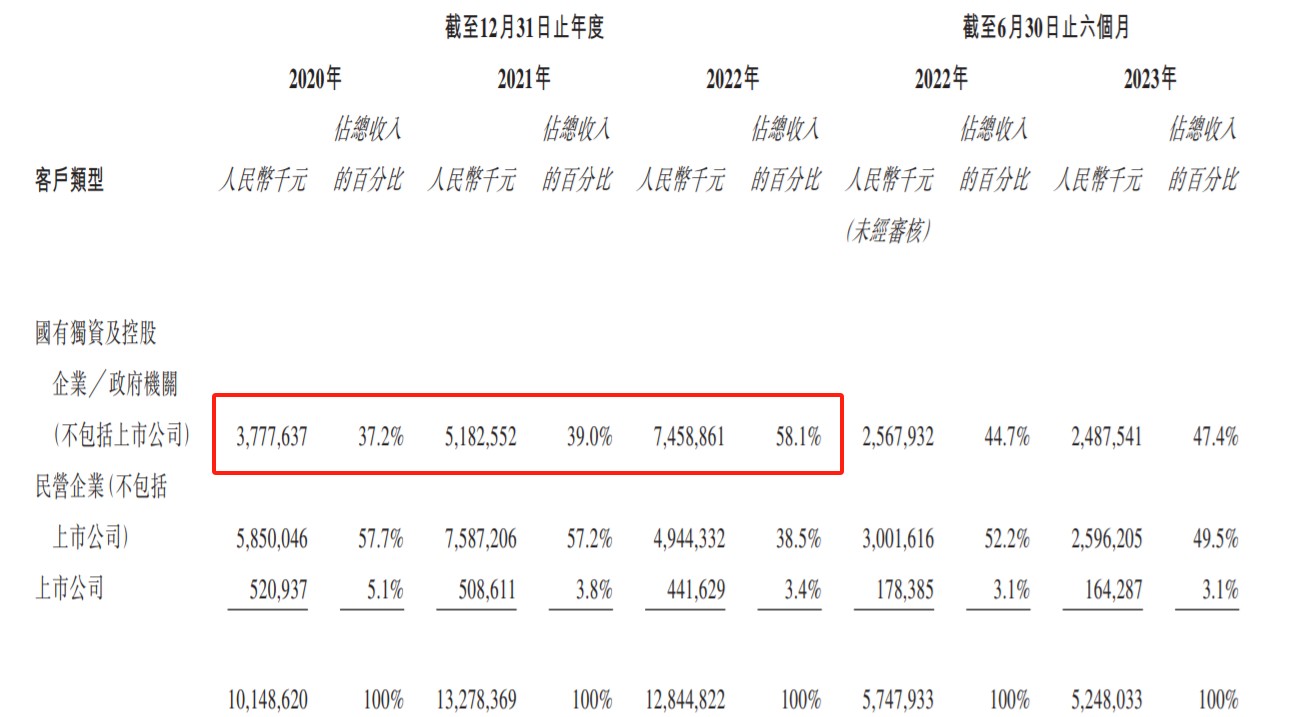

而若按客户类型来划分收入,报告期内山西安装来源于国资背景的客户的收入占比持续上升。数据显示,2020-2022年,山西安装从国有独资及控股企业、政府机构(不包括上市公司)这一类型的客户处获得收入为37.78亿元、51.83亿元、74.59亿元,收入占比分别为37.2%、39%、58.1%。显然,拥有国企背景的山西安装,在拓展国资背景客户上的优势得以持续体现。

同期,山西安装来源于民营企业(不包括上市公司)类型客户的收入分别为58.5亿元、75.87亿元、49.44亿元,占比分别为57.7%、57.2%、38.5%,比例不断萎缩;而来源于上市公司客户的收入则为5.21亿元、5.09亿元、4.42亿元,规模始终较小。

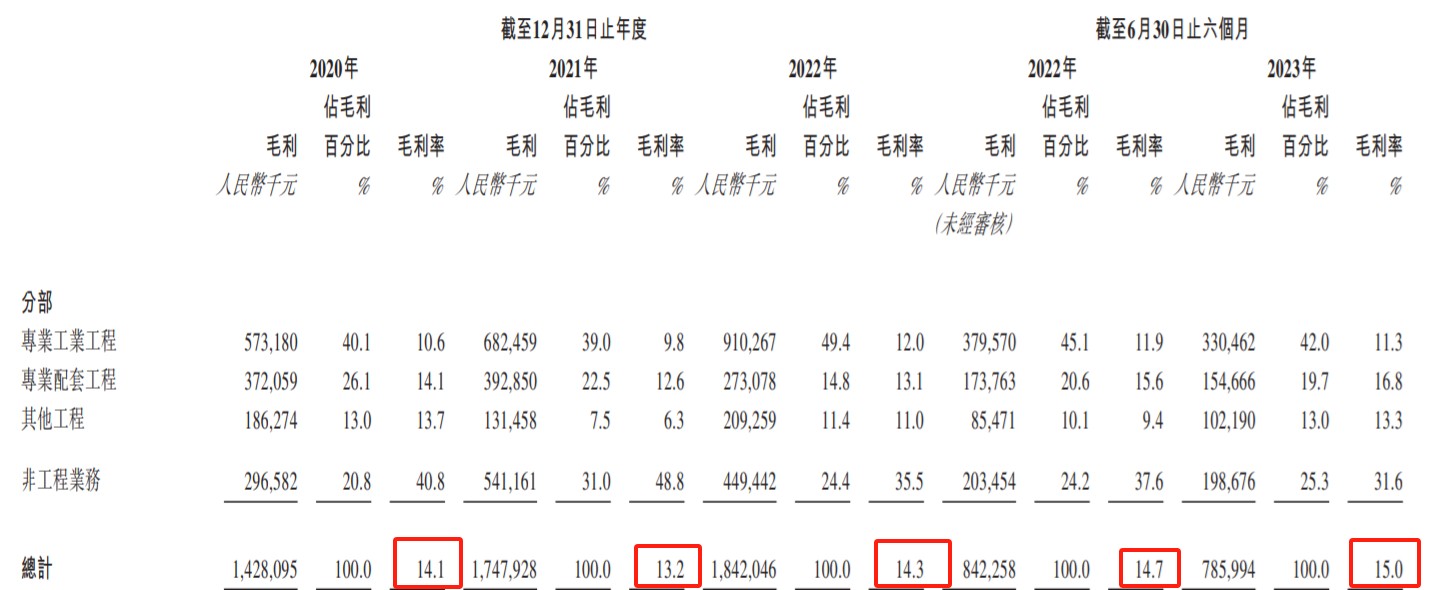

从毛利率来看,山西安装2020至2022年的毛利率分别为14.1%、13.2%、14.3%,整体保持平稳。要知道,由于美国加息以及地缘政治的等诸多因素的影响,2021年的原材料成本明显上升,山西安装能保持毛利率的稳定可见公司控制成本的能力。

既然毛利率保持整体稳定,那么2021、2022年在收入增长之际净利率却低于2020年?这是因为2020年的其他收入及收益净额较高,该项下包括了政府补助、利息收入、资产出售收益等,2020至2022年,其他收入及收益净额分别为1.2亿、4557.4万、2076.6万,呈递减趋势。若剔除该因素的影响,山西安装的净利润表现会更为稳定。不过,2020至2022年山西安装的净利率分别为2.8%、1.4%、1.6%,净利率水平较低。

营收规模有望持续扩大,经营挑战亦十分明显

若从行业发展趋势、市场竞争格局、公司业务布局等维度来看,山西安装破百亿的营收规模只是公司的新起点,其有望持续成长,但山西安装潜在的经营风险也值得投资者重点关注。

就行业发展趋势来看,在政策方面,我国的十四五规划和2035年远景目标指出要重点发展传统及新型基础设施,构建能源体系,通过优化特大城市及都市圈区域用途,促进大中小城市及小城镇协同及特色发展。作为各种工业设施、土木工程结构和公共设施的基础工程,专业工业工程和专业配套工程将受惠于新的建设项目以及现有设施和结构的维护和改造得到持续推动。

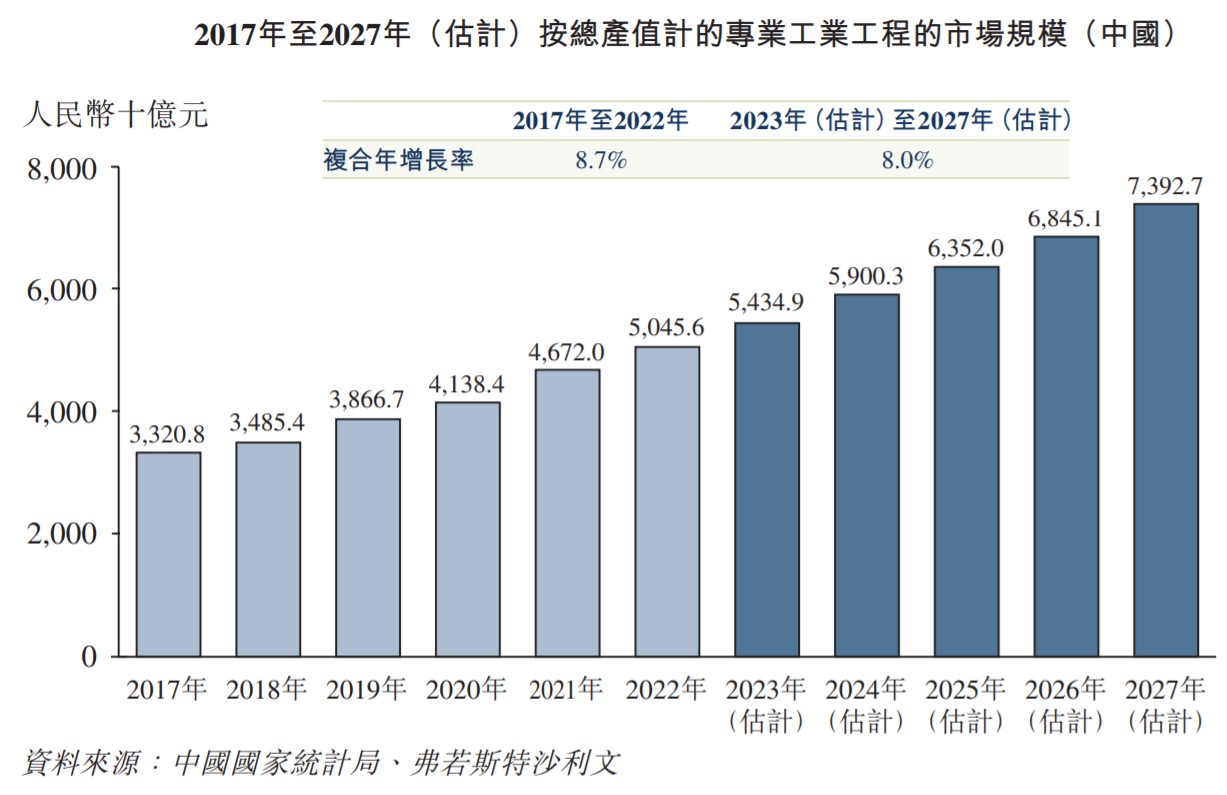

同时,国家对电站、电力系统、公路、铁路、地铁等各种交通基础设施的发展也将带动专业配套工程市场需求的持续增长。据弗若斯特沙利文数据显示,至2027年时,我国基建设施的市场规模将增至40.78万亿,2023至2027年的复合增长率为5.6%。且专业工业工程、专业配套工程同期的年复合增速分别为8%、8.1%,均高于基建市场规模增速。

几十万亿级别的市场持续稳定增长,山西安装有望从中获益。且从行业格局来看,中国专业工业工程和专业配套工程行业高度分散,2022年行业前十名参与者市场份额仅有1.6%,而行业玩家超20000名,山西安装则排名第十位。随着专业工业工程以及专业配套工程对专业性的不断提升以及大型承包商在资金流动方面的优势,市场集中度有望进一步提升,这有利于作为行业领先者山西安装业务规模的持续扩大。

从业务布局来看,山西安装在深耕山西省的同时,已将业务拓展至其他城市及地区,包括了全国22个省份、4个直辖市、5个自治区,以及澳大利亚、越南、印尼、孟加拉等“一带一路”国家。

在国内业务方面,山西安装围绕组织区域业务经营、区域资源统筹、区域履约管理的职能定位,设置区域中心,迅速响应市场,形成持续稳定业务来源,打造区域市场的业务根据地,提升市场竞争力。公司预计在“十四五”期间实现省外业务占比50%的目标。同时,山西安装来自“一带一路”国家的收入持续快速增长。此外,山西安装把握国家战略所带来的产业机遇,加快发展新能源等增量明显的行业。

即使山西安装从长期维度来看业务规模有望持续扩大,但公司当前的业务经营仍面临挑战。首先,山西安装的净利率水平较低,过往三年净利率低于2%,如此低的盈利水平需要公司有较强的成本控制能力以及较强的运营能力,才能有效控制收入成本与运营开支。若未来上游原材料价格大幅上涨,山西安装不能有效向下游转移成本将对自身的盈利能力产生影响。

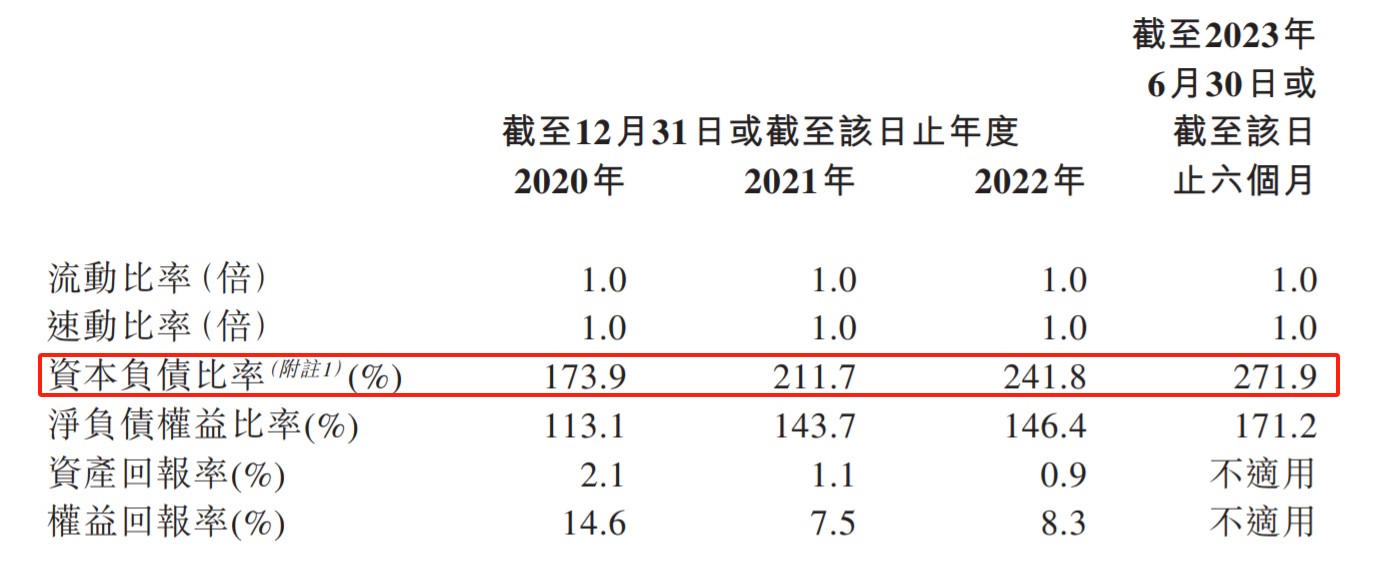

其次,山西安装负债率相对偏高。据招股书显示,截至2023年6月30日,山西安装的总资产为222.34亿元,总负债为199.54亿元,资产负债率89.75%;同时,山西安装的资本负债比率(计息借款总额除以总权益)的比例一路飙升,从2020年的173.9%快速上升至2023年6月30日止的271.9%,资本负债比率快速上行将带来更多的负债利息支出,这会影响山西安装的盈利水平。

此外,山西安装有大额的应收账款。据招股书显示,截至2023年6月30日,山西安装的贸易应收款项及应收票据为61.88亿元,占当期流动资产的比例为37%。虽然大额应收账款是工程承包行业的特点,但若应收账款后续未能收回,或将会产生拨备影响公司净利润。

综合来看,山西安装自2020年以来凭借在能源板块、医药及化工等领域的持续成长带动了公司营收规模的快速扩张,净利润呈现的“增收不增利”则是因为2020年的资产出售提高了净利润基数所致,2023年上半年则在一定程度上受疫情影响导致收入、净利润下滑。从中长期维度看,山西安装营收规模持续扩张将是大概率事件。但较低的盈利水平对公司的收入成本以及运营开支控制提出了较高要求,且资产负债率的相对偏高以及资本负债比率的快速上行或将加大利息支出导致净利润承压,大额的应收账款也存在拨备风险。在亮点与不足同时并存之际,如何给山西安装估值是其留给市场的难题。

扫码下载智通APP

扫码下载智通APP