新股前瞻丨二度闯关港交所,6轮融资身价翻40倍的荃信生物值不值得全信?

智通财经APP获悉,江苏荃信生物医药股份有限公司(以下简称“荃信生物”)于10月3日更新招股书,继续推进港交所主板上市进程,中金公司担任独家保荐人。据悉,该公司曾于2023年3月31日向港交所主板递交过上市申请。

国内自免行业快速增长,荃信生物6轮融资身价翻超40倍

据了解,荃信生物成立于2015年,是一家完全专注于针对自身免疫及过敏性疾病生物疗法的临床阶段生物科技公司,产品管线涵盖了在中国自身免疫和过敏性疾病有明显医疗需求的四个主要领域,即皮肤、风湿、呼吸道和消化道疾病。

由于治疗自身免疫疾病方面的生物药物在中国获批数量有限,加上MNC开发的重磅药物相关治疗费用高以及缺乏对自身免疫疾病相关意识和教育,中国的自免疾病药物可及性和治疗依从性都比较低。

尽管过往发展不足,中国自身免疫及过敏性疾病药物市场近年来一直在变化。由跨国公司开发的多种重磅药物在中国获得批准,并纳入国家医保。虽然单价下降,但销售额却飙升。因此,中国用于自身免疫及过敏性疾病的生物药物仍有巨大的市场潜力。意识到巨大的市场潜力后,越来越多的中国制药公司开始进行自身免疫及过敏性疾病药物的研发并取得明显进步。

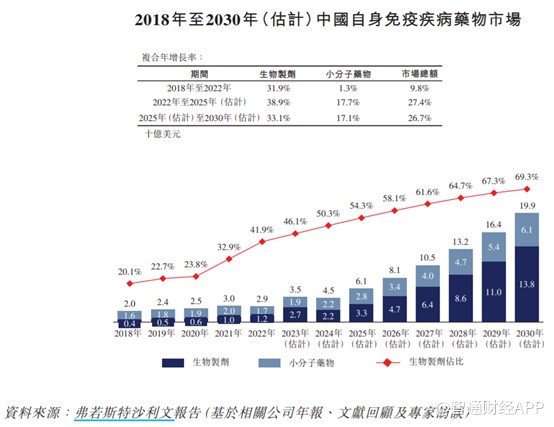

鉴于中国庞大的患者群体及自身免疫疾病创新疗法的进步,中国自身免疫疾病药物市场有望快速增长,由2018年的20亿美元增长至2022年的29亿美元,复合年增长率为9.8%,估计2030年将达到199亿美元,2022年至2030年的复合年增长率为27.0%。估计生物药在中国自身免疫疾病药物市场中的份额将由2022年的41.9%增加至2030年的69.3%。

巨大的市场潜力,也使得荃信生物获得不少知名机构的青睐,包括华东医药、洪泰基金、经纬创投、勤智资本、瑞享源基金、倚锋资本、同创伟业、朗玛峰创投等。

不仅如此,经过6轮的融资后,荃信生物的身价也暴涨,从Pre-A轮得8400万元人民币(单位,下同)增长至C轮的35.28亿元,身价涨超40倍。

那么备受机构追捧且估值暴涨的荃信生物又有和过人之处呢?

两款核心产品竞争激烈,QX001S商业化能否成功还看合作伙伴

据智通财经APP了解,目前荃信生物有两款自研的核心产品QX002N及QX005N,此外还有7种管线候选药物,其中4种处于临床阶段,适应症为自身免疫和过敏性疾病中的四个主要领域,皮肤、风湿、呼吸道及消化道疾病。预期首个商业化药物为QX001S乌司奴单抗生物类似药,目前已向中国国家药监局递交上市申请。

先看其QX002N,该产品是首批获得国家药监局IND批准用于治疗AS的国产IL-17A抗体之一,适应症为AS(强直性脊柱炎)及LN(狼疮性肾炎)。针对AS适应症,QX002N在临床试验中显示出良好治疗效果,在II期临床试验中,每4周一次接受QX002N(160 mg)的受试者在第16周时的ASAS20及ASAS40应答率分别达到60.0%及40.0%。公司计划于2023年9月启动III期临床试验,并预计在2025年下半年完成。

针对LN适应症,公司于2021年10月公司获得IND批准,并预计QX002N用于治疗AS的新药申请批准后继续开发用于治疗LN适应症。截至最后实际可行日期,荃信生物尚未启动QX002N用于治疗LN的任何临床试验。

目前还没有治愈AS的方法,现有的治疗方法旨在控制炎症,防止关节损伤并缓解症状。近几十年来,细胞因子(调节其他免疫系统细胞生长和活性的小信号蛋白)在AS发展中的关键作用得到了密切研究,靶向促炎细胞因子的生物制剂,尤其是肿瘤坏死因子(TNF)和白细胞介素(IL),已推荐用于接受一线传统治疗后仍具有高疾病活动性的AS患者的二线治疗。

根据弗若斯特沙利文的资料,中国的AS患者人数在2022年达到390万人,预计未来十年将保持相对稳定。相当一部分AS患者在成年早期或青春期首次出现症状,需要长期治疗以控制疾病进展。

尽管目前没有治愈AS的方法,但截至最后实际可行日期,中国有19种生物药获批用于AS治疗,包括17种TNF抑制剂(包括阿达木单抗及7种阿达木单抗生物类似药)及2种IL-17A抗体药物(即司库奇尤单抗及依奇珠单抗),两者也均获FDA批准用于治疗成人AS。不仅如此,除QX002N外,中国有21种适用于AS的候选生物药物处于临床阶段,包括12种TNF抑制剂(包括8种拟议阿达木单抗生物类似药)及9种IL-17抑制剂。

尽管目前国内仅诺华及礼来的IL-17A抑制剂获批上市,但处于III期临床的国内企业并不少,并且从进度来看,荃信生物进入III期临床试验的时间最晚,由此可见,在AS这一适应症方面,荃信生物并不占优。

不仅如此,除了传统及生物疗法外,辉瑞公司的托法替尼(一种小分子詹纳斯激酶(JAK)抑制剂)亦已获FDA及国家药监局批准用于AS治疗。JAK是一个信号分子家族,参与各种细胞因子受体细胞免疫信号的细胞内转导。JAK抑制剂在缓解症状和减少炎症方面对AS患者显示出明显的临床益处。然而,由于JAK抑制剂的安全性仍然存在担忧,因此,FDA建议仅对一种或多种TNF抑制剂不耐受或无应答的AS患者使用托法替尼。

可见,尽管AS这一适应症国内具有较大的开发潜力,但市场竞争已经十分激烈,而且按研发进度来看,荃信生物也很难拿到优势,加上目前公司并未有商业经验,其上市后商业化进程如何仍具有较大的不确定性。

再看LN这一适应症,截至最后实际可行日期,贝利木单抗是唯一获FDA或国家药监局批准用于治疗LN的靶向生物药。中国有11种用于治疗LN的候选生物药物处于临床阶段,其中3种为IL-17抑制剂,其他正处于研究阶段的靶点包括B细胞膜蛋白,如CD80/CD86及CD20。LN这一适应症竞争相对好一些,但亦有其他靶点在开发,并且荃信生物的LN适应症尚未开发,因此短期内也难看到成效。

再看公司的第二款核心产品QX005N。该产品是一种针对白介素4受体α亚基(IL-4Rα)的重组人源化IgG4单克隆抗体。IL-4Rα是一种经充分验证的广泛作用靶点,可控制IL-4及IL-13的信号传导,这对于2型炎症(一种支持多种慢性过敏性疾病的病理生理学的免疫应答模式)的发生至关重要。IL-4Rα抑制剂在全球范围内就20个适应症处于开发阶段,其中包括5个获批适应症及15个处于临床阶段。

目前,荃信生物正在开发QX005N得6种适应症,包括成人中重度AD(特应性皮炎)、PN(结节性痒疹)、CRSwNP(慢性鼻窦炎合并鼻息肉)、CSU(慢性自发性荨麻疹)、中重度哮喘及COPD(慢性阻塞性肺病)。其中成人中重度AD、PN及CRSwNP适应症正进行II期临床试验评估;CSU、中重度哮喘及COPD适应症均已获得药监局IND批准。

先看AD适应症,AD是一种皮肤免疫介导的炎症性疾病,会导致皮肤干燥、发痒及发炎,通常发生于幼儿,但任何年龄均可发生。根据弗若斯特沙利文的资料,中国的AD患病人数由2018年的6400万人增至2022年的7030万人,且预计于2030年将达到7850万人。20%的患者患有中重度AD。

截至最后实际可行日期,度普利尤单抗(Dupixent)是中国唯一一款获国家药监局批准用于治疗AD的生物药。自度普利尤单抗从2017年推出以来,其全球销售额从2017年的2.57亿美元大幅增加至2022年的86.81亿美元,复合年增长率为102.3%。自2020年在中国获批以来,度普利尤单抗的中国销售额(由赛诺菲披露)亦从2020年的1370万美元大幅增加至2022年的2.48亿美元,复合年增长率为325.0%。表明中国的临床需求严重未得到满足,市场潜力巨大。

度普利尤的成功,亦吸引中国大批药企研发AD这一适应症药物。截至最后可行性日期,除QX005N外,中国有16种AD候选生物药物处于临床阶段,其中9种为IL-4Rα抑制剂,其他已披露的在研靶点包括IL-13、TSLP、 IL-33、ST2、CD200R、OX40及IL-2R。

不难看出,AD这一适应症目前市场竞争亦十分激烈,国内临床最快的药企为康诺亚生物,目前已进入III期临床试验,II期临床试验的企业有6家。就临床进展而言,荃信生物的QX005N有望成为国内前三家获批的企业。伴随着后续药企的开发,这一适应症竞争亦将进入白炽化阶段。

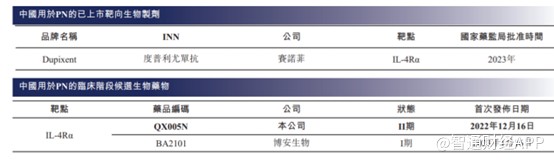

再看PN适应症,目前也仅度普利尤单抗一款产品获得FDA及国家药监局上市批准,且中国尚无获批准用于治疗PN的生物药物。截至同日,中国仅有两种用于治疗PN的候选生物药物处于临床阶段。

在这一适应症上,市场竞争十分宽裕,且荃信生物的QX005N临床进展最快,有望成为国内首家获批上市的企业。不过这一适应症市场也相对较小,根据弗若斯特沙利文的资料,2022年中国的PN患者为200万人,预计2030年将约达到210万人。不难看出,这适应症后续的市场基本上没有增长空间,因此QX005N上市后在这一适应症上的成长空间十分有限。

再看CRSwNP适应症,截至最后实际可行日期,仅三种生物制剂获FDA批准用于治疗CRSwNP,而中国用于CRSwNP的候选生物药物主要包括IL-4Rα抑制剂、IL-5抑制剂及TSLP抑制剂,尚未有一种生物制剂获批上市。

截至最后实际可行日期,中国有14种用于CRSwNP的候选生物药物处于临床阶段,包括六种IL-4Rα抑制剂、三种IL-5抑制剂、四种TSLP抑制剂及一种IL-5Rα抑制剂。

鉴于目前国内尚未有生物药获批上市,CRSwNP市场仍旧空白一片,因此首家获批上市的企业将有望获得较大的市场份额。不过已有多家药企处于III期临床状态,其中不乏国际巨头企业,而荃信生物的QX005N尚处于II期临床阶段,因此在待其上市后,面临的竞争不仅仅是IL-4Rα这一靶点,还将面临IL-5、TSLP以及IL-5Rα这些靶点的竞争。

如此看来,尽管荃信生物的QX005N已经开展多个适应症,但进度较快的三个适应症中,市场空间较大的则将面临十分激烈是市场竞争,且在临床进展上荃信生物亦不占优;而市场竞争宽裕的则几乎没有成长空间。

在商业化方面,QX001S是荃信生物预计最先实现商业化的药物,其是一种用于治疗银屑病(Ps)的IL-12/IL-23p40抑制剂,是首个在中国提交BLA的国产乌司奴单抗生物类似药,且可能是在中国首个获批的乌司奴单抗生物类似药之一。

由于国内用于治疗银屑病药物的市场竞争激烈,为了顺利推动QX001S商业化,荃信生物与华东医药附属公司中美华东签订了QX001S在中国的联合开发及独家商业化战略合作协议。根据双方合作协议,荃信生物从中美华东处收取的首付款及里程碑付款合计为5000万元。就QX001S实现在中国销售后的累计税前利润,还要与中美华东进行五五分成。

根据弗若斯特沙利文的资料,中国很大部分自身免疫性疾病和过敏性疾病患者(例如Ps患者)最初是在地理上分散的广大地区的当地医院接受治疗。因此,覆盖范围广泛成销售网络至关重要。而华东医药拥有超过 7000名员工组成的销售团队,在糖尿病和自身免疫性疾病等慢性病的管理方面经验丰富,覆盖中国超过3000家(或90%以上)三甲医院和超过15500家二级及以下医院。因此借助华东医药的销售渠道,QX001S的商业化有望获得较大的成功。

综上所述,在新的治疗手段以及新产品获批上市的背景下,中国自身免疫疾病生物药有望得以快速发展,荃信生物在此背景下获得诸多机构的加持,身价涨超40倍;不过其两款核心产品市场竞争过于激烈,能否从中取胜存在极大的不确定性。预期首款商业化的产品QX001S也因行业竞争过于激烈不得不找商业合作伙伴,鉴于中美华东的销售能力极强,该款药物上市后有望给荃信生物带来较为不错的收益。

扫码下载智通APP

扫码下载智通APP