从“资本宠儿”到被市场遗忘,康沣生物-B(06922)盈利困境何解?

两次递表后,被称为“介入冷冻第一股”的康沣生物-B(06922)终于实现了自己上市梦。但成功登陆港交所之后,公司走势却不像预期般顺利,上市不足一年的康沣生物-B似乎正陷入被资本市场遗忘的困境之中。

根据智通财经APP数据显示,9月26日康沣生物-B的单日成交金额仅1.7万港元。整个8月份,这家公司的累计成交额也不到40万港元。与此同时,公司的换手率也低到几乎可以忽略不计。这与多数医药股动辄千万的成交额形成鲜明对比。

其实在上市前,公司可谓资本市场中的“香饽饽”。自成立以来,公司共获得4轮融资,融资总金额达2.84亿元,高瓴、比邻星、元生等明星资本都曾参与其中。

于2022年12月30日登上资本市场的康沣生物-B,在2023年就已惨遭投资者“抛弃”,短短九个月之间到底发生了什么?

主打产品前景难言明朗

据智通财经APP了解,成立于2013年的康沣生物是一家中国创新医疗器械公司,专注于冷冻消融微创介入治疗技术在心血管领域应用的企业,并在微创介入冷冻治疗领域具备独特优势。

所谓“冷冻治疗”,是一种透过极低温冻结及破坏异常细胞或病变组织的疗法。介入冷冻治疗包括利用极低温度冻结组织进行破坏的冷冻消融,以及冻结组织进行粘附的冷冻粘附。与开放手术等传统治疗解决方案相比,介入冷冻治疗通常更经济、安全,同时副作用更小、发生术后并发症的机率更低,且瘢痕较少。同时介入冷冻治疗也更易于医生学习和操作,所需手术时间通常更短。根据弗若斯特沙利文的估计及假设,冷冻消融有望成为主流微创治疗方式之一。

受益于此,中国的冷冻治疗器械市场规模快速增长,由2016年9800万元(人民币,下同)增长至2020年3.91亿元,复合年增长率高达41.3%,预期到2030年将进一步增长至112.34亿元。

作为中国首家以液氮为主要冷媒能量源及使用先进柔性导管技术的冷冻消融技术平台公司,康沣生物在中国和海外共有131项注册专利,其中包括包括公司的核心液氮冷冻消融技术、柔性导管技术及其他主要技术,此外,公司还拥有52项待审批专利申请。

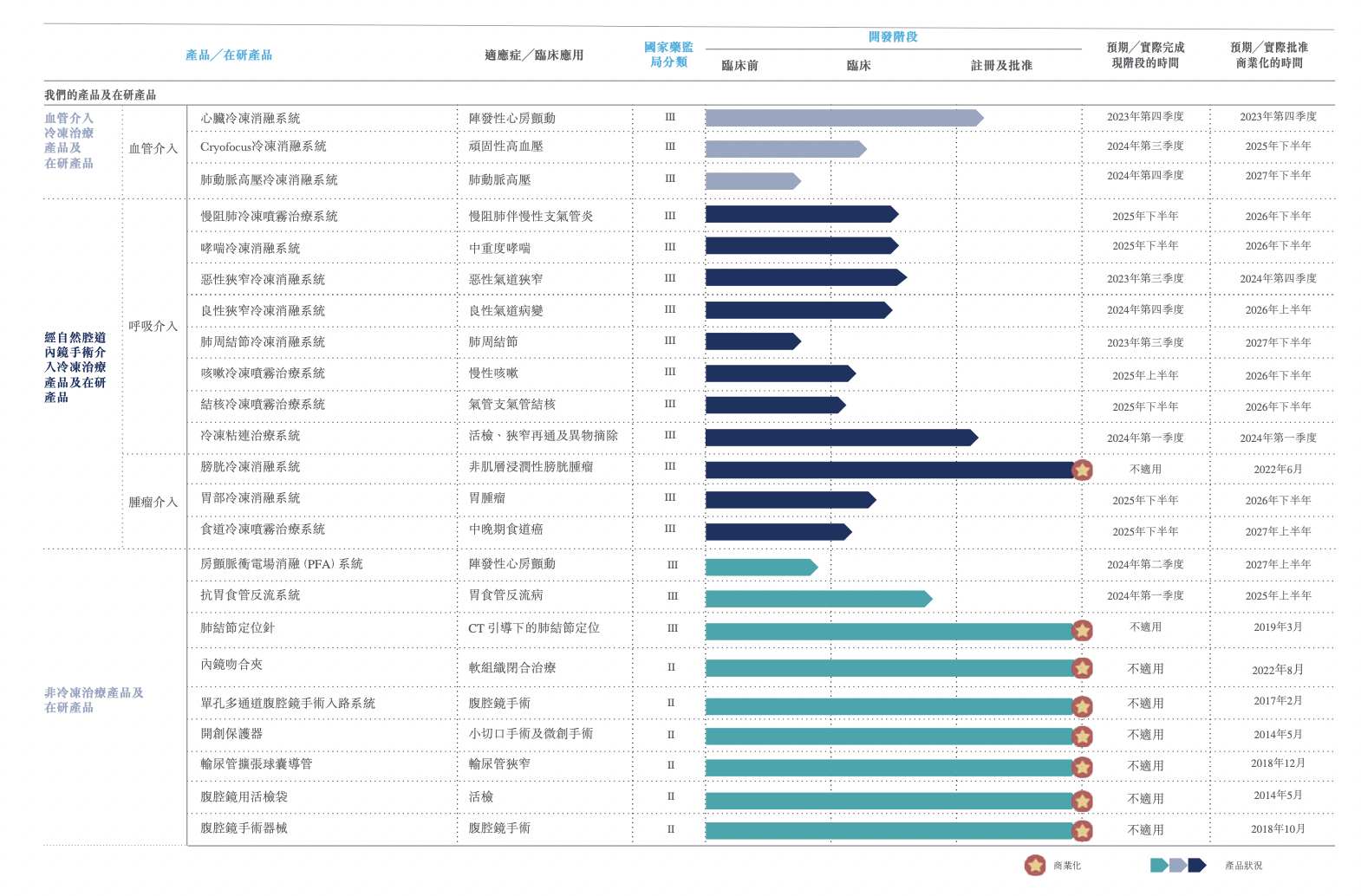

目前,公司的产品组合主要专注于两大治疗领域:一是血管介入疗法,以治疗房颤及高血压等心血管疾病;其次为经自然腔道内镜手术(NOTES),以治疗泌尿、呼吸及消化系统疾病(例如膀胱癌、慢性阻塞性肺疾病、哮喘、气道狭窄、胃癌及食道癌)。

值得注意的是,虽然目前公司已有8款产品实现商业化上市,但仅有一款冷冻消融治疗产品走到商业化。

在血管介入领域,在研产品心脏冷冻消融系统为公司的核心产品之一,该系统通过在微创手术中冷冻和破坏导致心律失调的异常心脏组织来治疗房颤,具有能量来源稳定、降温速率快、系统压力低等特点。据智通财经APP了解,该产品处于临床试验阶段,公司已于2022年7月向国家药监局提交注册申请,预计2023年第四季度前后获批商业化。

然而美敦力生产的Arctic Front Advance,早在2016年就已成为中国首个获准商业化用于治疗房颤的冷冻消融器械,先发优势不再。

与此同时,就在今年8月,公司想要成为“中国首款获批商业化的治疗房颤的国产冷冻消融产品”的美好愿望也随着微创的icemagic冷冻消融设备获国家药监局批准上市而破灭。

而经自然腔道内镜手术作为公司专注的另一大治疗领域,康沣生物拥有核心产品膀胱冷冻消融系统及内镜吻合夹。

作为公司首个实现商业化的冷冻消融治疗产品,膀胱冷冻消融系统主要用于治疗膀胱肿瘤,该产品使用液氮对靶组织进行有效的冷冻球囊消融,适用于配合经尿道膀胱肿瘤电切术。据智通财经APP了解,该产品已经在2021年5月的临床试验报告中展现出良好的安全性及疗效,且在2022年6月获得国家药监局批准,并成功于2022年12月于中国实现商业化,成为全球首批获准商业化用于膀胱癌冷冻治疗领域的产品。

可见贵为全球首批,康沣生物在此赛道的先发优势极为显著,若能把握市场需求增长的机会,定能带动公司业绩的增长。但需要注意的是,该产品锁定的膀胱癌这一病种,患者基数并不算太大。据弗若斯特沙利文数据显示,中国膀胱癌发生率由2016年的7.7万例增加至2020年的8.6万例,不到10万人的患者基数,让该赛道想象力大打折扣。同时需要注意的是,国家或国际指引现时并无推荐使用冷冻消融疗法治疗非肌层浸润性膀胱癌,短时间来看,其市场还需培育,康沣生物想要获得医生及患者的认可尚需时日。

核心产品多为首批,康沣生物依然盈利难

而公司的另一大核心产品内镜吻合夹是公司自主研发的一种用于消化道软组织闭合治疗的吻合夹,治疗出血、穿孔及组织缺损,适用于胃肠内镜手术中的穿孔及经自然腔道内镜手术后的全层内镜缝合。已成功于2022年10月实现商业化,成为中国首批获批商业化的超镜夹之一。

数据显示,2020年中国整体内镜夹市场的规模为2.93亿元,其中超镜夹市场仍处于早期开发阶段,其按市场按价值计占约0.4%,按数量计仅为约0.1%。由于能够闭合较大的伤口,近年来更多的指南及学术文章推荐超镜夹。弗若斯特沙利文预测倘价格合理且市场推广力度加大,医生将会愈加愿意接受超镜夹,届时市场份额将会大幅增加。预计到2030年,超级范围夹将于2030年中国整体内镜夹市场按数量计占约30.6%,按市场按价值计则将增长至48.5%。

从公司最新发布的半年报来看,内镜吻合夹俨然已成为推动公司营收增长的主要引擎。2023年上半年,公司实现收入1891.4万元,同比增加83.52%,公司坦言这主要受益于肺结节定位针及内镜吻合夹销量的增加。不过随着多项产品研发进入冲刺阶段,为早日实现商业化,公司的研发投入也在持续增长。期内,研发开支3433万元,同比增加50.52%。

巨额的研发支出和微薄的收入形成鲜明对比,盈利二字对于康沣生物依然遥远,公司的经营亏损日益加大。今年上半年,公司拥有人应占亏损4340.2万元,同比增加1.65%。

综合来看,康沣生物被投资者“抛弃”并非毫无缘由。虽然公司研发实力强劲,但在巨额研发投入的拖累下,短期内想通过公司产品的商业化收入实现自身造血循环并不现实。与此同时,核心产品发展受限且部分主打产品失去先发优势等多重危机下,康沣生物的未来发展也被打上多个问号。

扫码下载智通APP

扫码下载智通APP