传瑞银(UBS.US)将处置瑞信亚太地区高风险贷款

智通财经APP获悉,据报道,瑞银(UBS.US)正计划处置瑞信向亚太地区客户提供的数十亿美元贷款,因为瑞银正努力消除这家倒闭银行对其盈利能力和声誉的风险。

知情人士表示,瑞银打算逐步减少或出售瑞信在亚太地区的大部分较为复杂、风险较高的结构性贷款。

知情人士称,这些风险较高的资产将被放在瑞银不想要的所谓“非核心部门”中。他们表示,该行可能会保留以流动抵押品(即所谓的伦巴第贷款)为抵押的不太复杂的贷款。

此举是瑞银更广泛努力的一部分,目的是确保从陷入困境的竞争对手手中收购的业务符合其更为保守的风险管理方式。瑞银此前已经表示,计划缩减瑞信投行部门的规模,并对其银行家进行“文化过滤”,以消除不良行为。

瑞银将于当地时间8月31日公布第二季度业绩,预计其中将有更多关于缩减部门的细节。一位知情人士表示,瑞银将以一种同时考虑关键关系的方式逐步减少非核心资产。该知情人士补充道,这一过程还将释放资金,用于该行的其他部门。

对此,瑞银拒绝置评。

报道称,瑞银一直在仔细审查向全球富裕客户发放的约750亿瑞士法郎(861亿美元)的贷款。

在为快速增长的亚洲市场执行这项任务时,瑞银首席执行官Sergio Ermotti面临着一个两难境地——如何在继续扩大瑞银在亚洲的影响力的同时,保护银行免受潜在风险的影响。其中一名知情人士表示,该行的战略仍取决于亚太地区和美国的增长计划。

另一名知情人士表示,亚太地区被标记为处置的贷款包括瑞银不想进入的国家或或业务领域的贷款,这些国家或业务领域违约的可能性太高,或者风险阈值高于瑞银通常允许的水平。该知情人士还表示,其中还包括一些违约债务。

据悉,在被瑞银收购之前,瑞信在东南亚进行了长达十年的扩张,向当地的亿万富翁企业家族提供贷款。

这使得瑞信成为企业家的首选外国银行。虽然,这一地位可能有助于推动瑞银的雄心,但是,瑞信在亚洲的客户名单中也包括瑞银可能不愿与之做生意的个人和公司。

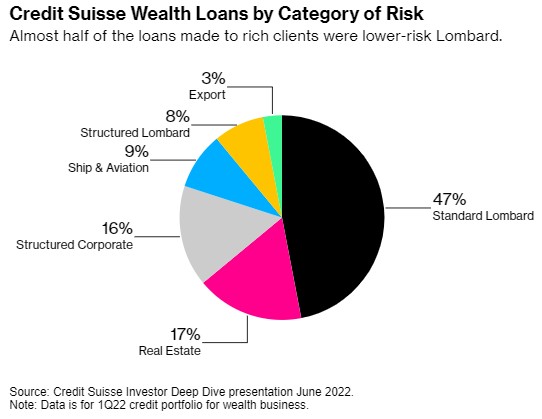

在鼎盛时期,瑞信曾向其亚太部门的富裕客户发放了超过450亿瑞士法郎的贷款。瑞信在其全球财富业务中的贷款组合中,约有四分之一是结构性贷款,而其中约一半为风险较低的普通伦巴第贷款。

债务展期

另外,知情人士表示,随着与东南亚百万富翁和亿万富翁关系的加深,瑞信更愿意对债务进行展期和再融资,而不是将违约贷款送去清算或重组。知情人士称,不良贷款再融资发生了多年,瑞信在展期时从这些费用中受益。

其中两名知情人士表示,在某些情况下,瑞信允许一些印尼客户只偿还违约债务的利息,而不是未偿债务总额,该行还会延长贷款期限。

但在过去两年的各种丑闻迫使瑞信改变其冒险方式后,该行开始剥离一些较为复杂、风险较大的贷款。一些习惯于瑞信宽大处理的客户,如今可能面临瑞银的坚持,即在试图消除继承风险的过程中,被要求偿还贷款或交出抵押品。

扫码下载智通APP

扫码下载智通APP