业绩盈喜增2倍,心泰医疗(02291)可降解产品上市能否维持高毛利?

进入7月份后,上市公司陆续发布上半年业绩预告,港股的心泰医疗 (02291)也于近日发布上半年业绩盈喜公告。

公告显示,心泰医疗预计截至2023年6月30日止6个月将取得股东应占纯利约7300万元人民币(单位,下同),较去年同期增加约200%。估计非国际财务报告准则利润约为8500万元。对于股东应占纯利得大幅增加,心泰医疗表示主要是报告期内新一代镍钛合金封堵器产品销量较去年同期大幅增加所致。

市场集中度高,核心产品市场竞争加剧

智通财经APP了解到,心泰医疗为乐普医疗的子公司,产品主要针对结构性心脏病的介入医疗器械,包括先天性心脏病、心源性卒中及瓣膜病三大领域。其中,先天性心脏病封堵器产品是公司的主要收入来源,2022年该业务占比达到73.8%。

截至2022年底,公司共计拥有18款已上市封堵器及配件产品,10款注册审评及注册准备中产品,另有27款处于不同研发阶段的封堵器、心脏瓣膜及手术配件、机械循环辅助等在研产品。

针对结构性心脏病的介入治疗是一种通过血管穿刺途径进入心腔或血管以进行结构性心脏病诊断或治疗的技术。

根据弗若斯特沙利文报告统计,全球符合针对结构性心脏病的介入治疗条件的患者人数由2017年的约2590万人增至2021年的约2940万人,并预计于2025年将达到3420万人。在中国,符合针对结构性心脏病的介入治疗条件的患者人数由2017年的约480万人增至2021年的约530万人,并预计于2025年达到600万人。

全球针对结构性心脏病的介入医疗器械市场同样快速增长,销售收入由2017年的48亿美元增至2021年的93亿美元,年复合增长率为18.0%。弗若斯特沙利文预计2025年达到198亿美元,2021年至2025年的年复合增长率为20.8%。

中国针对结构性心脏病的介入医疗器械市场的市场规模由2017年的4亿元增至2021年的20亿元,年复合增长率为48.3%,预计2025年达到104亿元,2021年至2025年的年复合增长率为51.0%。

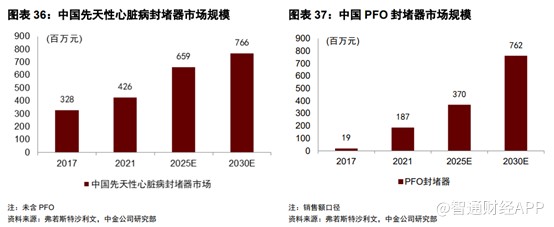

就心泰医疗的核心产品先天性心脏病封堵器来说,根据国家心血管病中心发布的《中国心血管健康与疾病报告 2021》,2021 年我国先天性心脏病存量患者约 200 万人,新生儿先心病检出率存在地区差异,多在千分之2.9~千分之16之间,中金公司预计每年新发患儿在 10 万人左右。而根据中国医师协会心血管内科医师分会结构性心脏病学组发布的《结构心脏病年度报告2022》,2022年我国完成房间隔缺损介入46100 例,动脉导管未闭12500 例,室间隔缺损12500例,PFO封堵40000 例。

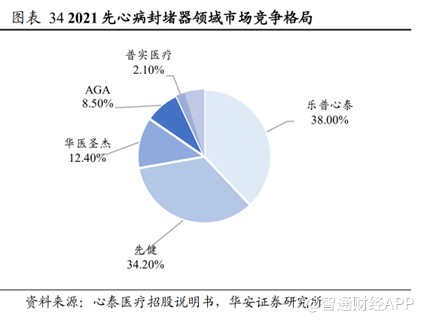

从竞争格局来看,先天性心脏病封堵器市场已由国产品牌领导。根据沙利文数据,2021 年,乐普心泰和先健科技分别占据 38%和34.2%的市场份额。

尽管目前心态医疗在先天性心脏病封堵器市场占有率第一,但是先健拥有较为全面的房间隔/室间隔/动脉导管封堵器产品,PFO处于研发阶段,并全面向可降解进军。此外,先健科技自研Absnow可降解房间隔封堵器,根据公司披露的资料,其材料完全可降解,患者体内无异物残留,内皮化速度快,即刻封堵成功率高达99.3%。截至2022年底,Absnow可降价房间隔封堵器在国内已进入了注册审批阶段,公司预计2023年获批。不难看出,在先天性心脏病封堵器市场,心泰医疗与先健科技二者可谓是“你追我赶”。目前心泰医疗的毛利率高达88%以上,伴随着其他竞品的上市,产品降价在所难免。

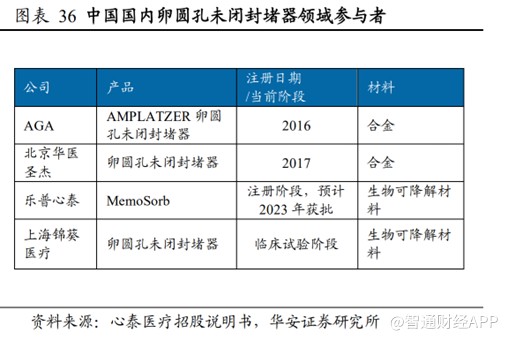

再看公司另一款核心产品卵圆孔未闭封堵器,心源性卒中封堵器产品主要包括卵圆孔未闭及左心耳封堵器产品。2021 年,中国的心源性卒中患者人数为 450 万名,预计2030年达到 570 万名,根据弗若斯特沙里文,2021 年心源性卒中介入封堵器市场约为7.21亿元,约占中国结构性心脏病介入器械市场的36%,2025 年预计将达到19.43亿元,2021-2025年复合增长率约28.1%。其中,中国卵圆孔未闭封堵器市场规模2021年达到1.87亿元,预计2025年达到3.7亿元。

从当年注册阶段和产品材料来看,乐普心泰具有优势。乐普的可降解材料卵圆孔未闭封堵器预计2023年获批。而同类竞品要么为合金产品,要么还处于临床试验阶段。

尽管心态医疗在生物可降解材料方面处于领先地位,但该行业市场小,即使获批上市,也难成公司未来的拳头产品。

在研产品陆续获批,短期内业绩有保障

商业化方面,根据招股书显示,心泰医疗在中国和海外都实现了商业化,且产品都是通过自主销售及与乐普医疗及其附属公司(招股书称“余下乐普医疗集团”)的合作来实现。自建渠道方面,截至2022年6月30日,心泰医疗已建立拥有288家经销商的全国性网络,覆盖878家医院。

有乐普医疗集团的帮助,心泰医疗的产品也能更快的在各渠道实现放量。不过由于与余下乐普医疗合作,自然免不了“关联交易”。

智通财经APP通过心泰医疗招股书发现,余下乐普医疗集团的确存有一定合作关系——余下乐普医疗集团既是心泰医疗的五大客户之一,也是其重要的供应商伙伴。

招股书显示,2019年至2022年前6个月,心泰医疗向前五大客户的总销售额分别为3220万元、5600万元、4720万元及1890元,分别占同期总收入的27.6%、37.8%、21.2%及15.1%。在2019-2021三年里,余下乐普医疗集团都作为心泰医疗的最大客户方存在,同期该公司向余下乐普医疗集团销售产生的收入分别为1020万元、3100万元、1600万元及260万元,占总收入的比例分别为8.8%、20.9%、7.2%、2.1%。

与此同时,余下乐普医疗集团亦是心泰医疗的重要供应商。招股书显示,2019-2021年及截至2022年前6个月,心泰医疗从余下乐普医疗集团采购了若干非核心零配件,采购额分别为110万元、110万元、170万元及0元。在2019年、2020年,余下乐普医疗集团均位居该公司的前五大供应商之列。

鉴于此,心泰医疗也正在苦降与母公司之间的关联交易——从上述披露数据可知,2021年至2022年上半年,余下乐普医疗集团与心泰医疗之间的关联度显著减少,不论是销售占比还是采购占比均大幅下降。关联交易的减少,对于心泰医疗的发展更有利。

作为医疗器械企业,研发投入无疑至关重要。数据显示,2019年至2022年,心泰医疗的研发开支分别为2580万元、3900万元、4140万元及5390万元,分别占同期收入的22.2%、26.3%、18.6%及21.5%。尽管公司研发投入占比并不稳定,但得益于公司持续的研发投入,在研产品陆续获批,成为心泰医疗业绩持续增长的主动力。

2020年至2021年,心泰医疗第三代先天性心脏病封堵器MemoCarna®氧化膜单铆封堵器系列产品陆续获批上市,该系列产品也在2022年实现持续放量,逐渐成为先天性心脏病封堵器产品业务版块的中坚力量。2022年初,公司第四代先天性心脏病封堵器MemoSorb®全降解封堵器系统获批上市,自获批上市以来,已成功在北京、河南、陕西、安 徽、湖北、四川、广东、广西等地区多家医院中心开展临床应用;此外,公司的第四代MemoSorb®生物可降解房间隔缺损封堵器在研产品目前已完成临床试验阶段,即将于2023年第二季度向国家药监局递交注册申请,有望在2024年第二季度获得国家药监局批准并上市销售。

在心源性卒中预防领域,公司在研的第二代生物可降解卵圆孔未闭封堵器及生物可降解左心耳封堵器,也已按计划推进至注册及临床试验阶段,未来又将成为引领行业进步的重磅创新产品。MemoSorb ®生物可降解卵圆孔未闭封堵器,已于2022年进入国家药监局审评阶段,预计2023年年底前有望获批上市;Bio-Lefort®生物可降解左心耳封堵器目前已经进入临床试验阶段,并已完成全球首例FIM临床入选。同时,在瓣膜病治疗领域,心泰医疗的多项瓣膜在研产品已顺利进入临床试验阶段。

得益于2022年获批上市的生物可降解室间隔缺损封堵器及生物可降解封堵器介入输送装置的放量,今年上半年心泰医疗业绩增长明显。此外,心泰医疗还表示,自2023年至2024年,公司计划推出14款新产品,包括生物可降解房间隔缺损封堵器在研产品、生物可降解卵圆孔未闭封堵器在研产品、经导管植入式主动脉瓣膜系统及TMVr-A系统,均处于不同预发布阶段。不难看出,在接下来的一两年内,心泰医疗的业绩都有望持续向好。

结语

综上来看,今年上半年心泰医疗的业绩高增长主要得益于去年两款新品获批上市放量所致。尽管公司在结构性心脏病介入领域各方面领先,但是市场竞争并不乐观。在集采的大背景下,合金类产品可能面临集采的风险;可降解类产品虽集采难度较大,但市场上竞争者并不少,伴随更多竞品的上市,产品降价势在必行,心泰医疗要保持目前88%以上的毛利率并非易事。

扫码下载智通APP

扫码下载智通APP