汽车首5月销量:新能源车一路高歌,市场格局“一超多强”

今年是新能源汽车行业“卷年”,自特斯拉后,价格战就一直充斥着市场,降价及变相补贴等成为常态,此外,在政府促销费下,百城补贴也进入地区市场角逐,多重驱动下新能源车销量气势如虹。

事实上,在过去三年,新能源车销量基本保持着三位数的增速,今年继续保持高增长趋势,行业渗透率不断提升,以中汽协的数据,5月新能源车销量增长60.2%,渗透率超过30%,而1-5月销量增长46.8%,渗透率超过27%。在全球市场,新能源车也保持高双位数的增长,部分国家渗透率已超过50%。

海内外市场都充满了商机,以比亚迪(01211)及吉利(00175)为首的国有自主品牌,在国内不断提升新能源车市场份额的同时,也在积极进军海外市场,销量成绩斐然。在新能源车上,不管是混动技术、纯电技术,亦或是智能化水平,国有自主品牌均已站上时代前沿,出海势如破竹。

近期,各大车企也纷纷发布了5月份及首5个月销量,不妨看看这些车企成绩如何,市场格局有何变化。

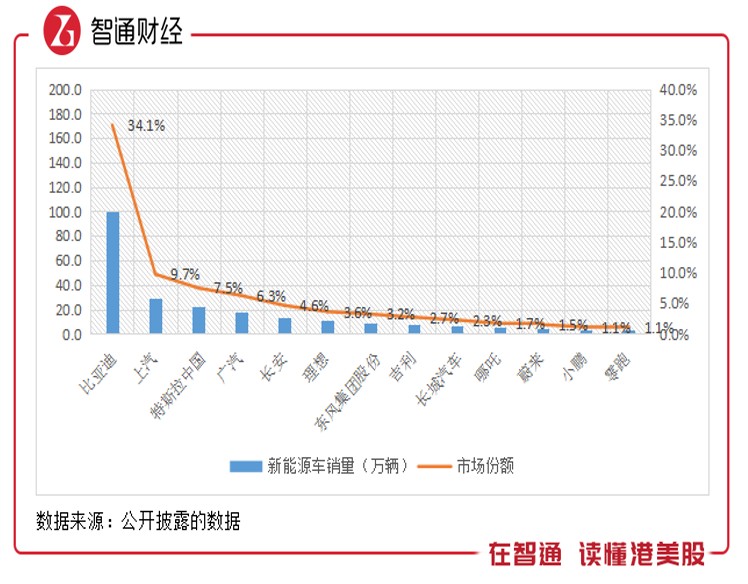

一超多强,竞争格局仍在变化

智通财经APP了解到,汽车市场出现了明显了两个分化,一是行业分化,新能源车继续保持高增长,而燃油车却显得很萧条;二是新能源车品牌分化,在激烈竞争下,即便在行业需求激增下仍有部分车企销量下滑。比亚迪强者恒强,在销量上不仅于新能源品牌遥遥领先,同时吊打合资品牌成为销冠之王。

5月份,比亚迪销量约24万辆,同比增长109%,1-5月销量约100万辆,同比增长95.68%,增速领跑同行,同时在销量上,仅次于上汽集团,但按单品牌看,保持在所有品牌的销冠地位,甩开上汽通用及上汽大众等合资品牌几条街。比亚迪车卖得好,主要得益于技术积累客户认可及超高性价比的价格,打造了多款爆款车。

首五个月,比亚迪新能源轿车排名前五的有三款,分别为秦PLUS、海豚和汉,新能源SUV排名前五的也有三款,分别为宋PLUS、元PLUS及宋Pro,上述六款车型销量合计达69万辆,占比总销量69%。成熟的混动技术以及过硬的电池技术,使得该公司插混车及纯电动车均站在了行业需求风口。

除比亚迪外,大部分国产新能源品牌表现也相当抢眼,首5月,比如广汽埃安销量16.53万辆,同比增长119%;长安新能源品牌销量13.63万辆,同比增长104.41%;吉利新能源车销量11.93万辆,同比增长49.1%;不过也有另外,比如上汽新能源销量28.26万辆,同比下降5.1%。造车新势力分化较为严重,理想作为造车新势力领导者,销量为10.65万辆,同比增长达124.9%。

实际上,为了在新能源市场上获取竞争优势,传统汽车各自都推出新能源品牌,比如吉利极氪、长安深蓝、广汽埃安、上汽智己以及东风岚图等,这些品牌在各自价格带市场发挥优势,有后来居上之势,都在追赶比亚迪的脚步。价格带重叠部分存在交叉竞争,此外传统车企在造车及用户上的优势也影响造车新势力的市场份额。

值得一提的是,特斯拉作为海外品牌,产能本地化后不断吞噬国内市场,发展势头迅猛。从目前市场格局看,比亚迪市占率遥遥领先,首5个月达到34.1%,高于第二名上汽24.4个百分点,特斯拉中国位居第三,造车新势力差距不大,大部分市占率在1-3%之间,理想跃居至4.6%,站稳高端豪华车市场龙头地位。

角逐战场,聚焦三大竞争路线

汽车行业竞争方向明确,新能源车成为角逐战场的主要阵地,但在这块阵地上,主要竞争焦点在于三个领域:一是抢占混动车型过渡性市场,二是提升纯电电池及管理系统;三是提升高阶智能化的普及。

纵使纯电续航已突破600公里,但在几千里的长途以及充电设施上仍存在续航焦虑,混动车型一般都能超过1000公里,满足续航需求,比如比亚迪的DMI车型以及理想及零跑的增程式汽车,未来一段时间内,混动车型仍占据部分市场份额。今年首5月,比亚迪插混销量50.79万辆,同比保持翻倍,占比销量50.7%,而零跑通过增程车也开始绝境重生,销量回归万辆阵营。

充电设施建设远落后于新能源车的发展速度,从建桩速度看,每个月新增5-10万台桩,但新能源车要超过70万辆,对比悬殊,截至2023年5月,国内新能源汽车保有量1604万辆,而公共充电桩(联盟内成员单位)208.4万台,车桩比7.7:1。车桩比想象空间很大,若能占据高地,可获取更高的市场份额。

其实限制建桩规模的主要为电池系统,包括可容纳电量及充电速度,目前主流快充桩普遍可支持400伏电压200A的电流,相当于一个小时冲80度电。技术迭代后,超级快充桩支持800伏400A的电流,一个小时冲320度电,按目前电池70度电(可跑500多公里)算,不到20分钟就可以充满电。目前在超级桩领域主要为特斯拉、小鹏及蔚来,理想加入纯电阵营后,预计也将推出超级电桩。

智能化是新能源车的核心竞争力,呈现出多屏化、人机智能化以及系统操纵智能化。大部分中低端车型都配置多屏化,即一台车配两张及以上的屏幕,做到地图可视化以及路况实时化;中高端车型人机智能化更高,并配置高阶辅助驾驶。高阶辅助在同行中叫法不同,传统车企大部分称之为领航辅助,造车新势力拥有特殊的命名,比如理想的NOA,小鹏的NGP,有的车企通过付费使用,有的则是标配。

新能源汽车高速发展的同时,竞争也进入了白炽化,目前无论是混动车型,还是电池系统及智能化水平,都处于不断进化的阶段,尚不足以分出胜负,在销量上短暂的胜出也不能稳住竞争格局。而一波又一波的降价潮,令消费者始料未及,除了国内之外,车企也开始转战海外市场,打开成长空间。

进击海外,国有品牌实现超车

在今年年初,特斯拉降价引发电动车全面降价,造车新势力在竞争及销量压力紧跟其后,而燃油车购置税减半后,在新能源车大幅降价下库存压力陡增,也相继发布降价措施,在地区上,补贴也相继落地,促进汽车消费。国产品牌降价普遍在2-3万元,高端车型降价要高一些,而合资车单车盈利在1-2万元左右,不过降价幅度也很大,比如东风本田,降价最高近1010万元,但销量也未有很明显的提振。

降价是行业洗盘的过程,车企既要顶住降价带来的市场份额压力,也要承受住持续亏损的风险,因此部分车企开始寻找盈利可行性,通过降本增效为降价带来空间。一体化压铸成为造车成本下降的主流领域,小鹏、蔚来及吉利等都在加大一体化压铸制造改造,比如小鹏即将上市的G6,采用一体化压铸技术,大幅降低车身质量及造车成本。

国内市场多品牌混战,已有车企加大海外市场的渗透,扩张成长曲线。自2020年来,国有品牌出口量不断攀升,销量基本保持高双位数的增长,从车企看,传统车企基本保持月销万辆,其中长城超过2万辆,首5月近10万辆,造车新势力也在积极出口,比如蔚来和小鹏,在海外市场获得良好反响。根据Canalys研究报告,预计2023年,中国汽车出口总量有望达440万辆,其中NEV占比有望超30%。

实际上,国有品牌已在新能源车上实现超车,油车时代下国产基本被日系及德系所碾压,然而新能源车起来后,在国内不断挤压合资车市场份额,国产品牌新能源车占据超过90%的市场份额。而在海外市场,越来越多的国家也开始正视中国品牌的影响力,比亚迪及吉利等成为中国出海品牌的标签。

综合看来,新能源汽车销量气势如虹,龙头强者恒强,比亚迪市占率遥遥领先,其他车企不断追赶,竞争格局仍在持续变化,关注车企在混动、电池系统以及智能化的三大竞争路线,以及海外市场战略实施。新能源汽车产业链已过大幅杀估值阶段,随着渗透率持续提升,也将迎来新一轮的反弹。

扫码下载智通APP

扫码下载智通APP