年初至今股价跌幅近50%,燃石医学(BNR.US)如何摆脱增收不增利魔咒?

自今年2月1日盘中最高达到3美元开始,燃石医学(BNR.US)的股价就在近3月个月内始终在3美元附近徘徊,直到5月30日,公司披露了2023年Q1财报,其股价走势才有所变化——连续6个交易日下跌,最低价来到2美元。

如果从年初至今的最高股价3.8美元计算,燃石医学此轮的跌幅达到47.37%;若从2021年2月的上市最高点39.75美元算起,燃石医学的股价已下跌95%。

但客观来说,诱发市场负面情绪的责任不在营收,而在盈利平衡点上。

收入稳涨背后,院内业务难挑大梁

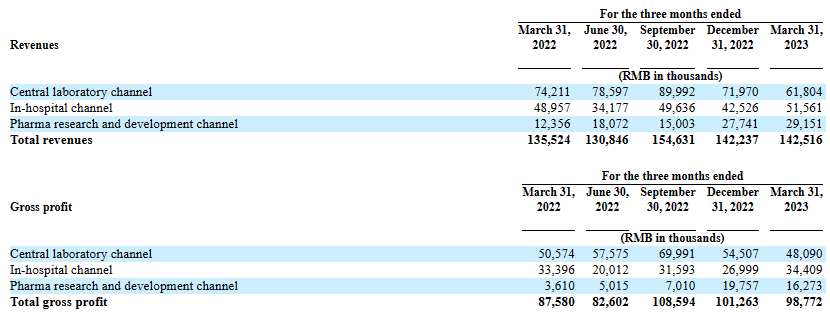

实际上,此次燃石医学的Q1财报不乏亮点。财报显示,第一季度公司实现营收1.43亿元,同比增长5.2%,实现毛利9877万元。其中,药企合作较2022年同期增长135.9%。

收入稳增,药企合作增加无疑是此次燃石Q1财报的亮点。从公司的业务结构来看,为应对不同医院的不同需求,在商业模式上,燃石医学采用了“中心实验室+院内”模式。其中,中心实验室模式成为院外市场,院内实验室称为院内市场。

其二者区别在于,院内市场的样本及费用由患者流向医院,而院外市场的样本及费用不经过医院直接交给第三方实验室。作为国内NGS龙头企业,燃石医学的业务构成便同时包含的以上两种业务。

公司当期的中心实验室业务收入为6180万元,较2022年同期的7421万元减少16.7%,主要原因是1月份受疫情影响检测量下降,以及公司专注持续推动中心实验室业务向院内业务的转化;同期,公司院内业务产生的收入为5156万元,较2022年同期的4896万元增长5.3%。

另一方面,燃石的药企合作继续爆发增长,表现在数据上Q1营收营收达2915万元,较2022年同期的1236万元增长135.9%。报告期内,公司药企合作签约总金额7500万元,同比增长27%。目前燃石已为全球70多家知名药企、220多个临床研究项目提供中心实验室检测和伴随诊断开发服务。

分部业绩来看,虽然燃石医学目前仍以“中心实验室+院内”模式为核心营业模式,但相较上市时期中心实验室业务占主体地位的情况,公司现在正在主动调整业务结构,向院内业务发展。

随着技术平台端的选择面越来越广,基因检测公司与医院合作,将肿瘤NGS从院外的区域中心实验室搬到院内,成为这个行业新的主流趋势。

这与政策导向有一定关系。据智通财经APP了解,今年年初,国家药监综合司、国家卫健委联合发文《关于开展医疗机构自行研制使用体外诊断试剂试点工作的通知》(以下简称LDT新政)。试点医疗机构包括:北京协和医院、北京医院、中日友好医院、中肿、阜外医院、北大一院等6家医院。这是继2022年9月征求意见稿后的首份正式文件。

另外,根据2021年3月18日,国家药监局正式发布的最新修订的《医疗器械监督管理条例》,目前国内LDT的具体管理办法交由药监部门制定,意味着LDT产品进入药监局的监管视野后很有可能走向IVD,产品退出LDT阶段(LDT,即实验室自建检测方法、或实验室研发诊断试剂)。

从试点主体也可以发现,目前国内政策鼓励公立医疗机构开始入局LDT模式,这使后者的监管变得更加可控,在一定程度上也可以理解为上层建筑在鼓励LDT向IVD转化,并及时退出。

因此,未来国内LDT可行路线在于与公立医院合作,且率先抢夺与公立医疗机构的LDT合作机会将成为市场竞争的一个关键因素。

但从燃石的分部收入增长情况来看,目前公司的确在加速降低院外市场的收入比重,但相较中心实验室业务2位数的收入下滑幅度,仅同比增长5.3%的院内业务,或许从侧面体现出燃石医学目前面临的窘境。

持续降本何时迎来盈利?

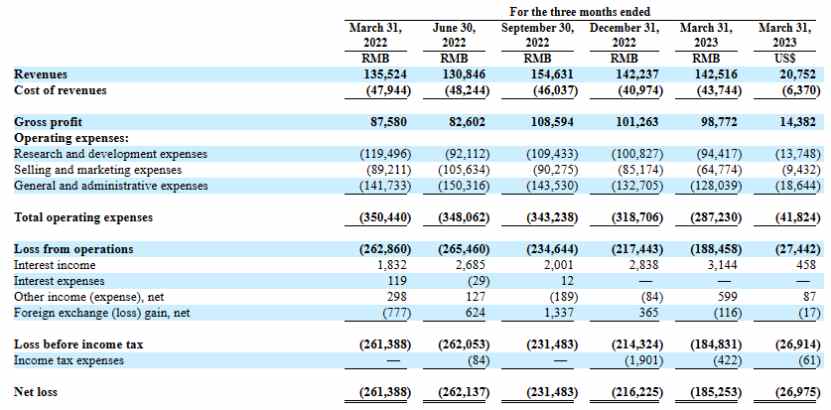

燃石医学此前几个季度股价下降的最根本原因在于其不断加大营销力度,导致亏损不断放大。

从上文看到2021年相关政策出台后,基因检测行业院内模式成为发展趋势,也就是从2021年开始,燃石医学的营销费用大涨。

据智通财经APP了解,在2021年,燃石的销售和营销费用为3.03亿元,比2020年的1.69亿元增加79.8%,主要是由于销售和营销人员的员工成本增加。与此同时公司2021年的收入为5.08亿元,仅同比增长18.1%。

而在2022年第一季度,燃石的销售和营销费用也达到了2.31亿元,比2020年第一季度的增长约35%。

可以看到,2021年和2022年是燃石发力院内模式的主要时间段。然而这带来的投入和产出并不成正比。2022年,公司营收为5.63亿元,同比仅增长10.9%,公司当期净亏损9.71亿元,较上年同期进一步放大。也就是说,燃石当期销售/管理费用的大幅增长,并没带来总营收的同比例放大。

因此在今年Q1,燃石开始强调降本增效。从财报中可以看到,2022年Q1前后,其实燃石便主动控费,只是在今年Q1控费成效才开始显现。2023年一季度,燃石医学“三费”合计2.87亿元,较2022年同期下降18.04%。其中研发费用、销售费用和管理费用分别减少2510万元、2440万元和1370万元,“三费”总计减少6320万元。但其依然保持高比例研发投入,研发投入达9442万元,占营业收入的比例达66.25%。

如果按照燃石医学的官方口径,若不计算研发费用且经过调整后的亏损额,燃石在Q1的净亏损已经缩减至380万元,盈利平衡点在望。

另外,收入同比增长135%的药企服务业务也是燃石实现盈利的主要推手之一。

智通财经APP了解到,燃石医学的药企服务主要是为药企提供“伴随诊断+MRD检测“产品的研发服务,协助药企更好地筛选靶点、研发新药。

实际上,从业务发展的角度来看,目前伴随诊断试剂市场无疑已是红海,也就是说燃石后续的市场增量需要靠MRD试剂来支撑。MRD,即微小残留病灶,指癌症患者在治疗中或治疗后,体内仍有残留的恶性肿瘤细胞。

作为血液瘤检测刚需产品的MRD在实体瘤领域的拓展,目前已是燃石的发展方向之一。去年3月,燃石的肺癌MRD产品已经上市,并且计划扩展到结直肠癌等其它实体瘤。

从市场角度来看,目前中国MRD动态监测市场趋热,随着部分企业陆续推出了MRD动态监测的相关产品,预计整体行业市场规模将显现快速增长的潜力。

据沙利文数据,中国的癌症预后及监测市场由2016年的1430万增至2021年的人民币4亿元,年复合增长率为97.1%,且预计将于2026年增至人民币54亿元,2021年至2026年的年复合增长率为66.6%,并将于2030年进一步增至185亿元。从燃石医学高增速的药企服务业务也可以验证其市场增长的真实性。

不过从现金流来看,截至2023年3月31日,燃石的现金、现金等价物、限制性现金及短期投资为8.03亿元。若按Q1净亏损1.85亿元平均计算,目前公司账上现金还能供燃石“烧一年”。只是,在这1年时间内,院内业务和药企服务能否为燃石医学挑起造血大梁,似乎还是个未知数。

扫码下载智通APP

扫码下载智通APP