一体化压铸迎政策春风,龙头力劲科技(00558)未来可期

4月14日,工业和信息化部、国家发展和改革委员会及生态环境部发布《关于推动铸造和锻压行业高质量发展的指导意见》,指出到2025年,一体化压铸成形及无模铸造等先进工艺技术实现产业化应用,并建成10个以上具有示范效应的产业集群。

一体化压铸颠覆汽车制造工艺,2020年由特斯拉率先发起,国产品牌紧跟其后,小鹏及蔚来等新能源车企纷纷采用一体化压铸工艺,而今在政策指引下,产业链有望迎来需求爆发周期。压铸机是一体化压铸的核心,力劲科技(00558)作为压铸机龙头,在超大型压铸机上占据绝对份额。

智通财经APP了解到,力劲科技凭借产品优势,成为特斯拉最早且独家的超大型一体化压铸机供应商,同时通过中游客户将产品渗透至蔚来及小鹏等造车新势力。近日小鹏发布新品,新车型(G6)在前机舱及后地板均采用了一体化压铸制造工艺,而压铸机采用的正是力劲科技的产品。

力劲产品良率达90%以上,汽车行业在制造工艺上的变革存在迫切需求,压铸机行业迎来投资机遇,而该公司将是价投者的首选。

一体化压铸迎重磅政策春风

政策对任何产业链的发展都具有巨大推动作用,比如2021年的新能源汽车产业政策规划,新能源车补贴政策、购置税优惠减免等,带动产业链高速发展,两年间新能源车的渗透率就已提前三年超过了规划水平,这中间不仅仅是数据的发展,还包括产业链技术的全面提升。一体化压铸属于初生行业,以往政策文件中很少提到,但如今进入了官方的视野,政策洪水或正在酝酿。

在2021年5月,中国铸造行业协会发布《铸造行业“十四五”发展规划》就提到将汽车铸件列为重点攻关的关键部件,但未提及一体化压铸,不过当时特斯拉已有场景落地。此次,一体化压铸首次作为具体技术迎来国家层面政策指导与推动,具有重大意义,意味着行业技术应用已趋于成熟。

《关于推动铸造和锻压行业高质量发展的指导意见》主要为了推动铸造行业高质量发展,整个文件核心内容包括技术攻关、智能制造、绿色制造和支持企业及产业链发展,其中明确提到了一体化压铸技术。《意见》提出的发展先进铸造工艺与装备,涵盖范围较广,而一体化压铸为细分领域将站上风口。

《意见》提到将围绕重点装备制造企业培育建设一批产业链供应链核心企业,在铸造和锻压行业带动形成一批专精特新“小巨人”,在汽车、内燃机、能源动力装备等领域培育一批具有核心竞争力的制造业领航企业,并打造特色的产业集群。到2025年,这批先进工艺技术要实现产业化应用。培育企业相当于培育市场,行业龙头将最先收益。

此外,《意见》展望了到2035年的长远目标,届时我国铸造和锻压行业总体水平将进入国际先进行列,产业链供应链韧性显著增强,这为国内铸造和锻压行业描绘了一个美好的未来蓝图,也为相关企业提供了明确的发展方向。预计未来政府部门将加大政策支持力度,为企业提供良好的发展环境和条件,助推产业发展。

行业规模趋势初启,市场需求强劲

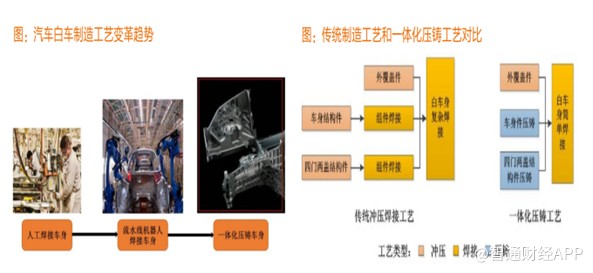

在政策扶持下,一体化压铸行业将得到快速成长。一体化压铸可应用行业场景广泛,但汽车行业将成为主流场景。2020年特斯拉率先应用了一体化压铸技术,节省了大量复杂工艺,制造效率得到质的提升,降本增效明显,2021年及之后,海内外新能源汽车及传统汽车制造商纷纷跟进,行业市场初具成形。

一体化压铸对于汽车制造行业是具有颠覆性的,首先将复杂工艺简单化,节省了大量的冲压及焊接环节,制造时间缩短至1-2分钟;其次一体化压铸一般都是铝及其合金,质量较轻,大幅降低车身重量,以小鹏数据(G6)看,车身质量下降17%;最后降低了成本,节省了很多零部件,比如Model Y零部件数量减少79个,制造成本下降达到40%,国内案例比如小鹏G6,前机舱零部件减少95个,后地板零部件减少64个。

对于新能源车而言,一体化压铸还可以提升续航水平,根据相关研报,燃油车重量降低10%,油耗就能降低6%-8%,而假设新能源汽车重量下降100KG,不仅电池成本和损耗可降低20%,而且续航还能大幅提升10%-11%。

图片来源:天风证券

一体压铸给主机厂带来降本增效的优势非常明显,在新能源汽车行业白热化的竞争阶段,价格战下行业加速出清,少数品牌才能留下来,竞争格局将逐渐明朗。而存活下来的品牌,一方面在产品及技术上具有差异化优势,另一方面在财务上有更多的资金供应,而降本增效至盈利,能够持续为经营挤出大量净现金流。

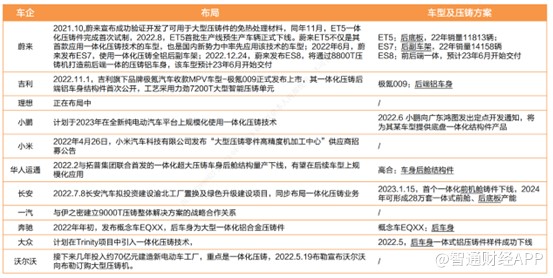

这两年以来,随着一体化压铸技术的不断成熟,产品良率的提升,国内汽车制造商也纷纷开始布局,迅速切入到这一赛道,比如蔚来于2022年8月,ET5首批生产线预生产车辆正式下线;小鹏于2023年4月其新品G6上市,成为国内首个唯一量产的前后一体化铝压铸车身。此外,一汽、长安、吉利及奔驰等汽车制造商也于2022年开始布局一体化压铸工艺,其中吉利旗下极氪已有车型(009)应用并即将量产。蔚来及小鹏为造车新势力开了个好头,而吉利也为传统车企打了头阵,行业已然开启应用浪潮。

图片来源:天风证券

值得注意的是,目前一体化压铸主流应用方案集中于前后底板及后车身,可拓展场景空间大,比如电池托盘等。特斯拉Model Y主要布局前后底板;蔚来多款车型为后底板、后副车架及前后端一体;小鹏G6为前机舱及后底板;极氪009为后端铝车身。此次小鹏发布的扶摇架构,其中CIB电池车身也采用一体化技术,相较于特斯拉对前后底板技术的成熟应用,电池和车身的一体化压铸无疑已经走到了行业的前列。

CIB电池车身一体化将是行业的首个应用,将电池包上壳体和车身底板合二为一,CIB电池一体化构架,降低整车质心高度的同时节省5%垂向车内空间,同时整车能够承载80吨侧碰冲击力。此外一体式压铸和CIB技术都是高度模块化的,兼容多种悬架系统,可开发不同轴距及不同定位的车型。

更多的应用场景将持续开拓,一体化压铸趋势势不可挡。以新能源车为例,在2017年新能源车销量仅77.7万辆,渗透率仅为2.7%,当时有很多人质疑,认为行业不过昙花一现,然而到2022年达到688.7万辆,复合增长率达54.7%,渗透率超过25%。一体化压铸目前处于初始阶段,在政策及应用趋势下未来五年将保持高速成长。

目前采用一体化压铸工艺的主要以新能源车企为主,特斯拉在一体化压铸产能渗透率最高,包括旗下全球四大工厂包括弗里蒙特、德国柏林、美国得州及中国上海基本都采用了一体化压铸工艺,2022年渗透率达到59%。国内车大部分处于起步阶段,其中天风证券认为蔚来到2025年一体化压铸渗透率将达80%。

从一体化压铸参与者业绩看,拓普集团、爱柯迪及旭升集团等均公布了2022年年报,业绩均出现不同程度增长,如拓普集团收入及股东净利润分别增长39.52%及67.13%。力劲科技2023财年业绩未出,但以2021-2022财年看,收入分别增长46.43%及33.35%,超大型一体化压铸机需求强劲。

力劲成长飞轮已启动,估值回升才刚开始

力劲科技是全球一体化压铸行业龙头,在行业四十多年的深耕和积累,2020年冷室压铸机市场份额就接近50%,超大型压铸机全球市占率超过90%。在产品研发及技术创新上一直走在行业最前沿,多项国际标准、国家标准和行业标准均来自力劲。2019年至2021年两年间率先推出6000吨以及9000吨的压铸机,2022年推出的12000吨为目前全球最大锁模力压铸机。

实际上,该公司已构建了牢固行业竞争壁垒:一是产能及市场优势,在全球拥有11个生产基地,压铸机产销量稳居全球第一,且产能不断扩张,市场份额持续提升;二是广泛而优质的客户,国内百分之九十以上的汽车零部件制造商均为力劲的客户,每一辆汽车基本都有力劲的身影;三是为客户定制化产品,其超大型压铸机在市场上本来就具有稀缺性,叠加保持差异化的产品特点,丝毫不给同行超车的机会。四是拥有丰富的行业know-how经验,经过这三年在一体化压铸行业经验的积累和实际场景应用,据了解,目前超大型压铸机的产品良率已能达到90%以上,充分保证一体化压铸的经济效应。

回归基本面,该公司过去几年收入保持双位数增长,2020-2022财年收入复合增速为39.74%,压铸机为核心驱动,往年收入贡献超过70%,复合增速达42.1%。而压铸机前景宽广,根据各大券商研报,大部分预计到2025年一体化压铸机行业保持三位数的复合增速,力劲作为龙头,成长飞轮已启动。

在资本市场,基于强劲的基本面,该公司曾于2020-2021年两年间市值提升达数十倍,2022年受累于港股市场杀估值,回调幅度较大,但也给了价值投资者抄底机会,2023年市值反弹超过40%。目前估值并不贵,静态PE为20倍,动态预测下,未来五年持续性成长带动规模盈利,PE可将至10倍以下,估值存在低估。

力劲科技估值进入右侧布局的配置区间,在行业大趋势下,业绩预期将驱动市值保持在上升通道,今年估值回升或许才刚刚开始。

扫码下载智通APP

扫码下载智通APP