“商业+住宅”双轮驱动,绿景中国(00095)未来将迎业绩爆发期?

智通财经APP获悉,海通证券发布研究报告称,绿景中国(00095)深耕珠三角多年,土地储备获取模式独特,主打城市更新项目,与控股股东形成联动,使得上市公司层面土地成本低廉、毛利率高企。

该行认为公司在战略布局、土储获取、业务模式等三大方面具备一定优势,给予公司2017年13倍PE,对应目标价为人民币2.60元(港币3.068元),“买入”评级。

万科2015年成公司二股东,有望展开项目合作

绿景中国前身是成立于1992年的新泽控股,专注于苏州房地产市场。2014年,黄康境通过收购股权的方式成为公司大股东,并更名为“绿景中国”。2015年,黄康境将其控股的绿景控股股份作价137.85亿港元注入上市公司,并配售8亿股份,至此完成全部上市动作。

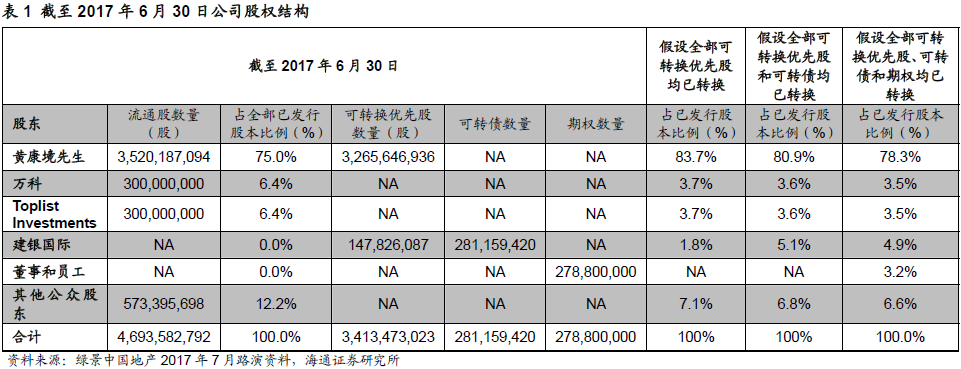

截至2017年6月30日,黄康境直接和间接持有绿景中国75.0%的股权,万科A间接持有公司6.4%股权,ToplistInvestmentLimited持有公司6.4%的股权,其他公众股东持有12.2%的股权。

万科是2015年参与配售成为公司第二大股东,海通证券认为,公司未来资产注入预期、城市旧改综合实力和潜在发展空间是万科看中绿景、入股绿景的原因,并认为,万科与绿景中国有望在项目层面展开合作。

地产投资秉持“双核战略”,重点布局珠三角

房地产开发与销售是公司的核心主营业务,投资秉持“双核战略”,即“深耕核心城市,聚焦城市核心”。公司目前在香港、深圳、苏州以及广东茂名拥有多个项目,并有数个持作未来开发或计划重建或订约收购项目,拥有优质土地储备约410万平米,绝大多数集中在珠三角区域。

其中,已完成项目剩余可售建筑面积21.5万平米,在建项目总建筑面积为94.6万平米,待开发项目总建筑面积为171.7万平米,计划重建或约定收购作未来开发项目总建筑面积为127.1万平米。

公司截至目前已竣工20个房地产项目,住宅开发定位以城市精品住宅为主,总建筑面积达到约294万平米,主要位于深圳、苏州等城市的核心地段,代表性项目有深圳绿景山庄、绿景新苑、蓝湾半岛社区、绿景花园、中城天邑花园,茂名绿景国际花城,江苏锦华苑、锦泽苑、锦盛苑等。

商业开拓两大品牌,与地产形成协同效应

公司商业地产开发类型主要为独立商业项目及包含住宅的商住综合体项目。公司目前拥有“NEO”和“佐阾”两大商业品牌,合计建筑面积达到约42.0万平方米。海通证券预计公司苏州NEO、深圳红树湾壹号佐阾中心将在2018-2019年开业。商业物业带来的租金收入覆盖融资成本60%以上,经常性收入(租金收入加上综合服务收入)完全覆盖融资成本,为公司住宅开发与销售业务提供现金流支持,形成协同效应。

“NEO”品牌定位为大型都市商务综合楼。公司目前已经开发并运用深圳NEO大厦,是位于深圳福田中心区西区的城市综合上午综合体和标志性建筑。同时,公司已将“NEO”品牌推广至外地市场,位于苏州市五中去经济开发区的苏州NEO正在建设当中,预计2019年开业。

“佐阾”品牌定位为社区型生活时尚及购物中心模式,有机融合住宅物业与商业配套,以满足社区与社区周边居民购物、娱乐、社交、保健、教育等多方面需求。目前,公司已经开发并运营三个佐阾中心,包括香颂佐阾中心、1866佐阾中心及绿景虹湾佐阾中心;正在开发建设中的有两个,绿景国际花城佐阾中心及绿景红树湾壹号佐阾中心预计于2017年底及2018年开始运营。

另外公司还向旗下住宅及商业物业的客户及租户提供综合服务,包括物业管理服务、酒店运营及其他。

联手大股东,土储获取模式独特

公司专注旧改十多年,从2002年开始介入深圳城市更新,迄今已有10个竣工项目,4个在建或待开发项目通过城市更新获得土地。

公司在土地获取模式上与绿景集团形成联动,由绿景集团整合资源进行前期工作,前期工作完成后,控股股东将根据开发节奏在适当的时间注入到上市公司。绿景集团及上市公司的控股股东黄康境已向上市公司提供意向函,拟将其持有的土地储备(包括但不限于1200万平米)择机注入上市公司。

值得注意的是,海通证券指出,公司依靠商业+住宅的双向业务模式,将房地产开发和商业物业投资的优势进行了有效结合,实现了整体业务的协同效应。住宅开发及销售为商业项目发展提供了现金流,而商业物业的稳定收入使得公司能应对住宅市场的波动,且享有物业增值收益。

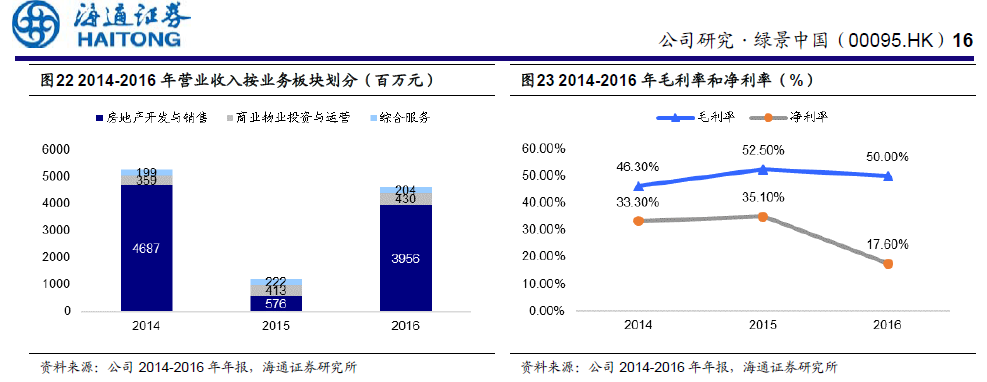

三年毛利率维持较高水平

绿景中国2014-2016年营业收入分别为52.45亿元、12.10亿元和45.90亿元;毛利率分别为46.30%、52.50%和50.00%;净利率分别为33.30%、35.10%和17.60%,处于业内较高水平。过去三年,公司毛利率保持在45%及以上的高水平,主要得益于主打城市更新的拿地方式下土地成本较低,项目聚焦深圳和珠三角核心地区价格相对坚挺,精细化管理下成本控制得当。

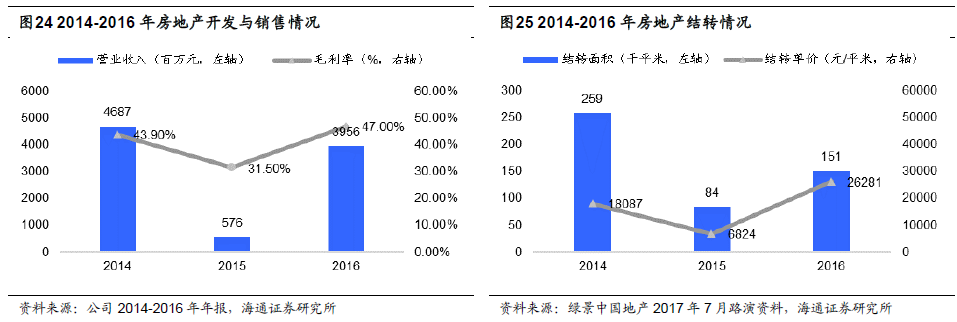

房地产开发与销售是公司的主要收入来源,2014-2016年营收分别为46.87亿元、5.76亿元和39.56亿元,分别占营业收入的89.4%、47.6%和86.2%,2015年收入显著下滑是由于交楼结转面积少。房地产开发与销售2014-2016年毛利率分别为43.9%、31.5%、47.0%,处于业内较高水平。

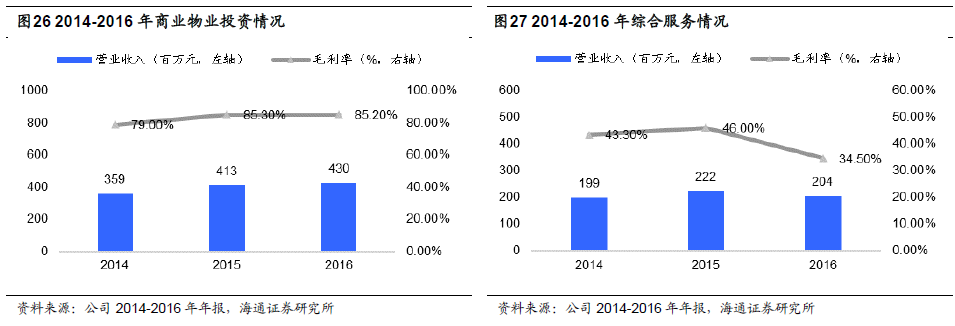

公司商业物业投资稳健增长,2014-2016年营业收入分别为3.59亿元、4.13亿元、4.30亿元,年均复合增长率为9.4%;毛利率分别为79.0%、85.3%和85.2%,保持稳定。随着绿景国际花城佐阾中心、绿景红树湾一号佐阾中心、苏州NEO的逐渐开业,商业物业投资业务在2018-2019年有望保持稳健增长。

公司综合服务2014-2016年营业收入分别为1.99亿元、2.22亿元和2.04亿元,年均复合增长率为1.3%,基本保持稳定;毛利率分别为43.3%、46.0%和34.5%。随着Vanllee酒店装修升级完毕以及佐阾、NEO系列的逐渐开业,公司综合服务收入有望小幅增长。

截至2016年12月31日,公司境外债务总额为12.81亿元,境内债务总额为106.95亿元,现金余额为45.31亿元,资产负债率为64.50%(2015年为66.80%),处于业内中档水平;平均融资成本为6.20%,较上年的6.50%小幅下滑;资本回报率为8.90%,较上年的5.30%大幅提升。从公司债务到期情况来看,一年以内、一至两年、两至五年、五年以上分别占到总债务的31%、18%、35%、16%,较为均衡。

绿景中国完成资产注入之后,形成了房地产开发与销售、商业物业投资与经营、综合服务三大业务板块的经营模式。海通证券根据三大业务板块项目进度,预计公司2017-2019年营业总收入分别为55.53亿元,67.05亿元,80.45亿元,营业成本分别为27.90亿元、33.75亿元、40.56亿元。并预计2017-2019年公司将分别实现净利润9.62亿元、11.51亿元、13.88亿元,按照最新总股本计算,则公司2017-2019年EPS分别为0.20元、0.25元、0.30元。

扫码下载智通APP

扫码下载智通APP