累亏近8亿又发盈警,心通医疗-B(02160)泡沫挤干了吗?

近期,心通医疗-B(02160)发布2022年业绩预告:在预期收入同比增长约25%的同时,净亏损从1.83亿元大幅增长至4.4-4.7亿元。

与业绩下滑形成鲜明对比的是,不久前多个机构接连对公司未来业绩表现出乐观态度:瑞信将心通医疗评级由“中性”上调至“跑赢大市”,中金、东吴证券均发布研究报告维持心通医疗-B(02160)“跑赢行业”评级。

犹记2021年港股上市之初,心通医疗首日盘中大涨超76%,市值接近480亿港元。相比如今仅71亿港元的市值,可谓从巅峰到低谷。

在2023年这个时间点来看,心脏瓣膜赛道已经远远没有两三年前那么“香”了:不仅已上市企业股价、市值远远低于预期,还在IPO队伍中排队的后来者也迟迟未有新进展。

从热门到沉寂,“过气”的心通医疗还需要多少时间等待盈利拐点?

业绩盈警,亏损同比大增

据介绍,心通医疗是国内结构性心脏病介入领域的头部企业,专注于心脏瓣膜疾病领域的创新性和潜在最优整体解决方案的研发和商业化。

近年来,公司业绩表现并不乐观:2018-2021年间,公司累计亏损7.8亿元,时至2022年仍未扭亏为盈。据最新披露的业绩预告,心通医疗预期截至2022年12月31日止年度的收入将不少于人民币2.5亿元,同比增长约25%;公司预期取得净亏损约4.4亿元至4.7亿元,相比去年同期的1.83亿元净亏损有大幅增加。

公司方面表示,预期净亏损增加主要归因于:报告期内非现金及╱或一次性的亏损增加,包括因产品加速迭代带来的一代产品资本化开发成本减值及按权益法确认的投资损益和金融工具公允价值变动确认的损益(以上合计影响约1.5亿元至1.8亿元);以及对产品管线研发的持续投入和商业化的推进。

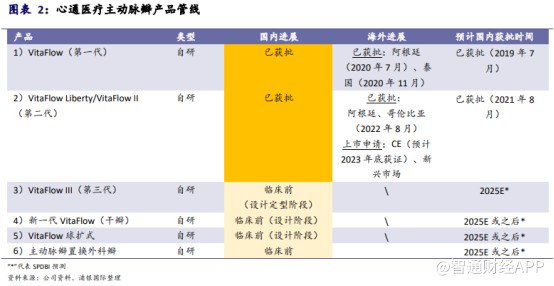

据智通财经APP了解,目前,心通医疗共有5款主动脉瓣介入产品、5款二尖瓣介入产品、3款三尖瓣介入产品、1款针对主动脉瓣和二尖瓣疾病的外科生物瓣。其中VitaFlow和VitaFlow Liberty已经商业化,其他产品仍处于在研状态。

作为一款已有商业化产品落地的医疗器械公司,若要深究心通医疗为何迟迟无法摆脱亏损局面,或许行业环境并非唯一的原因。

泡沫破灭后,心脏瓣膜赛道还有“神话”?

从市场层面来看,TAVR市场在欧美发展趋于成熟,但在国内渗透率较低(预计2022年TAVI国内渗透率约为1%),潜在的巨大增长空间让资本一度争抢涌入这个“黄金”赛道。

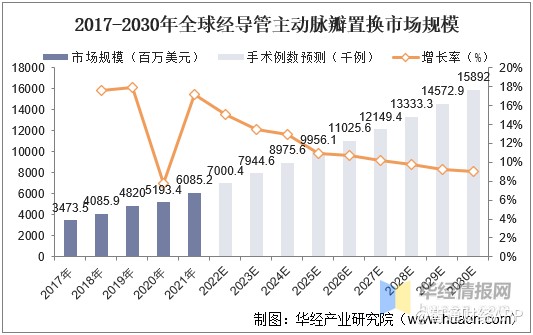

据弗若斯特沙利文数据,经导管主动脉瓣置换(TAVR)的全球市场规模从2017年的34.74亿美元增长至2021年60.85亿美元,年复合年增长率达15%。而此前市场对国内的TAVR增速普遍更为乐观:2019年中国TAVR市场规模约3.9亿元,预计到2025年将达到50.6亿元,年复合增速为53.1%。

资本炒作背后,显然忽略了国内仍存在TAVR术式难度大、医生学习曲线长、治疗费用高昂、适用范围较局限等多重不利因素拖累行业发展,相关上市公司近年业绩明显低于预期就是表现之一。

时至2022年,心血管介入板块市场关注度明显下降。据牛氪资本统计,全年心血管介入交易数量和融资规模双双下滑,全年共完成私募融资47起,较2021年(78起)下降39.74%,涉及交易金额52.67亿元。

而从港股介入心脏瓣膜板块来看,心脏瓣膜“三剑客”不约而同都进入了股价下行阶段,三家市值均未超过百亿港元,仅有2022年新上市的一家后来者因为拥有多款first-in-class产品而达到179亿港元的市值。

据智通财经APP了解,资本热度退潮,不仅因为行业短期增速低于预期,也因为目前相关上市公司中并无具备明显龙头优势的存在。

从竞争格局来看,截至目前,市面上共有5款国产TAVR获批,包括心通医疗的人工心脏瓣膜产品VitaFlow在内,各家产品在业内均并不具备压倒性优势。

尽管行业天花板上限足够高,但市场渗透率提高仍需不少时间,而随着越来越多国产产品获批、新产品的迭代推出,“内卷”程度或将进一步提升。

主力产品商业化再获进展 海外市场有望放量

消息面上,近期心通医疗商业化落地再传利好消息。心通医疗公布,公司自主研发的新一代经导管主动脉瓣植入术(TAVI)产品VitaFlow LibertyTM经导管主动脉瓣植入系统(VitaFlow LibertyTM)及Alwide Plus球囊导管(Alwide Plus)先后于泰国成功注册。

在产品布局方面,目前VitaFlow Liberty为心通主力销售产品,输送系统较一代有所升级更新,只要人工心脏瓣膜不超过最大释放范围的75%,则医生能够进行多达三次的回收,有助于提高人工心脏瓣膜的定位准确性及TAVI手术成功率;性能有所提升,可减少血管损伤风险及提升释放精准性。

在二代产品进行主力推广的同时,心通正在推进第三代TAVI的研发,正处于临床前设计定型阶段,将在前一代系统的基础上增加可调弯功能以增进易用性,有望于2025年国内获批上市。

此外,公司二尖瓣和三尖瓣领域分别有5款和3款在研产品。二尖瓣上,自研置换产品于2022年7月完成首例临床,同时拥有经心尖及经房入路途径,可降低手术操作难度及左室流出道梗阻风险,且公司与4C Medical合作开发的AltaValve即将在国内启动FIM,为目前全球唯一一款可在完全释放后实现全回收的TMVR产品;三尖瓣上,公司同时布局置换和修复产品,目前均处于临床前阶段。预计公司公司二/三尖瓣产品有望自2026年起陆续获批,贡献新的收入增量。

说回二代产品VitaFlow LibertyTM的商业化推广,该产品已于2021年8月获得国家药监局注册批准,又于2021年12月、2022年8月分别获得阿根廷、哥伦比亚注册批准,目前其欧盟CE标志注册处于审评阶段,预计海外业务有望进一步提振业绩。不过,目前来看,公司海外业务占比较低,尚未真正放量。

2022年,心通医疗营收保持较高增速,主要来源于公司TAVI产品入院的持续进展带动市场份额增长。据披露,2022年全年,公司的TAVI产品新增进入中国129家医院,较截至2021年12月31日的入院数增加约43%。截至2022年12月31日,海外亦有数十家医院应用公司的TAVI产品完成了近百例商业植入。

据浦银国际此前预测,VitaFlow Liberty上市后快速放量,2022年上半年植入量占比已超50%,预计2022年植入量约2600台,国内市占率为31%。2021年至2024年,预计公司TAVI植入量CAGR为56%,市占率将由2021年的27%增至2024年的34%。

此前疫情对TAVI植入量造成冲击,但从2023年2月起,植入量已显示出恢复迹象,因疫情而延缓的植入需求有望年内加速释放,成为营收增长动力。

而在集采方面,2022年9月国家医保局回复人大代表建议时表示,创新医疗器械尚难以实施带量采购。目前国内经导管主动脉瓣置换(TAVR)市场整体规模仍较小,2021年国内TAVR市场规模仅为9.1亿美元左右,占比全球市场14.98%;就国内TAVR手术例数而言,2021年国内进行了约6,630例TAVR手术,占比全球3.4%。因此,机构预计未来三年内大范围进行TAVI集采(集采省份数量>15)的可能性较低。

排除集采影响后,公司真正盈利或许等到2025年。业绩预告发出后,浦银国际上调公司2022年收入3%至2.54亿元,归母净亏损调整至4.59亿元,亏损高于此前预期,但预计不会影响后续业绩表现。其维持2023/24业绩预测不变,预计2023年亏损将收窄至1亿元,2024年亏损为4500万元。

小结

综合市场与公司两个角度来看,随着心脏瓣膜赛道泡沫破灭,尽管心通医疗在业内仍属于头部队列,但在商业化进展缓慢、业绩持续亏损的当下,投资者更偏向于抱有观望情绪。而从市场格局来看,心通医疗竞争对手较多,这份巨大的蛋糕中公司能分得几杯羹,还有待时间检验。

扫码下载智通APP

扫码下载智通APP