理文造纸(02314)市值“绞肉机”:净利润下滑六成,股价大跌13%

近期造纸行业公司迎来涨价潮,机构预测下游需求将迎来回暖,然而纷至沓来的2022年盈警预告持续干扰情绪资金,资本市场沽空情绪甚浓,于2月15日理文造纸(02314)跌超13%,领跌造纸业板块,并拖累板块下跌超5%。

智通财经APP了解到,2月13日,理文造纸发布盈利预警,公司预计2022年度盈利预期同比下跌大约60%,主要由于集团边际利润下跌。而在这之前晨鸣纸业(01812)等同行就发布了盈利预警,2022年造纸业确实混的不好。当然,除了造纸业外,大部分行业也受到疫情影响,业绩下滑明显。

在2022年,晨鸣、阳光、玖龙及理文市值分别下跌33.8%、0.5%、13.7%及34.4%,基本也兑现了这一年的业绩。不过造纸业下游包括文化纸、生活用纸、包装纸及特种纸,2023年消费环境改善终端行业复苏不可置疑的将带动中上游制造业需求的回暖,但并不是每家公司都值得去关注。

在港股同行中,理文造纸抗跌性较弱,业绩也相对较差且不稳定,但在估值上,相比于收入同等规模的晨鸣纸业却高出了86.2%。此次盈警后第二个交易日,理文造纸大跌,部分投行也不太看好其未来,比如花旗研报认为公司2022年盈利远低于预期,维持“沽售”评级,目标价2.5港元,相比现价还要跌26%。

收入不稳定,盈利能力下行

智通财经APP了解到,理文造纸主要生产包装纸、卫生纸及木浆产品,生产基地主要在中国,拥有5家造纸工厂,3家生活用纸工厂和 1 家造浆厂,位于东莞潢涌、广东洪梅、江苏常熟、重庆永川及江西九江,另外在越南及马来西亚等国家亦设有生产基地,但占比较低。以非流动资产看,中国、香港及澳门、马来西亚及越南分别占比75.7%、2.44%、15.42%及6.44%。

该公司于2021年产能逾869.5万吨,其中包装纸产能约688万吨,木浆年产能约18万吨,浆板年产能约64万吨,卫生纸年产能约99.5万吨。在2022年半年报中,该公司披露为改善原材料供应,计划分别在江西及重庆增设纸浆生产线,预计将2023年内投产,并计划于广西设卫生纸厂,预计最快2023年底新增年产能30万吨漂白木浆的生产线。

理文造纸产能和市场主要分布在中国,核心产品为包装纸,往年收入贡献均超过80%,2022年上半年包装纸、卫生纸及木浆产品收入占比分别为85.43%、13.15%及1.4%。包装纸主要包括箱板原纸产品,具体有牛卡纸、箱板纸及瓦楞芯纸,以及涂布白板纸产品,具体有高品质和环保涂布白板纸。

2022年受累于上游纸浆及能源价格持续上涨,以及下游需求疲软,包装纸不仅有成本压力,提价也非常困难,且依赖于中国市场,分散收入风险较弱,盈利下滑幅度较大。上半年,包装纸分部利润6.1亿元,同比下降达72.4%,利润率下降12.34个百分点至4.67%,拖累整体利润率下降9.81个百分点至6.26%,按照盈警,预计下半年和上半年保持一致,全年盈利数据差距不大。

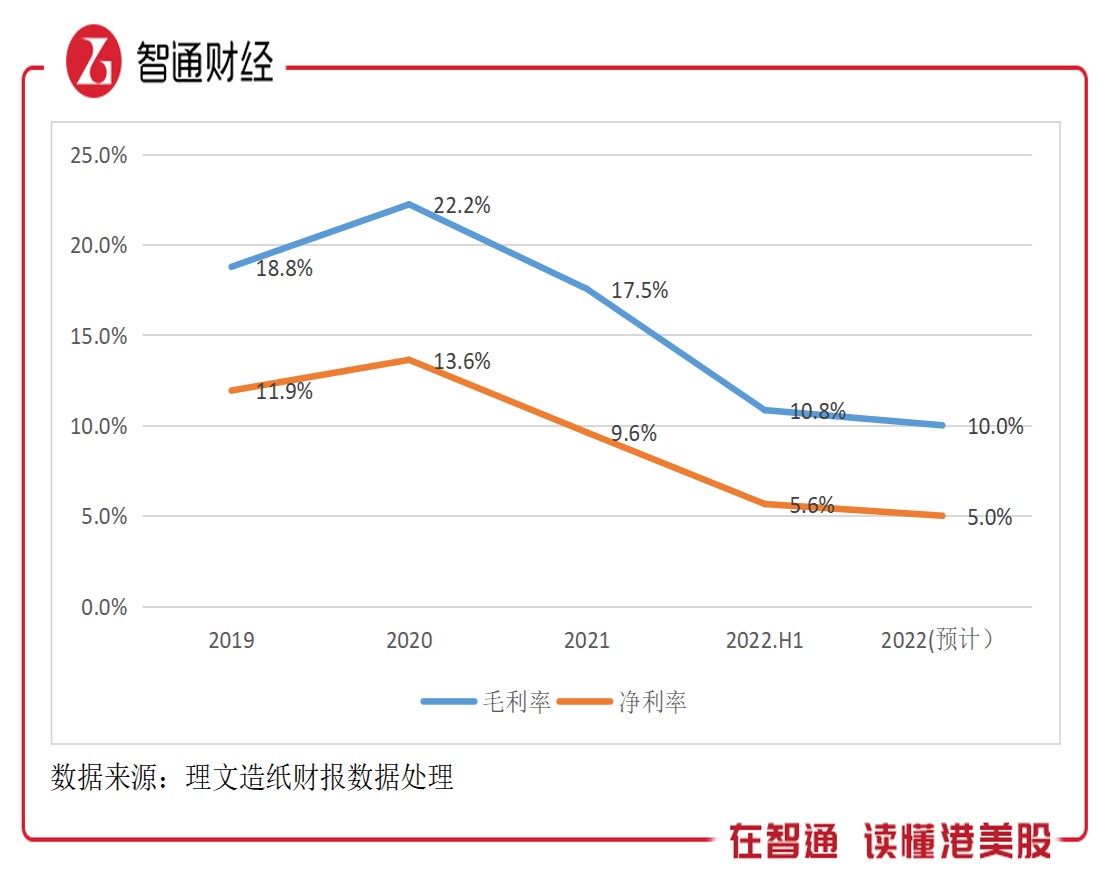

然而,该公司不单单是2022年业绩表现疲软,往年表现也非常“不给力”。从收入端看,2019-2022年,收入增速分别为-15.72%、-4.7%、25.7%及-20%(预计),基本呈现不断下滑的趋势;而在利润端,毛利率及净利率均于2020年开始持续下降,2022年预计分别为5%及10%,较2020年分别下降12.2个及8.6个百分点,ROE降至3.86%。

不考虑2022年,同行表现比该公司要好得多。如同规模的晨鸣纸业,收入端保持增长,利润端保持相对稳定,2021年毛利率23.62%,远高于理文,但净利率略低;阳光纸业规模较小,但收入保持双位数的增长,毛利率和净利率分别为19.2%及7%;玖龙纸业为行业龙头,收入端也保持增长趋势,不过会计周期(为截至6月年度)和其他不一致,以2021财年算,毛利率及净利率分别为19%及11.5%。

业绩预期悲观,利润或继续承压

就未来前景而言,理文造纸业绩仍存在持续疲软的趋势,一方面是外部环境影响,原材料价格高位运行,市场需求需时间过渡,存在周期性;另一方面是内部因素影响,为产品及市场策略所致,缺乏多元产品驱动,同时对中国市场依赖较大,需求市场比较被动,预计2023年盈利仍持续承压。

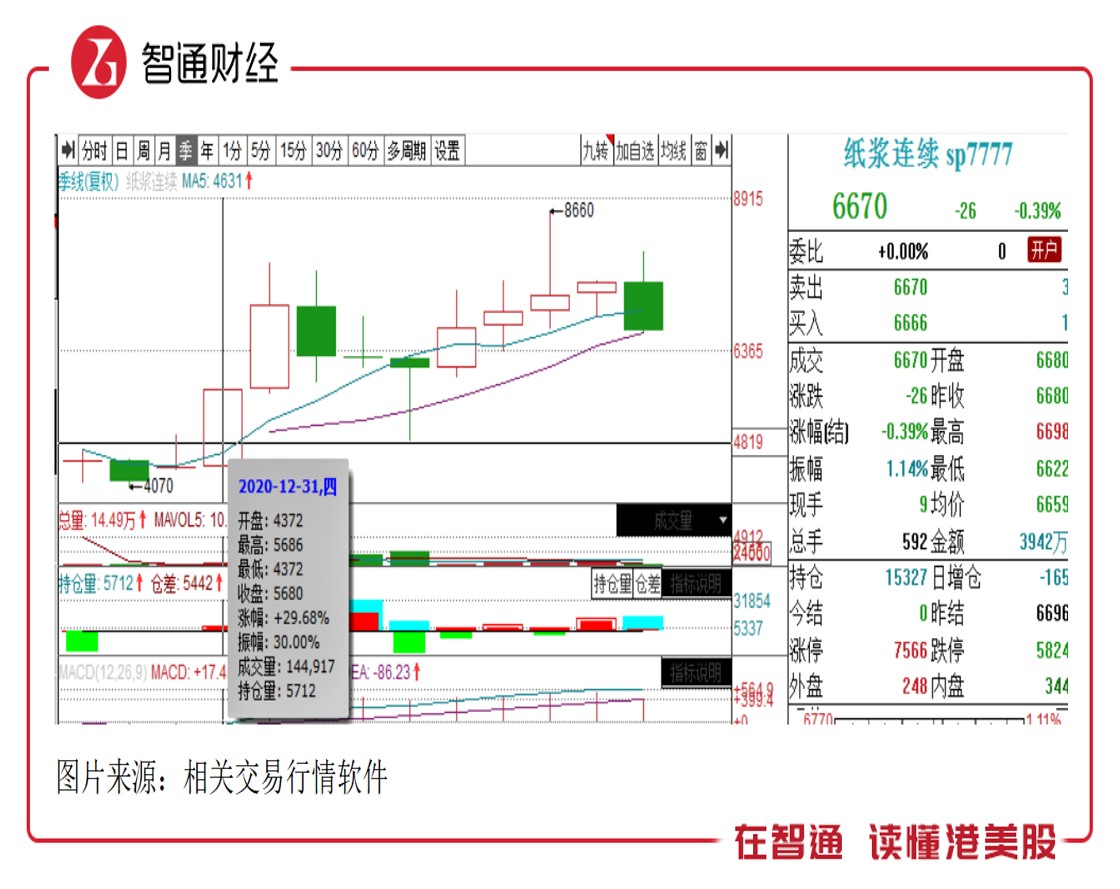

从原材料上看,核心的纸浆价格近几年保持上涨,2020-2022年三年分别上涨27.6%、6.2%及24%,2023年Q1虽有所回落,但同比仍在高位。纸浆价格上涨主要受多重因素影响,但直接原因为供给缩紧导致,新冠疫情持续影响产能,推动全球通胀,同时主要纸浆产地如加拿大、芬兰、巴西等受供应链扰动,2022年底开始北美的原材料缺乏及北美罢工等因素直接导致供给进一步缩紧,加上国内的“禁废令”,持续驱动价格走高。

今年纸浆期货价格有所回落,但并非供给大幅增加所致,更多为金融属性的投资行为,近期文化用纸及包装用纸等造纸企业纷纷宣布涨价,行业成本转嫁叠加供给端仍处于偏紧状态,给纸浆原材料更多的价格支撑。

而从需求端上看,2023年消费确定性复苏,但因“双减”及在线教育发展,文化用纸需求预计下降,这部分产能转移至生活用纸及包装纸领域,包装纸价格或有提价空间。不过花旗银行近期研报指出,虽然今年纸业需求将会恢复,但估计行业供应最快在今年第三季起才会持续上升,加上全球通胀可能打击卫生纸盈利,看淡纸业。

理文造纸市场集中在中国,该公司积极扩张海外市场,响应一带一路战略,瞄准东南亚市场,拓展国际产业布局,但目前海外的产能占比较低,收入份额小。而该公司核心产品包装纸,其中的瓦楞及箱板产品市场供过于求明显,下游包括食品、饮料、家电电子、服装鞋类及箱包及日化产品等,消费环境受疫情防控影响较大,2021年之前以低单位数复合增长,2021-2022年由增转降。2023年需求有回暖预期,然而对于理文而言,存货连年增加提价压力大,预计也无法有效将成本转嫁予下游。

关联交易“隐晦”,估值低但不看好

如上文分析,原材料价格持续上涨,上游是赚钱的,2022年上半年理文造纸的木浆分部利润增长了19.9倍,利润率提升至27.8%,但分部贡献过低对业绩几乎无影响。值得注意的是,该公司加大了和关联公司交易,其中期间对公司董事李文俊博士及李文斌先生之妹妹╱姐姐李文祯女士控制下的公司原材料购买额达5.3亿港元,同比增长123%,同时也是木浆收入的2.45倍,占比销售成本3.9%。

该公司并未公布采购价格的合理性,以及具体交易对手名称,往年也比较少披露关联交易情况,因占比采购额低也可能被投资者忽视。

此外,2022年该公司增加了一些贷款,上半年短期银行借款增加10.74亿港元,长期银行借款增加4.02亿港元,不过整体负债率仍比较低,资产负债率不到40%,有息负债率29.7%,远低于同行。不过该公司账上现金比较低,截至2022年6月有18.3亿港元,占比资产仅3.5%,而晨鸣却有高达149.6亿元现金(人民币),占比资产17.6%,体量较小的阳光纸业现金/资产也有6.2%。

总的来说,行业有复苏预期,理文造纸虽拥有五个产能基地,也在积极扩张,但产品及市场结构使其成长存在不确定性,而盈利持续压缩已是大概率事件,低单位数的ROE也没啥看点,因此投行及市场不看好也在情理之中。与此同时,该公司存在隐晦的“关联交易”,账上现金比低等或进一步拉低估值走势。

理文造纸PB仅有0.5倍,和行业均值一致,整个港股造纸板块PB也就0.51倍,板块估值都低。从标的选取上,理文造纸基本面或持续保持弱势,市场更喜欢优质龙头,如玖龙纸业(PB为0.57倍),当然中小市值的阳光纸业(PB为0.47倍)成长性高,市值弹性大,值博率更高。

扫码下载智通APP

扫码下载智通APP