忘记美股吧 固定收益才是投资者更好的选择

智通财经APP获悉,过去一年来,飙升的债券收益率一直让投资者感到不安,尤其是在把像股市这样波动性很大的资产与世界上一些最安全的证券进行对比的时候,这个问题更加明显。

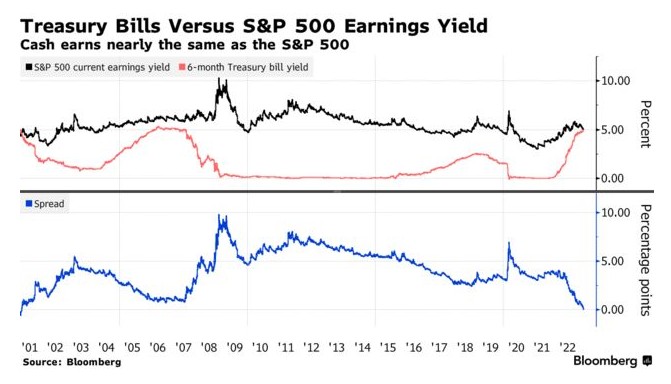

国库券很少被视为致富之路,但目前国库券的利息几乎与股票领域的一个类似指标——标普500指数成分股公司的利润——一样高。虽然这种对比并不完全具有可比性,但有时候可以作为用来了解不同资产类别相对价值的模型。

具体来说,目前6个月期国库券的收益率略低于5%,为2007年以来的最高水平。与此同时,标普500指数的收益率约为5.08%。两者之间的差距是自2001年以来股票所拥有的最小优势。

像这样出乎意料的事情正在变得愈发普遍,也颠覆了一直看着股市在2023年伊始一路飙升的基金经理们的底层逻辑。与此同时,通胀顽固的迹象和美联储抗击通胀的行动再次引发了人们对即将到来的经济衰退的担忧,最新一轮黯淡的企业业绩也没为多头们带来信心。

在这种背景下,有市场人士认为,相对较高的现金收益率(信贷或久期风险几乎为零)有朝一日会吸引目前流入股市的资金。

First American Trust首席投资官Jerry Braakman表示:“我们认为经济正走向恶化,目前市场的波动足以让我们对股市保持非常谨慎的态度,与此同时,持有现金的投资者将会得到回报。因此,我们确实认为,与股票相比,目前固定收益是一个有吸引力的领域。”

尽管盈利预期不断恶化,也有迹象表明美联储将不得不继续收紧政策以遏制依然居高不下的通胀,但股市在2023年出现了令人信服的反弹。在2022年暴跌逾19%之后,标普500指数今年迄今已上涨8%。并且,虽然债券交易员在过去两周内一直倾向于美联储发言人的鹰派言论,并消化了终端利率上升的预期,但标普500指数仅在2月份就上涨了1.8%。

上涨的速度也令至少20年来首次预测基准指数将在2023年下跌的策略师们感到困扰。标普500指数在过去七周内已经出现第五周上涨,目前在4150点附近交投,高于策略师平均预期的4050点年终目标。

Penn Mutual Asset Management投资组合经理Zhiwei Ren表示,尽管债券市场发出了不祥的信息,但投资者仍将资金投入股市,因为他们担心会错失良机。虽然现在的国库券比过去几十年更有吸引力,但对类似于2021年标普500指数飙升27%的记忆,让股票经理别无选择,只能追逐上涨。

“如果从估值角度来看,债券比股票更具吸引力。但问题是股票经理管理股票,债券经理管理债券,”Ren表示,“对于股票经理来说,他们的动机是不要错过上涨,或是不要跑输市场。这是我们看到的强劲上涨背后的一个重要推动因素。”

摩根大通的Marko Kolanovic表示,考虑到目前短期债券的收益率,持有这些债券的风险回报与股票的收益率相比,似乎比金融危机以来的任何时候都要好。换句话说,两年期国债收益率与股票收益率之间的利差处于2007年以来的最低水平。

iShares美洲投资策略主管Gargi Chaudhuri在谈到BlackRock Ultra Short-Term Bond ETF(ICSH.US)时表示:“纵观我们在固定收益市场前端所获得的收益,如果你持有ICSH,那基本上能为你带来超过4.6%的收益,这很有意义。不过,场外资金正在追逐股市,尤其是股市中表现如此糟糕的成长板块——这必须进行某种程度的清算。”

扫码下载智通APP

扫码下载智通APP