港股结构改善或迎估值上调 选拣强势股份仍乃上策

本文来自中投证券(香港)的研报《盈利改善及资金流入趋势未有变》,作者为中投证券(香港)分析师黄健星。

智通财经APP获悉,中投证券(香港)发表港股宏观策略周报,对港股作出展望,包括对恒指的评析,对强势港股的点评等,内容如下:

宏观环境

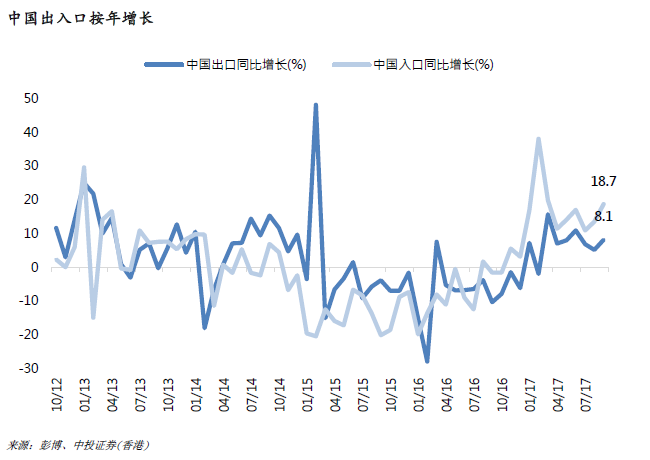

中国9月出口同比增长8.1%,虽然略低于市场预期但增速加快并扭转过去7、8月增速放慢的情况。进口升幅明显加快,同比大增18.7%,除因为需求带动外还受商品价格上涨所影响。市场较关注的是由于内地经济由去年开始改善,所以2016年第4季度出口基数较高,今年第4季度同比增长可能略为放慢。可是,这并不表示外贸转弱,整体而言内地经济数据以及制造业数据仍保持扩张,经济仍平稳增长,目前未有显著逆转迹象。

直接受出口影响的是集装箱航运企业,它们今年盈利大幅改善,但股价于第3季度出现显著调整。虽然外部需求仍保持增长,但由于亚欧航线旺季需求较预期弱,加上船公司希望争夺市场份额而增加投入运力,甚至减价竞争,导致中国出口集装箱运价指数由6月高位下降11%,拖累相关股份表现。

现在运费仍略高于去年同共水平,而且根据Clarksons及Drewry预测今年的集装箱贸易需求同比增长约5%,而今年交付的运力则增长4.5%,贸易增长仍有望略高于供应,或限制运费跌幅。航运股过去多年亏损,仍有很多投资者对它们抱有戒心,但集装箱航运公司今年普遍扭亏,预期随环球经济及制造业扩张,盈利将逐步改善。

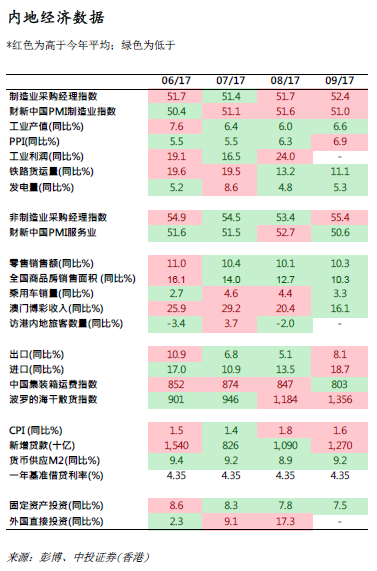

内地两融余额升至近1万亿人民币,接近2016年以来最高水平。虽然并非领先指标,但两融余额升跌会加速股市走势。2015年时内地股市大幅上升,同时两融余额由当年年初时的11104亿人民币,飙升至年中时的22728亿人民币的历史新高,加速股市上涨。其后为降低金融风险收紧两融,导致股市大泻,两融余额跌至2016初时最低只有8209亿人民币,从高位减少近3份之2。

自MSCI宣布纳入A股后,内地股市持续上升,同时两融余额一直增加,加上从沪深股通北向流入内地股市的资金亦明显上升,都支持沪深股市向好。

两融余额与沪深300指数:

假如内地股市短期内急升未必对港股有利,因为资金会由港股转到A股,而非流入较便宜的H股。正如沪港通开通前市场曾憧憬有助收窄A/H价差,对折让较大的H股有利,但事实证明A/H价差存在有其根本原因,两地投资者结构不同令价差难以显著收窄。现在沪深南下流入资金未有减少,加上内地经历2015年的情况后,再出现短期飙升的机会或较低,相信较大机会是跟港股一样稳步上涨。

港股展望

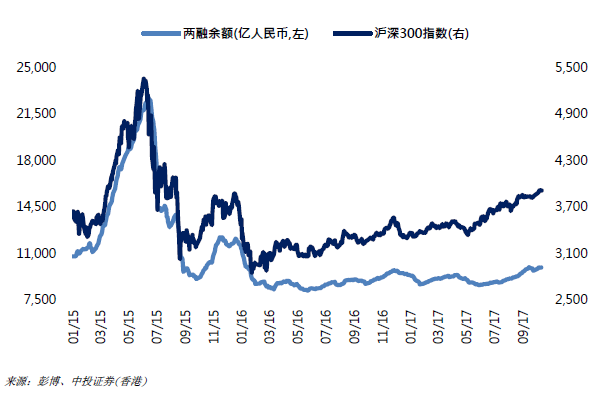

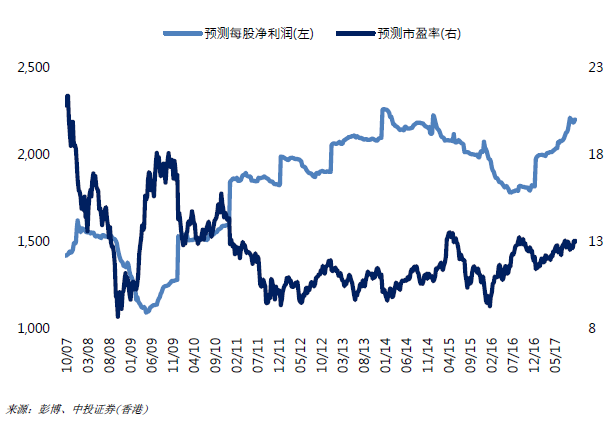

恒指突破2015年高位收市并再创近10年新高。2015年时恒指飙升主要受内地股市上涨所带动,然而当时宏观经济疲弱、企业盈利下降,难以支持股市表现。现时股市上升主要受企业盈利改善、外地及沪深港通资金持续流入及国企改革等因素支持,基础较当时稳固。恒指预测盈利由2014年起持续下降,同时港股估值低迷,股市长时间横行。

2015年时港股虽然上升但盈利下降,预期市盈率升至约13倍后再度萎缩至2016年初时约9倍。今年起恒指盈利显著改善,2017年预期市盈率亦回升至13倍,但仍大幅低于2007年时水平。估值偏低主要是由于市场对内银、内地电讯股等权重股的盈利增长前景缺乏信心,令估值受压。

然而,随着众安在线(06060)上市,二线科技股开始受关注,加上阅文集团、雷蛇,以及传闻的蚂蚁金服等中资科技企业来港招股,以及盛传阿里巴巴及京东等股份有机会来港作第二上市,港股的结构正逐步改变,或会带动估值上调。

恒指预测每股净利润及市盈率:

今年恒指累计上升30.5%,可是50只成份股中有31只(或62%) 今年股价表现落后大市,领先的只有19只(或38%),部份股份如吉利(00175)、腾讯(00700) 大幅上升,但亦有股份如中石油(00857)今年仍有下跌。统计50只成份股今年首3个季度的表现显示,一个季度落后的股份,下一季度继续落后的机会较大,例如今年首季落后指数的股份,第二季度仍倾向继续落后。当然,有部份例外如蒙牛(02319),市场对其盈利改观支持股价于第三季度大幅上升,但这些股份仅占少数。

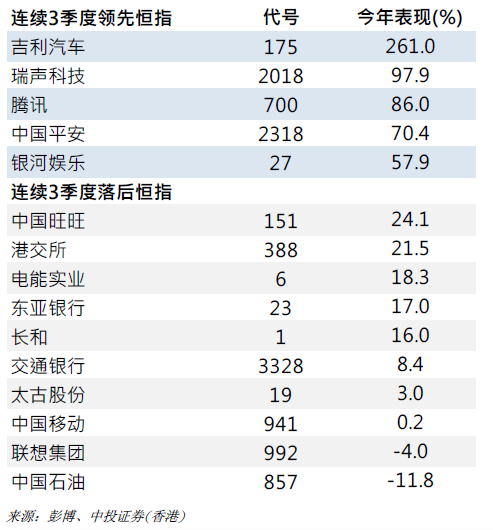

有少部分强势股份能于今年首3个季度都领先恒指,包括吉利、瑞声(02018)、腾讯、中国平安(02318)及银河娱乐(00027)。它们都从事不同行业,共通点是强劲盈利增长及基本因素较佳,而目前盈利增长仍未出现显着放慢迹象。

另一方面,共有10只股份过去3个季度都落后恒指,当中以旺旺(00151)及港交所(00388)表现较佳,均出现逾2成回报,较差的为盈利表现不佳的联想集团(00992)及中石油。在目前市况下,股票投资气氛仍不算炽热,部份投资者仍觉得股市“过高”未有踊跃参与,追落后、抄底的成功机会较低,除非个别股份基本因素改变或出现刺激因素,否则似乎选拣强势股份表现仍较佳。

首3季领先及落后恒指股份:

购置税调整或再刺激乘用车下半年销售

根据中国汽车工业协会数据显示,今年上半年全国汽车总销量增加3.8%至13350000辆。在售出的汽车总数当中,乘用车销量仅上升1.6%至11250000 辆,主要由于2015年10月1日至2016年年底减半施行的购买税推动小型汽车于去年末的购买量。然而,今年上半年,豪华乘用车销售增长超逾市场增长,约达17%,是普遍受到新产品推售及市场气氛向好有利奢侈品销售所致。

早前国家财政部和税务总局联合公布,自2017年1月1日起至12月31日止,对购置1.6升及以下排量的乘用车减按7.5%的税率征收车辆购置税。自2018年1月1日起,购置税将恢复法定税率10%。预计购置税回升会于今年下半年再刺激乘用车销售增长。

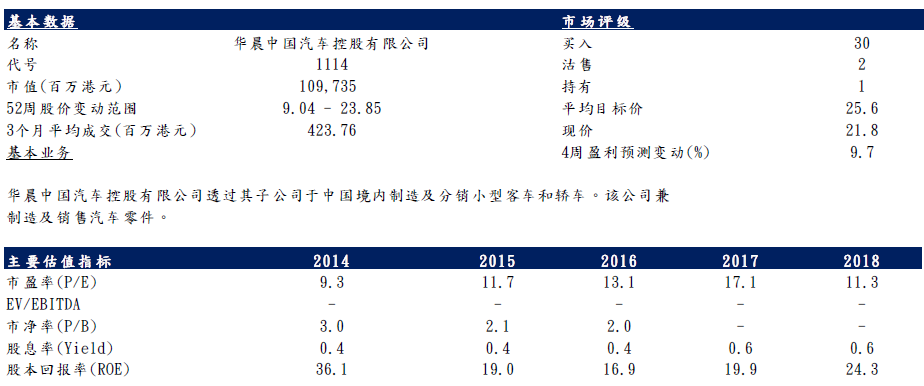

华晨汽车(01114)

公司隶属于华晨汽车集团,是中国领先的汽车制造商之一,目前经营业务主要为制造及销售轻型客车及汽车零部件,产品品牌包括“金杯”、“阁瑞斯”轻型客车及“华颂”豪华多用途汽车。公司于2003年与宝马成立合资企业华晨宝马,目前主要产品包括宝马3系(含长轴距和标准轴距)、5系轿车,X1(长轴距)及X2系旅行车及宝马1系运动轿车等。此外,公司亦通过收购多间零部件供货商之权益从事制造用于轻型客车、轿车、运动型多用途车及轻型卡车的柴油发动机、汽油发动机和汽车零部件。

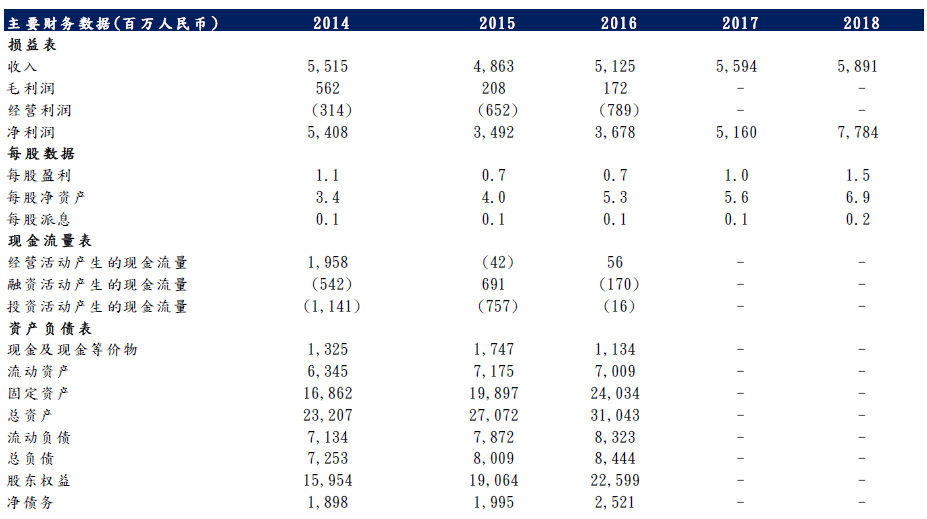

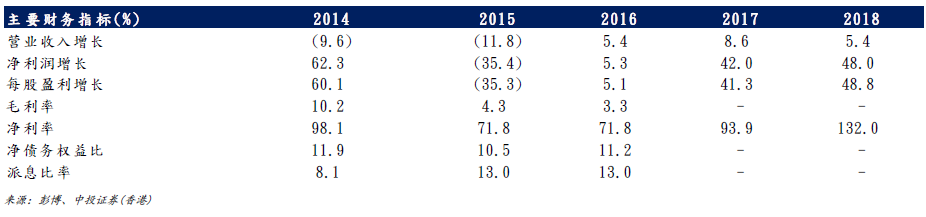

公司合资企业华晨宝马在上半年业绩表现不俗,除5系轿车外的其他车型产品均出现较高销量增长,其中X1系旅行车销量更同比增长约142%。同时华晨宝马于今年3月推出全新1系运动型轿车,截至6月底已售出约1.16万辆,该款产品与6月新推出之5系运动轿车或将成为下半年公司的主要盈利增长点。基于其良好的销售表现,华晨宝马上半年对公司贡献之净利同比增长39.9%至19.08亿。

另一方面,公司轻型客车及多用途车业务虽于上半年实现约14%的销售收入增长,但并未出现净利润收入。公司于今年7月以出售49%股本权益的方式引入雷诺成为主要运营附属公司沈阳汽车之股东及合作伙伴,此举主要目的在于借鉴雷诺在轻型商用车分部的先进科技、产品深度和管理经验以提升其现有业务竞争力。出售完成后,沈阳汽车将成为合资企业,并将以金杯、华颂及雷诺品牌制造及分销各类轻型商用车产品,预计未来该板块业务盈利能力将有进一步改善。

根据彭博综合预测,集团17/18年营业收入将分别增长9%/5.4%至约55.9亿/58.91亿人民币;净利润将分别增长40%/50%至约51.6亿/77.84亿人民币;今明两年对应预测市盈率分别为17.08/11.31倍。

(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP