煤电联动,能否解火电燃“煤”之急?

本文来自东北证券的研报《煤电联动,能否解火电燃“煤”之急?》,作者为证券分析师龚斯闻。

当前动力煤价格已长期处于高位运行,而煤电企业受限于“市场煤计划电”的行业格局,利润下滑显著,整体经营较为困难。在当前时点,新版煤电联动能否在2018年如期启动,将会对火电行业未来盈利情况产生较为显著的影响。智通财经APP获悉,东北证券结合当前煤电联动模型预测数据及分省火电基本面研究情况,对火电行业2018年的经营情况进行分析和展望。

煤电联动历史沿革及当前火电企业经营现状

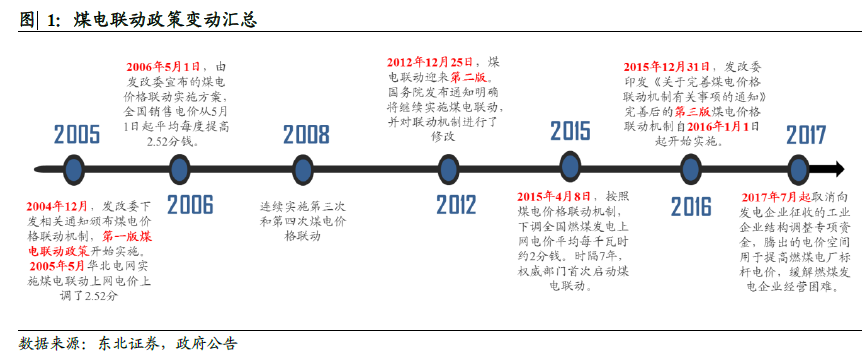

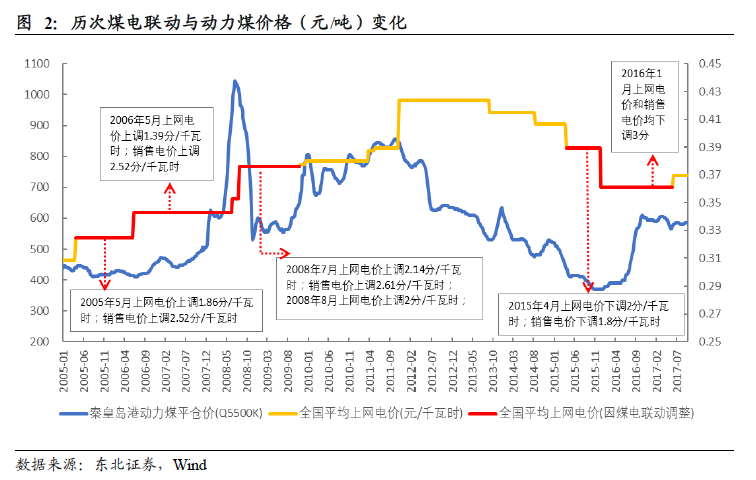

从历年电价调整和煤电联动政策历史来看,从2004年至今我国燃煤机组上网电价共计调整14次,其中九次上调五次下调,全国性上调平均电价最高为2.6分/千瓦时,下调幅度最大为-3分/千瓦时。整体上看当煤电上网电价调整时,非居民用电销售电价一般也会做同向调整,调整幅度往往与上网电价变动、当期经济形势等相关。

唯一较为特殊的是2017年7月电价调整情况。此次电价调整空间来源于取消向发电企业征收的工业企业结构调整专项资金、国家重大水利工程建设基金和大中型水库移民后期扶持基金征收标准各降低25%,同时结合向上下游释放输配电改革红利的情况,首次实现在上调燃煤标杆电价的同时降低销售电价。

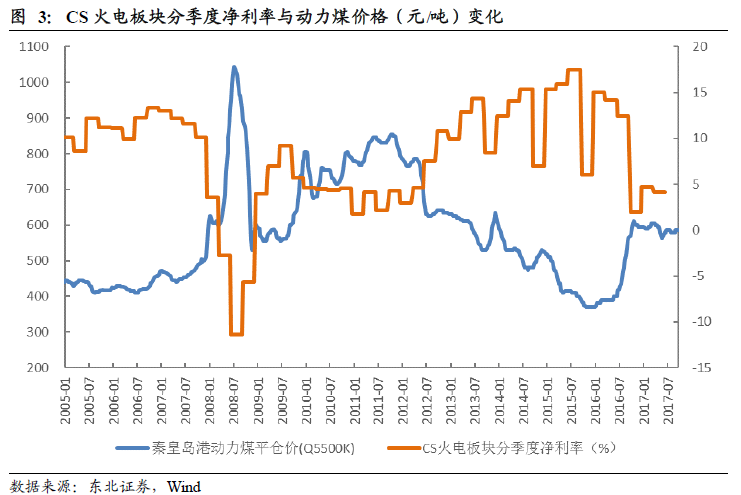

结合历史上六次煤电联动情况及动力煤价格变化情况来看,煤电联动政策存在一定的滞后性。当前动力煤价格与2008年一季度较为相似,而平均电价略高。但从销售净利率这一财务指标来看,当前CS火电销售净利率仅为4.76%,与2008年一季度的3.56%相差不大。除去2008年下半年的极端情况,此数据已经属于火电板块历史较低水平。从行业健康发展角度结合火电行业历史数据,东北证券认为火电板块保持10%左右的稳定净利润率是较为合理的水平。

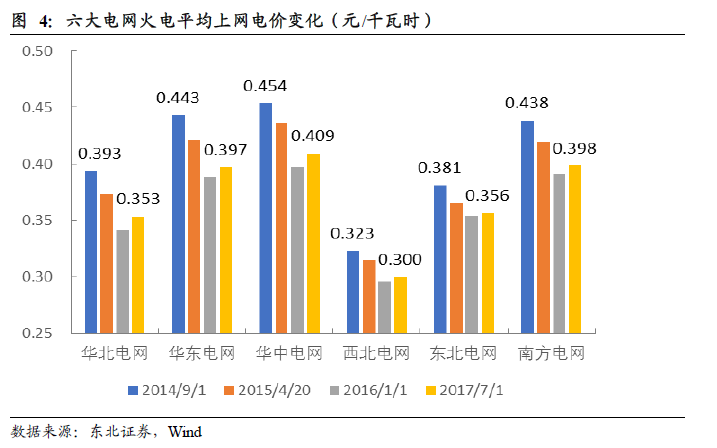

从近期六大电网火电平均上网电价来看,虽然经历了7月份调价后各电网火电上网电价有所上涨,但同2014年9月份的水平比还有较大差距。其中华中电网差值最大,达4.5分/千瓦时;西北电网差值最小,仅为2.3分/千瓦时,其他地区差值约在2.5分/千瓦时到4分/千瓦时之间。从煤炭成本角度去分析,2014年全年环渤海5500大卡动力煤均价为522.33元/吨,全国平均电煤价格指数为444.44元/吨。而2107年10月11日秦皇岛5500大卡动力煤价格为585元/吨,7月全国电煤价格指数为493.26元/吨,全年电煤价格指数大概率在500元/吨以上。当前煤价水平已经显著高于2014年,但电价却出现严重倒挂,于情于理,上调电价势在必行。

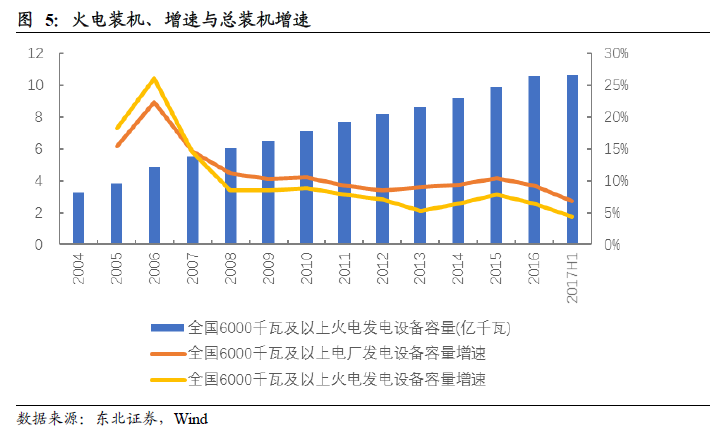

根据历年统计数据,2008年-2015年全国6000千瓦以及上电厂装机容量增速基本维持在稳定状态,2015年全国装机增速达到10.41%,此后全国装机容量增速明显放缓,2016年增速相比2015年下降1.19个百分点,达到9.23%,2017年上半年增速降至历史最低点的6.84%。近十年来全国火电装机容量增速均略低于总装机容量增速,但二者变化趋势大致相似,在2015年火电装机增速达到7.84%自2012年以来的最高增速后,2016年增速下降至6.43%,2017年上半年更低至4.42%。在当前电力供需失衡、煤电被列入去产能行业的大背景下,火电装机或将长期维持低速增长。

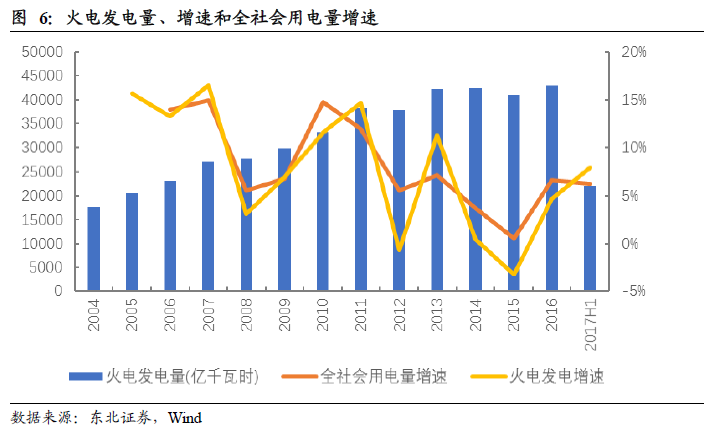

近几年全国火电发电量增速呈现较大波动,2013年由于水电发电量较低、上年同期基数较低等原因,当年火电发电量同比增速高达11.32%,之后2014-2015年火电发电量增速逐年下降,2015年降至-3.22%。2016年增速开始回升,到2017年上半年火电发电量增速达到7.95%,近三年首次超过全社会用电量增速,火电行业量增的趋势较为明显。

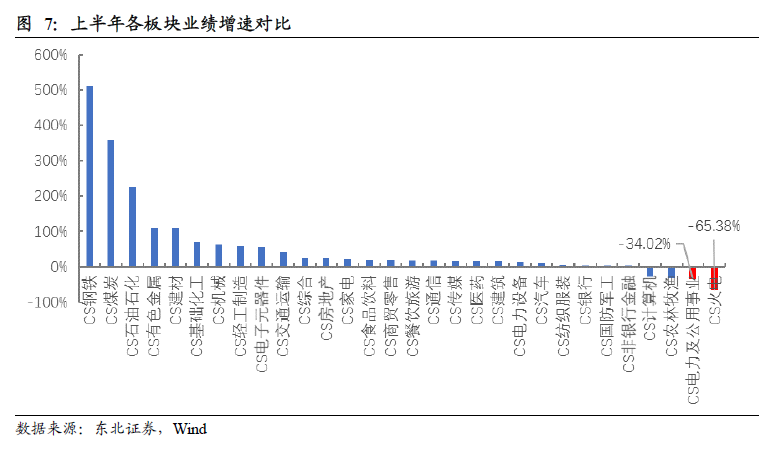

虽然2017年上半年火电发电量增速达到2014年以来的最高值,但由于上半年煤价同比涨幅较大等原因,电力板块公司业绩下滑明显。在28个中信一级行业中,CS电力及公用事业板块业绩增速-34.02%,排名最后,子行业CS火电板块业绩增速-65.38%。

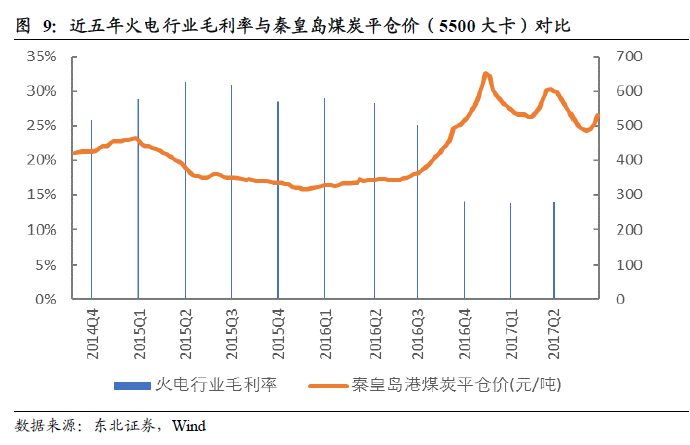

东北证券将近三年火电行业分季度毛利率与秦皇岛动力煤走势进行对比,可以很明显的看到当动力煤价格上行时,火电板块毛利率出现较大幅度下滑。在当前煤价高位运行的情况下,如果不对上网电价进行进一步调整,火电行业受限于自身资产负债率较高等不利影响,很难摆脱“量增利减”的困境。

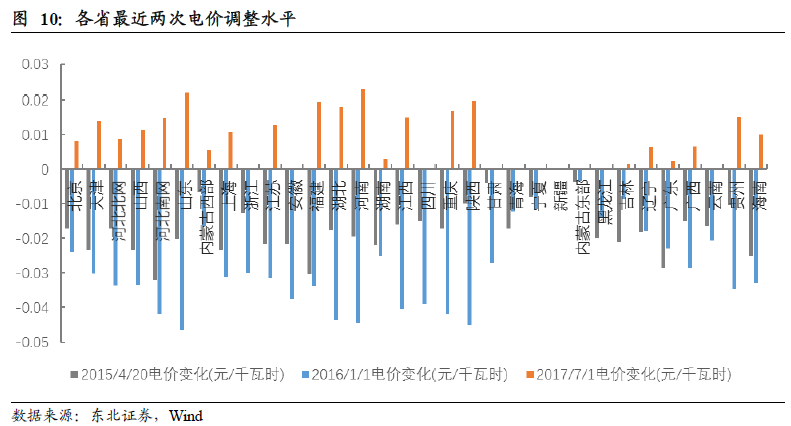

2017年7月1日,多省市相继上调上网电价,上调幅度最大的为河南省,达到2.28分/千瓦时,其次为山东省2.2分/千瓦时。此次电价上调有望对火电企业成本压力有所缓解,但仍然难以弥补煤价上涨对火电企业的冲击,电价涨幅也远小于之前下调的幅度。

煤电联动模型预测

计算方法与假设条件

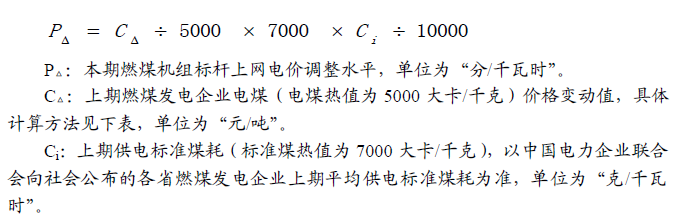

燃煤机组标杆上网电价与煤价联动计算公式:

最终新周期煤电联动导致的电价调整幅度应为本期调整水平减去上期电价调整水平。

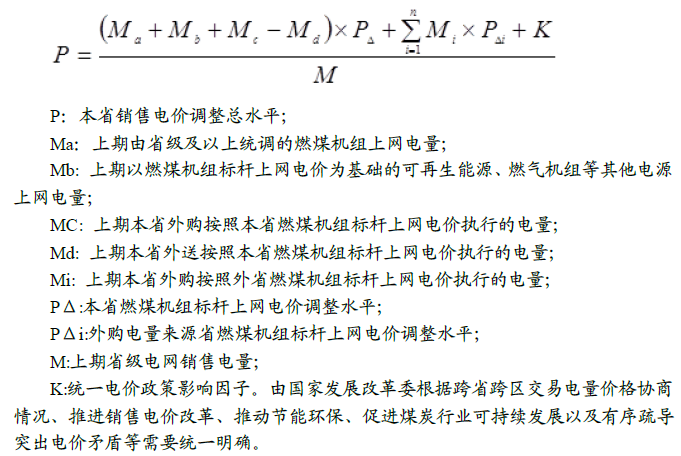

煤电联动导致燃煤标杆电价调整后,各省需相应调整销售电价。居民生活、农业生产用电价格保持相对稳定,工商业用电价格按相应计算公式调整:

结合相关公式情况及当前电煤价格水平,东北证券对计算所需相关条件做如下假设:1、预期2017年10月环渤海动力煤价格指数进入绿色区间,2016年11月到2017年10月周期平均电煤价格指数为507.61元/吨;2、分省电煤价格指数依据其与全国电煤价格指数比值确定;3、假设全国平均供电煤耗为315克/千瓦时,相较2016年下降4克/千瓦时;各省供电煤耗依据中电联公布的最新月份数据确定,对于天津、上海、江苏、浙江和广东等火电煤耗受天然气发电折算影响较大的省份,供电煤耗按当地标杆发电企业数据予以调整。

预测结果分析

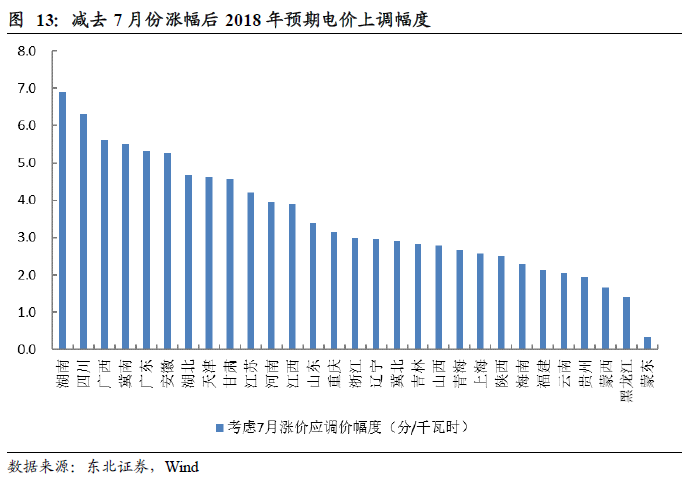

从2018年电价预期上调水平来看,湖南、冀南和湖北排名前三,黑龙江、蒙东和新疆排名后三名。根据东北证券的模型测算,全国平均上调幅度为4.45分/千瓦时,涨幅较大。火电大省中,广东、山东和江苏等省份预期涨幅高于全国平均水平,内蒙古和新疆等省份预期涨幅低于全国平均水平。出于谨慎及合理性考量,在当前计算结果上减去各省7月份已涨电价的幅度,并以此为基准进行火电企业业绩测算。

相关电力公司业绩弹性测算

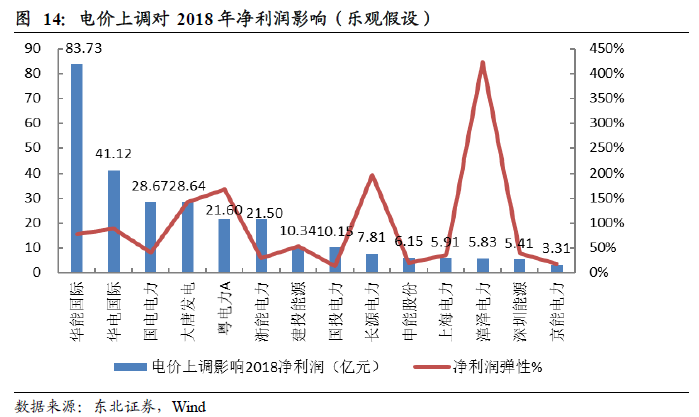

假设各公司市场化电量电价折让幅度不变,电价上调按平均4.45分/千瓦时的乐观估计,2017年7月份已上调燃煤标杆上网电价的省份2018年上调幅度扣除已上调部分。

电价上调对电力企业净利润影响非常显著。以华能国际为例,电价上调预期将增加其2018年净利润83.73亿元,占其2016年全年净利润的77.62%。而其2017年上半年实现营收714.34亿元,净利润10.37亿元,如果电价如期足量上调,其盈利能力有望回升至2016年的水平。事实上,考虑到大部分电力上市企业均有参股相关区域内的火电厂,煤电联动同样会大幅改善其投资收益,对火电企业的业绩有着更深远的影响。

风险讨论:政策风险与市场电量双冲击

虽然按照煤电联动相关公式测算,东北证券预期2108年煤电标杆上网电价有望上调4.45分/千瓦时,但在当前“市场煤计划电”的格局下,电价上调仍受国家政策影响较大。

在当前供给侧改革的情况下,煤炭拥有资源优势可以取得定价权和交易权。而煤电企业难以反向与煤炭侧议价,下游售电价也被严格管控,成本上涨的压力难以得到有效疏导。在当前三去一降一补仍为产业主旋律的情况下,煤电联动带来的电价上涨有可能对下游制造业生产造成影响,从而影响国家上调煤电价格的决心。

2016年全年我国煤电发电量为39058亿千瓦时,按7%的厂用电率考虑对应上网电量为36324亿千瓦时,如按度电上涨4.45分测算,对应1616亿元的电费涨幅。即使考虑2018年有30%的市场电空间,市场电部分不受调价影响,对应电费涨幅也有1131亿元。

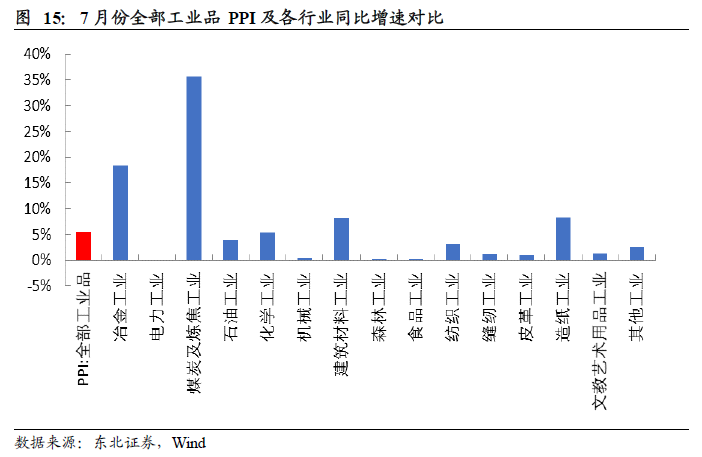

从2016年用电数据出发,2016年我国全社会用电量59198亿千瓦时,居民用电量为8054亿千瓦时,煤电上网电量估算为36324亿千瓦时。考虑度电上涨4.45分,对应工业用电价格上涨幅度约为8.58%。通过对历史宏观数据拟合我们得出电力工业价格占PPI权重为6.5%,对应PPI上涨幅度为0.58%。

在之前的若干个煤电联动周期中,不乏虽然达到煤电联动上调电价的要求,但出于宏观经济调控等原因少调甚至不调电价的情况。同时考虑到2018年市场化电量占比势必进一步提升,当前电力供过于求的格局下电力企业议价能力相对较弱。

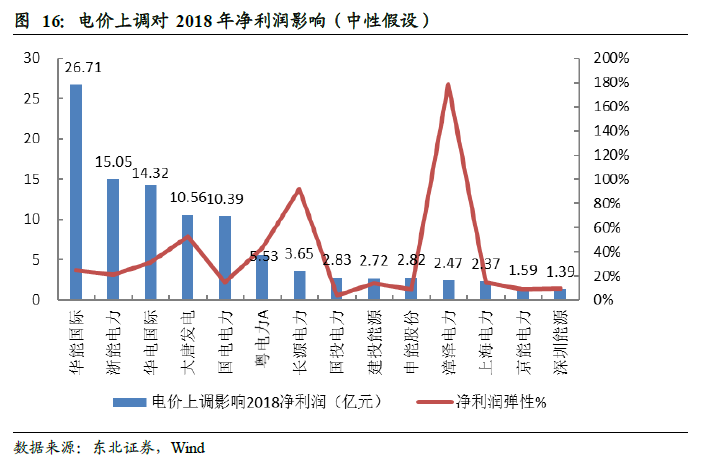

基于以上判断,东北证券给出在中性假设影响下各火电企业的业绩变化,即:全国火电标杆上网电价受煤电联动及宏观调控影响,上涨3分/千瓦时(把2016年下降的幅度补回来);各省电价调整幅度相应调价情况折算;假设有30%的市场电量,且市场电量不涨价,相当于电价涨幅打七折为2.1分。

在中性假设条件下,东北证券判断电价上涨对应PPI上涨幅度为0.27%,相对影响较小,此方案推行阻力应该不大。

分省火电基本面研究

对于火电行业来说,电价固然是影响其营收和业绩的重要因素。但从其基本面分析逻辑出发,利用小时和装机容量影响上网电量,煤价与供电煤耗影响度电成本水平,同样对火电企业的经营情况有着重大影响。当前电力供过于求,如果新增装机进一步增长的话,将会摊薄现有装机的利用小时。好在随着国家化解煤电过剩产能的一系列政策出台,2017年1-8月我国火电装机增速5.21%,下降2.5个百分点。上亿千瓦的在建装机被停建缓建,极大的缓解了现有火电机组的压力。

虽然我国电力行业整体处于供过于求、经营困难的状态,但由于我国幅员辽阔,不同省份间经济发展水平、电力装机情况和输送通道等存在较大差异,不同省份的电力供需情况、电价煤价情况也有所不同。

对比主要上市电力公司燃煤装机结构后可以看到,地方性能源企业受益于装机规模较小、新建机组占比较多,60万千瓦以上机组占比排名较为靠前,五大发电中,大唐发电、华能国际和华电国际60万千瓦以上机组占比分别为65.15%、54.34%和50.75%。

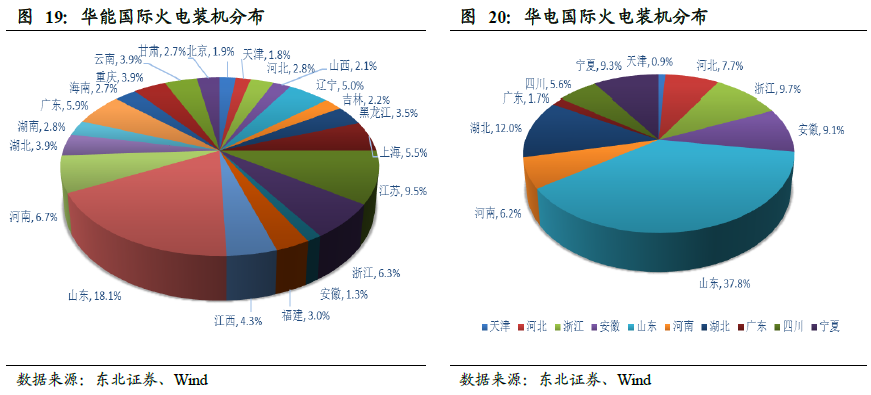

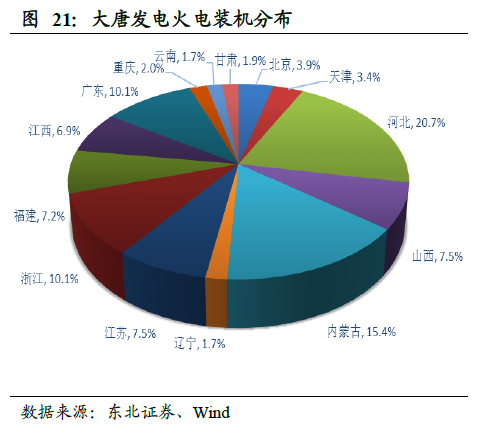

华能国际装机分布较为分散,其在华北、华东和华中电网装机占比较高,分别为26.78%、25.59%和21.56%。而华电国际在华北地区占比较高,占其火电装机的46.42%,华中、华东分别占23.75%、18.83%。大唐发电在华北电网占比较高,占其火电装机的50.89%。其次是华东和南方电网,分别为24.75%和11.85%。

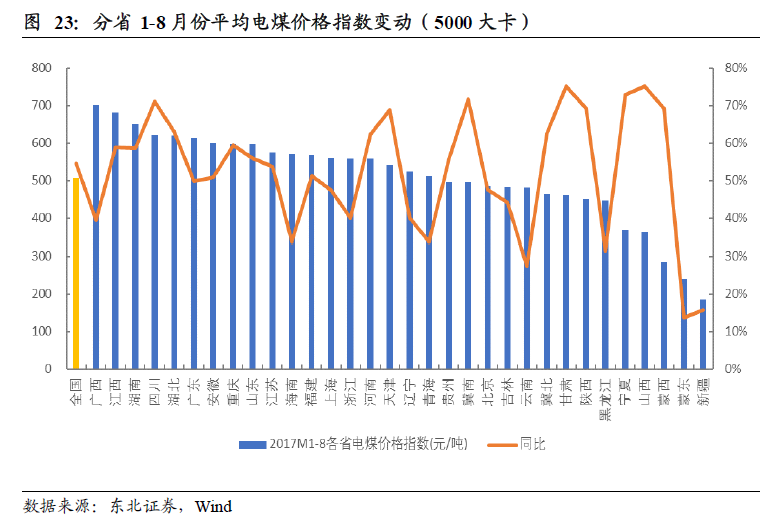

从今年1-8月份电煤价格指数平均值情况来看,广西、江西、湖南三省绝对值排名靠前,而甘肃、山西、宁夏等省份同比涨幅均超过70%,涨幅排名靠前,也远高于全国54.6%的电煤价格同比涨幅。整体来看,蒙东和新疆地区煤价涨幅普遍较低,火电机组受燃料成本上涨影响较小。

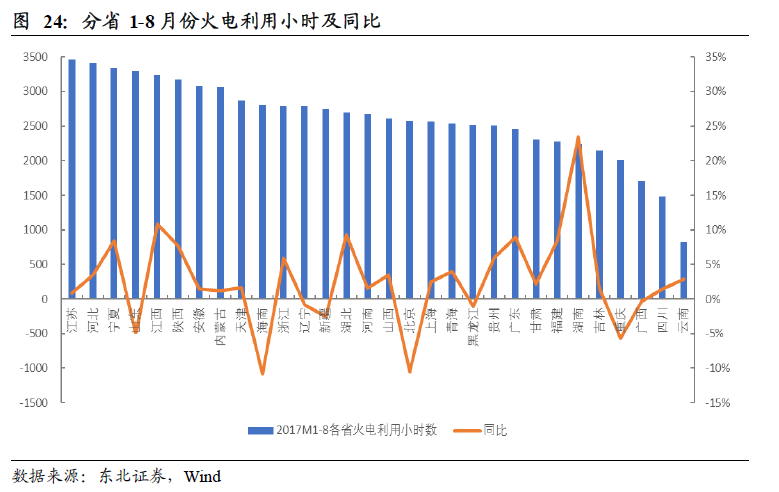

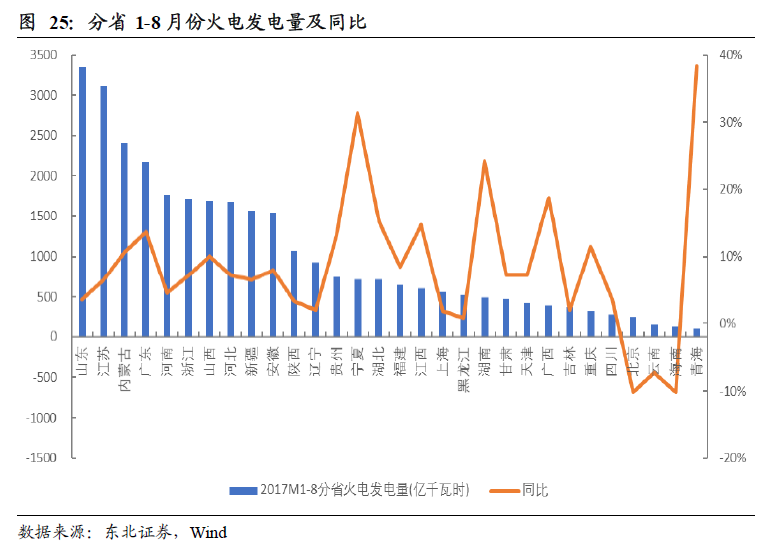

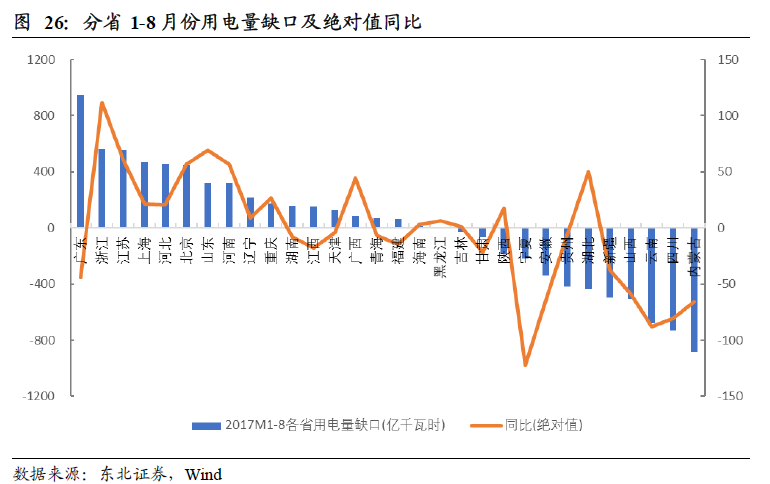

从利用率角度来分析,2017年1-8月份全国火电平均利用小时为2793小时,同比增长2.42%。江苏、河北、宁夏三省绝对值排名靠前,而湖南、江西和湖北同比涨幅靠前。2017年1-8月份全国火电发电量同比增长7.2%,同比增速靠前的省份为青海、宁夏和湖南,主要得益于其火电发电基数较低。从1-8月份各省份用电量缺口数据及绝对值增长情况来看,浙江、江苏和山东的用电缺口同比增长较大,即相关地区供需情况相对较为好转,区域内装机运行情况较好。综合而言,华东地区和华北地区火电利用情况和区域内电力供需情况较好。

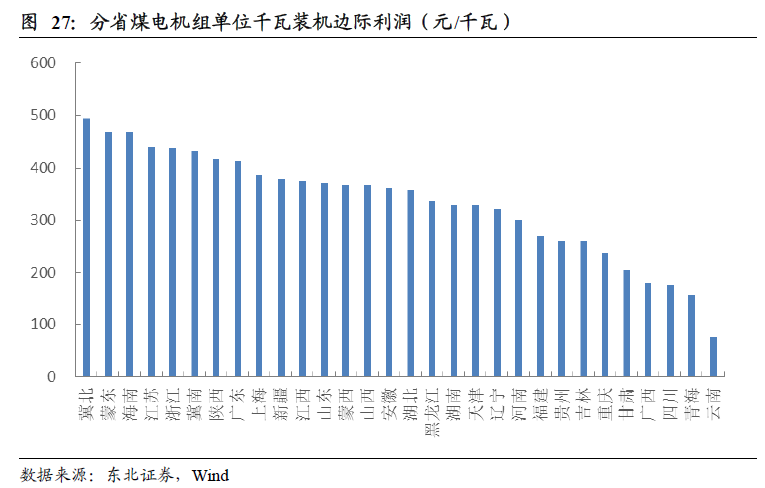

东北证券引入点火价差和边际利润的概念进行分析。综合分析来看,华北地区和华东地区的火电机组具有较高的装机边际利润,装机集中于此地区的火电企业较为受益。五大发电中,东北证券判断大唐发电与华能国际在装机分布上较为受益。

火电板块推荐标的

在考虑2018年煤电联动带来的毛利率回升和投资收益增长的情况下,东北证券从盈利改善情况、装机结构质量、装机分布优势及煤电联动弹性出发,推荐全国性火电龙头华能国际(00902)。

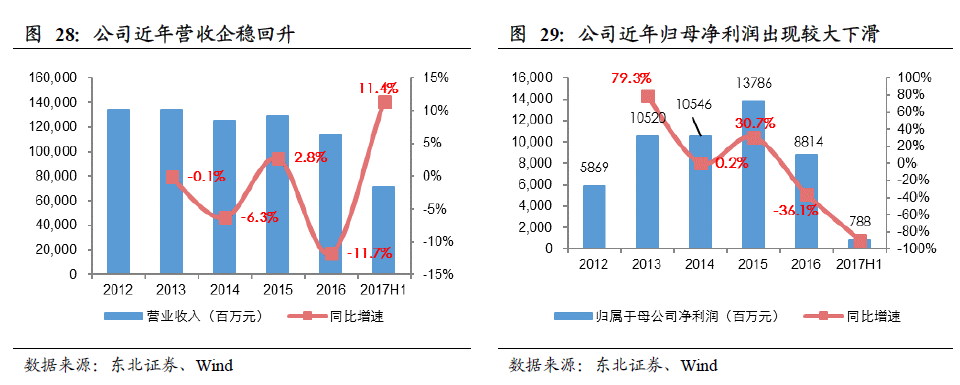

华能国际作为我国最大的火电上市平台,在资产注入后当前可控装机已达10169.8万千瓦,火电龙头的地位愈发稳固。在当前时点下,煤炭价格的上涨显著拉低了公司的毛利率,公司上半年毛利率仅为11.49%,较去年同期下降约17个百分点。高位运行的煤价导致公司的规模效应难以得到有效发挥,但如果进一步考虑未来电价上调的影响,公司的盈利能力将得到显著改善。

如按中性假设考虑,2018年煤电联动有望为公司带来26.71亿元的净利润增长,相当于2017年上半年净利润10.37亿元的2.58倍。在煤电联动预期渐近、用电增速回暖、全国火电利用小时同比回升及国家政策力促动力煤先进产能释放等因素影响下,公司作为火电龙头或将进一步受益于行业回暖,业绩有望反弹改善。

另外,电力央企重组渐入高潮,华能国际作为潜在的央企重组标的,有较大概率受益于重组带来的产业链整合和规模效应。(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP