科网股“冬去春来” 快手-W(01024)迎来战略性配置机遇

近两月以来,随着海内外利好消息纷至沓来,港股市场逐渐回暖,流动性徐徐修复。

消息面上,“内”有防疫政策优化,国内经济有望触底反弹等多重因素利好;“外有”美元加息进程接近尾声,中概股退市警报暂时解除等消息加成。

鉴于上述背景,港股科技、互联网等相关板块也开始“闻弦歌而知雅意”,开启反弹行情。譬如,10月底以来,港股市场互联网+板块涨超30%,电子商贸及互联网服务板块涨超60%,软件开发板块则涨近100%。

其中,部分科网股更是实现了翻倍上涨。据悉,10月底以来,港股市场科网股反弹之势明显,腾讯控股(00700)股价涨超60%,而快手-W(01024)、哔哩哔哩-W(09626)等科网股股价涨幅皆超过了100%。

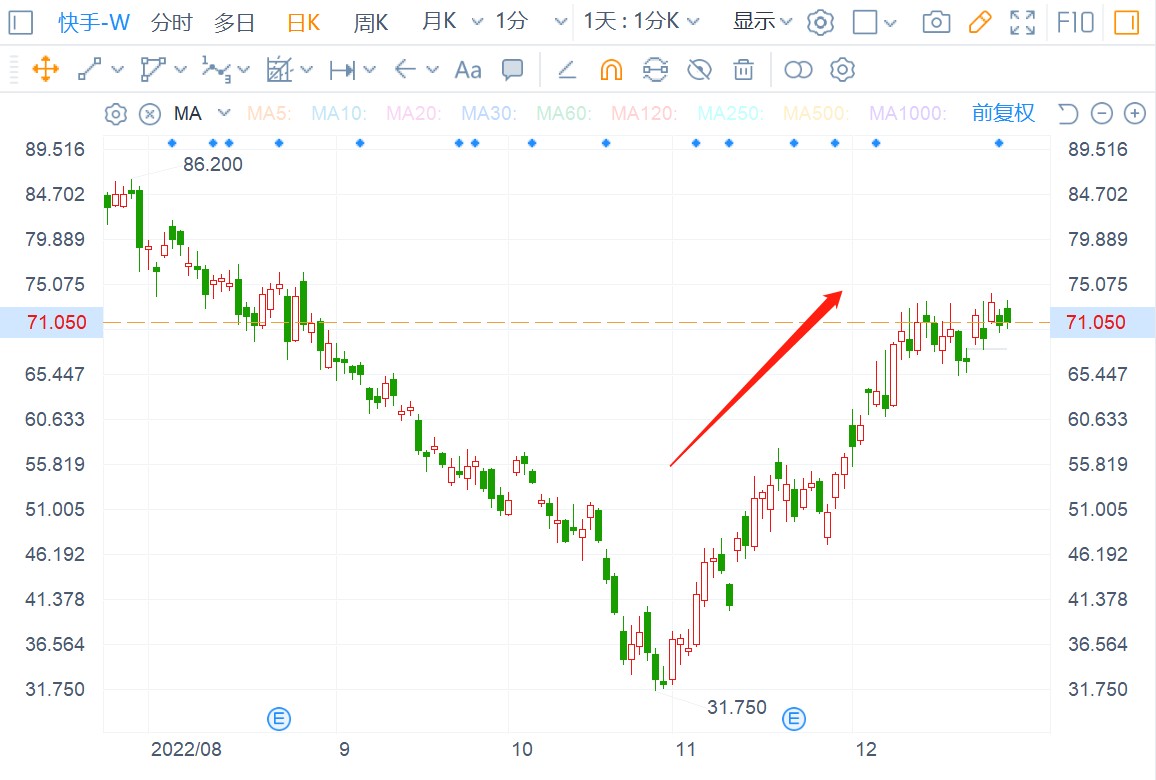

(图为快手-W行情走势)

得益于消息面的利好,科网股们群起而动,无可厚非。但诸如快手这类涨势翻倍的个股,这或许尤值得投资者高度重视——究竟是在什么因素的支撑下,快手能够在短时内实现翻倍增长?

政策催化+估值修复 科网股“冬去春来”

拉长时间线来看,回顾科网股们的2022年,大抵可以用“跌宕起伏”这几个字形容。

具体而言,受宏观经济和美元指数扰动,科技、互联网相关板块在2022年整体呈下滑态势,即便近两月股价有所上涨,但依然处于相对低位。就拿最能代表科网股整体表现的恒生科技指数来说,1月初到12月末,该指数累跌超25%,虽然在11月和12月录得不小涨幅,但依然不能抹平全年跌幅。

(图为恒生科技指数行情走势)

而科网股们录得如此震荡下行走势,自然也与宏观经济及政策变化息息相关。

一方面,疫情的反复使得国内经济遭受冲击,宏观不确定性因素加强,企业盈利水平下滑明显,这些外在因素均对科网们股价带来一些打击;另一方面,国际上,国际经济及政治局势的复杂变化,亦对科网股们估值形成压制。比如,2022年以来美联储持续推出加息政策以及俄乌冲突等国际地区矛盾爆发等国际事件,促使市场资金避险情绪高涨,从而也进一步压制了港股市场估值。

不过,凡是过往,皆为序章。从政策面和基本面等多个维度来看,目前互联网板块已逐渐透露出些许“暖意”。

首先,基本面维度上,随着国内疫情防控政策的不断调整,社会生产生活将逐步恢复正常,经济增长及企业盈利即将迎来触底回升。

其次,政策维度上,在今年的中央经济工作会议中,政府明确提出,要大力发展数字经济,提升常态化监管水平,支持平台企业在引领发展、创造就业、国际竞争中大显身手。支持平台经济政策的提出,这无疑为互联网企业提供了极大的发展利好。

此外,估值维度上,在经历多轮加息之后,美国通胀压力逐渐缓解,美联储加息步伐有望放缓,货币紧缩政策趋于温和,利好全球资金风险偏好的抬升,股指向上突破可能性大幅增长,估值修复正当时。

针对于上述多方面因素的利好,目前市面上大部分券商机构对互联网板块均持有“乐观看好,逐步回暖”的观点。

其中,东吴证券表示,“头部互联网公司作为中国核心资产正在迎来新的春天”。该机构表示,持续、坚定看好互联网板块中长期投资机会。短期,预计Q4将是业绩底,23Q1-Q2环比持续回暖,之后真正进入复苏;中长期,数字经济发展红利、国内政策边际向好、公司运营效率持续优化等因素对基本面与估值的支撑作用逐渐凸显。

而方正证券亦指出,“港股科技股有望冬去春来”。该机构认为,在经历两年的调整之后,港股市场压制因素逐步出清,基本面及估值均有望得到修复,公共卫生管控、美元加息、行业政策三重压力反转为驱动力。目前美团、腾讯控股、快手等不同互联网细分赛道龙头公司,备受南向资金青睐,后疫情时代,在经营业绩有望迎来回暖的利好下,估值修复可期。

鉴于此,11月以来,港股市场中的科网股们也迎来一波底部反弹行情。

期内,美团-W股价从11月初的139.6港元涨至目前的174.4港元,累涨近40%;百度集团-W股价从月初的80.75港元涨至目前的111.7港元,累涨超48%,腾讯则突破300港元/股“关口”,累涨超66%。在这其中,快手还录得了近120%的涨幅,从月初的37.15港元升至71.05港元,股价翻了一倍有余。

需要注意的是,智通财经APP发现,不论是拉长时间维度,还是看短期的反弹表现,相较于其它科网股而言,在这一年的跌宕起伏中,快手的股价表现均十分吸睛——即板块震荡下行之时,快手韧性较强,股价比较抗跌;而板块触底反弹之时,快手反弹力度也比较大,股价涨势靠前。

由此,不难推测,作为短视频直播赛道的龙头公司,快手或有望率先在“冬去春来”的估值修复背景中迎来战略性配置机会。

投资逻辑显著优化 快手未来上行空间可期

事实上,之所以推断快手能够率先迎来战略性配置机会,除了有政策催化+估值修复等多重因素利好之外,快手自身的投资逻辑也正在显著优化。

一是,基本面上的“韧性”犹如“强心剂”,可为股价提供强大且充足的上行底气。

据了解,今年以来,快手进一步夯实变现能力。得益于收入稳健增长、毛利率优化以及用户获取效率的持续改善,快手国内业务连续两季度实现单季盈利,Q3 国内经营利润超 3.75 亿元,环比增长接近 3 倍。

结合收入结构来看,快手的核心业务亦体现出了“逆市而上”的韧性。2022年Q3,该公司线上营销服务收入同比增加6.2%至116亿元,主要是由于集团的服务、商业化产品能力及广告ROI不断提升,推动广告主数量和广告主广告投放大幅增加;直播业务收入同比增加15.8%至89亿元,得益于平均月付费用户同比增长29.3%,而平均月付费用户增长是由于集团的直播业务运营不断精益求精;其他服务收入同比增加39.4%至26亿元,主要是由于电商业务增长所致。

此外,通过精细化的运营管理策略以及丰富的内容供给,三季度,快手应用的用户规模也持续增长——DAU同比增长13.4%达3.63亿,MAU同比增长9.3%达6.26亿,两者均突破历史新高。此外,伴随着平台社交互动与信任氛围的加强,互相关注的用户对数达235亿对,同比大幅增长63.1%。不难看出,随着用户规模不断扩容,快手也将斩获源源不断的增长动力。

得益于在基本面上的韧性表现,快手目前也获得了境内外多家券商看好。例如,Jefferies投行在近期的研报中,给出买入评级及 100 港元 / 股的目标价。该行认为,快手将继续加强其在流量分配和广告产品方面的专业能力建设,以便在后疫情时代市场恢复时抓住机会。电商方面,快手强化了其商品供给能力和转化率,并将活跃买家的数量作为未来 GMV 增长的主要驱动力。

二是,与政策导向匹配性高,将助力快手在业内继续维持“进可攻,退可守”的头部优势。

前文已经提到,当前国家支持平台企业在数字经济浪潮中“大显身手”,这一政策的提出无疑为平台企业提供了更多的发展机遇。此背景下,与政策导向匹配度高的企业,自然就有望搭上政策东风扶摇直上。

就拿快手在链接消费、解决就业和创新上的引领作用来说,该公司显然也将吃下来自政策支持的发展利好。据悉,短视频平台作为与民众生活关联最为密切内容载体,在就业促进、社会价值创造上具有不可或缺的作用,而快手作为行业龙头,目前也正在从个人层面、行业层面、区域层面等多个层面为社会创造价值,提供就业机会。

具体而言,个人层面,快手通过创造“营销达人”“带货达人”等一系列新职业扩展就业机会,打造蓝领招聘平台提高求职效率,帮助一大批人实现个人价值;行业层面,快手通过直播带货重塑行业产业链,同时直播也催生新的产业集聚,帮助普通农户低成本获得技术以及传统行业从业者实现转型。而区域层面,快手平台聚集大量农村地区和中西部欠发达地区的用户,通过直播带货输出具有本地特色的内容和商品。此外,快手还通过“幸福乡村带头人”等计划解决乡村振兴中的人才瓶颈,为应用数字经济缩小城乡差距和东西部差距提供有益探索。

综上,无论是从外部环境,还是从内在表现来看,快手股价能够在一众科网股中表现亮眼,并不是一蹴而就,而是多重因素共同作用的结果。后市来看,随着市场氛围趋向乐观,在庞大的用户规模、万亿级别的市场空间及强者恒强的马太效应等优势利好之下,后续股价上行空间亦十分可期。

扫码下载智通APP

扫码下载智通APP