创志科技创业板IPO审核获深交所恢复 2021年实现净利润6283.96万元

智通财经APP获悉,因已完成财务资料更新,12月9日,深交所恢复创志科技(江苏)股份有限公司(创志科技)发行上市审核。据悉,7月22日,创志科技的创业板IPO审核状态变更为“已问询”,东方证券承销保荐有限公司为其保荐机构,拟募资5.5023亿元。

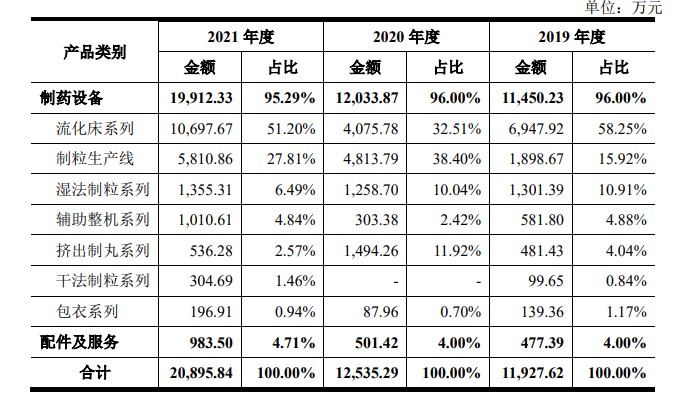

据招股书,创志科技是一家专注于制药装备领域的高新技术企业和江苏省“专精特新小巨人企业”,致力于为制药企业提供药物固体制剂领域的全套定制化智能解决方案。其主要从事药物固体制剂生产设备的研发、设计、生产和销售,并提供从工艺摸索、工艺优化到工艺升级的全套工艺支持服务,主要产品包括流化床系列、湿法制粒系列及制粒生产线等药物固体制剂生产设备,均属于药物固体制剂生产过程中的核心工艺型设备,不仅对保证药物生产质量、提高生产效率、降低生产成本及促进绿色环保具有重要影响,而且直接关系到部分复杂固体制剂品种的成功研发和顺利放大生产。

根据中国制药装备行业协会对全国会员单位2019年、2020年和2021年经济运行情况的统计显示,公司生产的流化床制粒包衣机在同类产品中产销量名列前三。

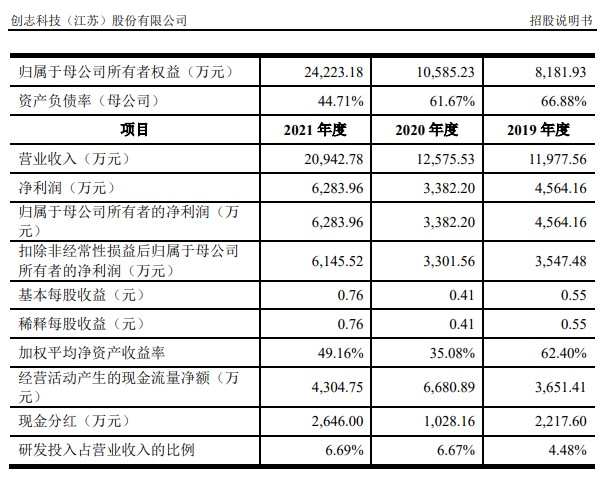

从研发来看,报告期内,创志科技注重研发投入,研发费用占营业收入的比例分别为 4.48%、6.67%及 6.69%,持续加大的研发投入为发行人科技创新提供了有力的保障。截至招股说明书签署日,发行人累计获得已授权专利45项,其中发明专利10项、实用新型专利31项以及外观专利4项;累计获得软件著作权21项。

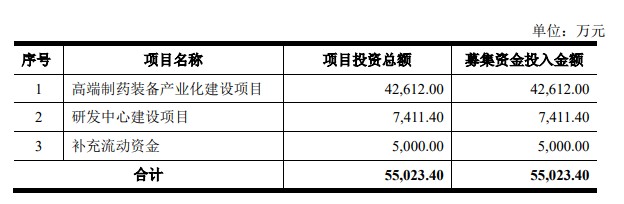

招股书显示,此次募集资金将运用于以下项目:

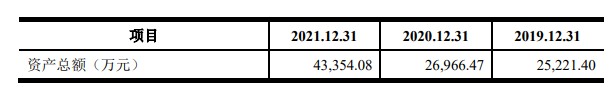

财务方面,2019年、2020年、2021年,创志科技分别实现营收1.20亿元、1.26亿元、2.09亿元,净利润分别为4564.16万元、3382.2万元、6283.96万元。

报告期内,创志科技主营业务收入分产品类别的金额及占比情况如下:

报告期内,公司主营业务毛利率分别为60.98%、58.46%、57.31%,整体处于较高水平。然而,创志科技也坦言,公司主营业务毛利率主要受产品技术性能、下游市场需求、行业竞争程度、产品销售结构等多种因素影响。如果未来出现公司产品技术优势减弱、市场竞争加剧、下游市场需求变化等情况,则公司可能面临毛利率下降的风险。

此外,创志科技还面临应收账款账面净值较大及回款的风险。招股书显示,报告期各期末,创志科技应收账款账面净值分别为4753.80万元、2720.53万元、3291.68万元,占流动资产的比例分别为38.19%、18.22%、10.32%,金额较大。创志科技称,虽然公司已经加强回款管理,但如果下游行业客户的经营状况和资信状况发生恶化,可能导致公司的应收账款不能及时足额回收,并发生坏账损失,将会对公司的经营业绩和经营性现金流产生不利影响。

扫码下载智通APP

扫码下载智通APP