艾伯维(ABBV.US)为何如此牛气?

如果企业也有“人设”,艾伯维(ABBV.US)或许算得上是“浓眉大眼”的富二代帅哥。别看他年纪轻轻,到明年元旦也才刚满10岁,但其深厚的家底和实力令同行羡慕。从身价来看,AbbVie市值常年稳步在2500亿美元左右,居全球药企TOP5;从营收角度,2021年收入550亿美元,仅次于凭借新冠产品重返宝座的宇宙药厂辉瑞。

EvaluatePharma今年出了份预测报告说:到2028年(新冠大概已经消失了),艾伯维的收入将达到800亿美元,成为全球药企巨头的NO.1。艾伯维为何如此牛气?很多人会说,这不就是凭借“药王”修美乐(Humira)爆款所支撑的嘛!也有很多人困惑,随着通过诉讼博弈延长的Humira专利期渐近以及生物类似药的群雄逐鹿,五年后的艾伯维将靠什么称王?

始于“分拆”

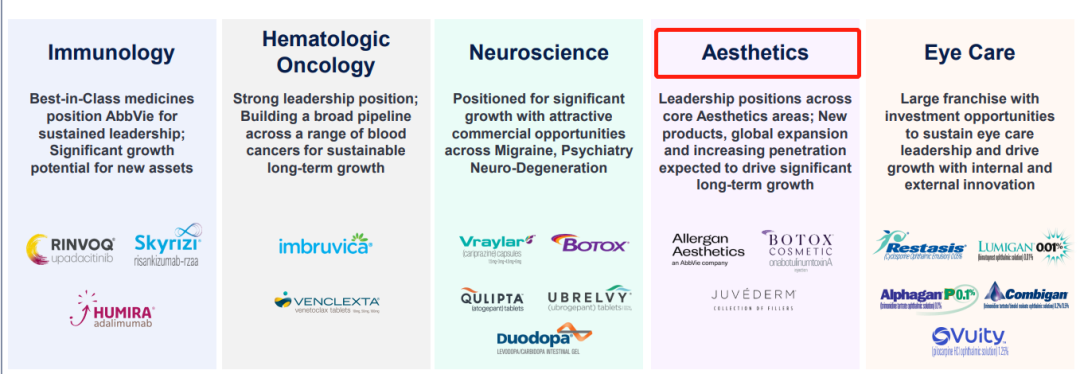

打开艾伯维官网可以发现,它主要聚焦在免疫学(Immunology)、血液肿瘤学(Hematologic Oncology)、神经科学(Neuroscience)、美学(Aesthetics)和眼科护理(Eye Care)这五大业务领域。

不同于安进、吉利德、基因泰克等依托于“资本+技术”起家的“创一代”生物技术公司,艾伯维是一个含着金汤匙出生的“富二代”,它脱胎于美国雅培公司的制药业务,后者在分拆时已经有125年历史。

2011年10月19日,美国雅培公司宣布把制药业务拆分成两块,雅培保留包括非专利药、诊断及营养品的业务,而创新药业务则归属艾伯维名下。2013年1月1日,艾伯维独立在纽约证券交易所挂牌上市。

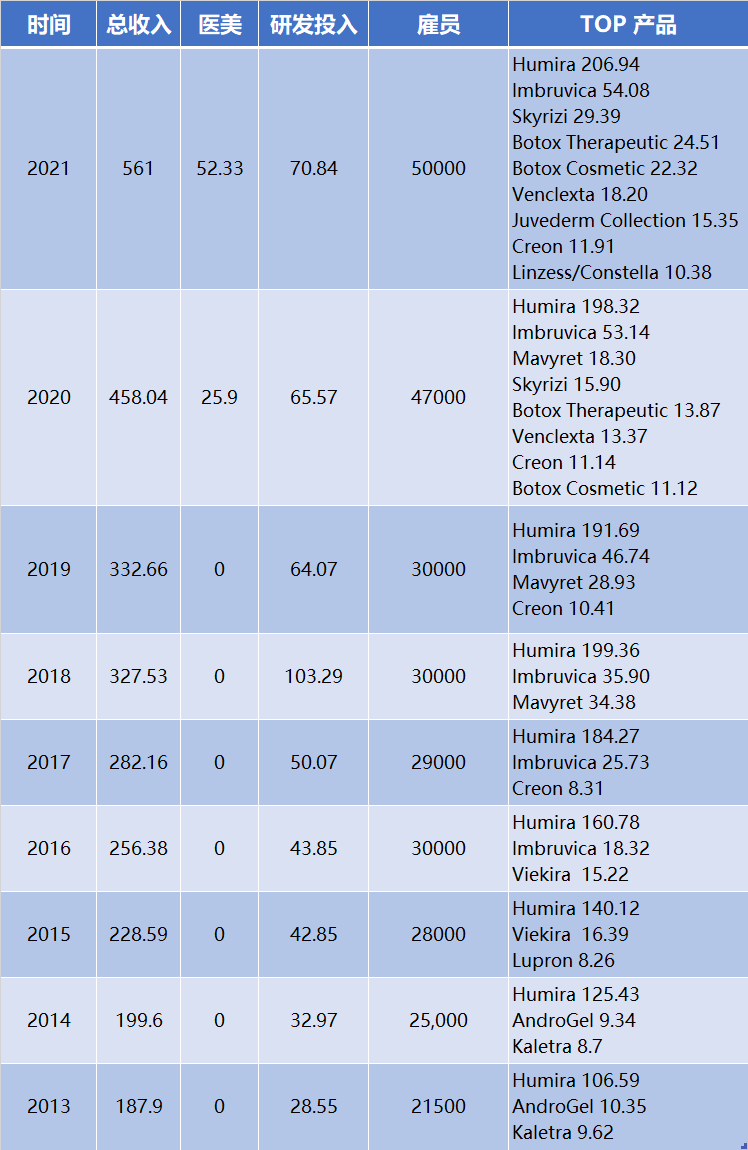

从艾伯维诞生第一天起,它就在全球拥有约21500名员工,公司市值180亿美元,其中Humira的年销售额超过100亿美元。

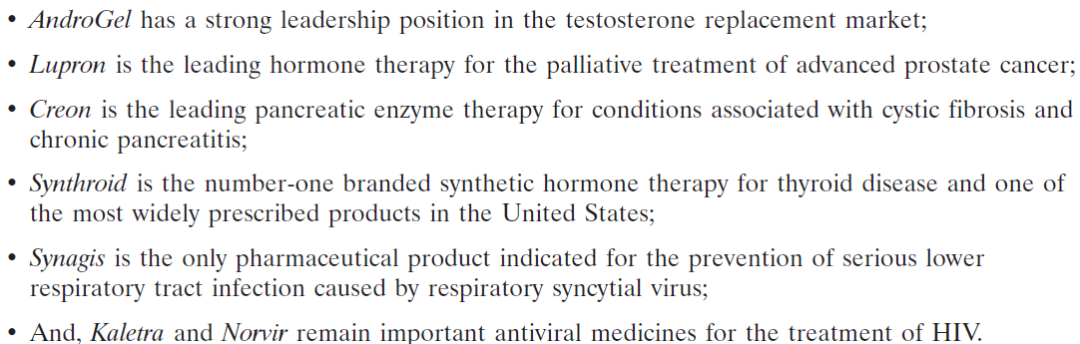

除了Humira之外,彼时艾伯维管线上还有多款特色产品,比如号称“男性荷尔蒙”的睾酮凝胶(AndroGel),当年销售额已经超过10亿美元(可惜这款产品一直未在大陆上市,只能通过境外代购);FDA批准的第一个长效促性腺激素类注射剂醋酸亮丙瑞林(Lupron);已经成为重磅炸弹的消化道药物Creon以及其他感染类药物……

赢在“爆款”

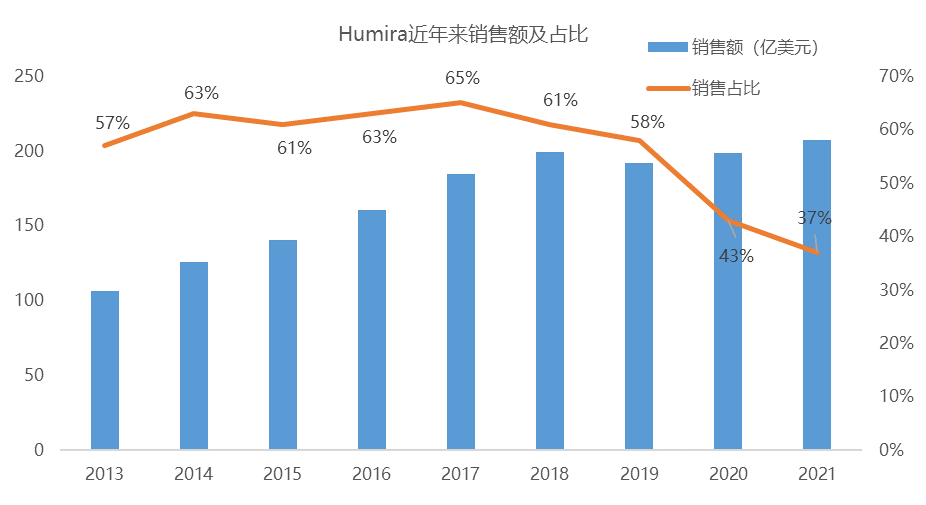

艾伯维过往的靓丽表现,用赢在“爆款”来形容或不为过。自2013年以来,单品Humira有7年时间为艾伯维贡献的销售占比超过50%,最高峰时占比达65%。

如果单从靶点论英雄,Humira并不具备first in class的光环,在其上市之前,anti-TNFα赛道上已经成就了英夫利昔单抗(人鼠嵌合单抗)和依那西普(融合蛋白)两款重磅产品,但全人源化的阿达木单抗却“后来者居上”。

阿达木单抗为何能“赢”?除了其成熟可靠的生物学机制之外,与其市场策略也密不可分,笔者认为可以体现在以下几点:

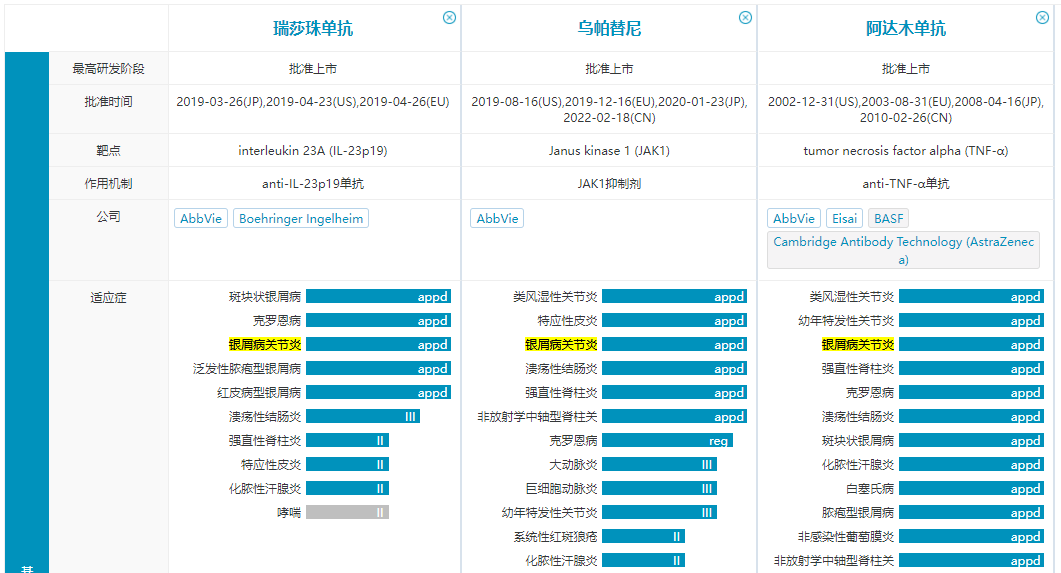

从适应证布局方面,阿达木单抗的获批获批适应证数量遥遥领先,并且迄今仍然有近10款适应证在开发中;

从患者使用体验来看,皮下给药注射的便利性,相比静脉给药,可以触达更多使用场景;

从产品生命周期角度,通过诉讼及和解不断延长的专利保护期,大幅减低了竞品进入市场的角逐;

从品牌溢价策略,艾伯维曾经每个月仅在美国电视广告上的投放费用就高达3000~5000万美元。

此外,在生物类似药大批量上市前夕,Humira一边搜寻证据来向医患宣扬“生物制剂不能轻易替代”的论点;一边加速另外两款自免产品Rinvoq(乌帕替尼)和Skyrizi(瑞莎珠单抗)的研发进度和市场布局。

最新数据显示,Rinvoq和Skyrizi这两款产品今年9月在美国电视广告投放已经接近5000万美元,已经分别是美国电视广告投放的NO.1和NO.3产品。

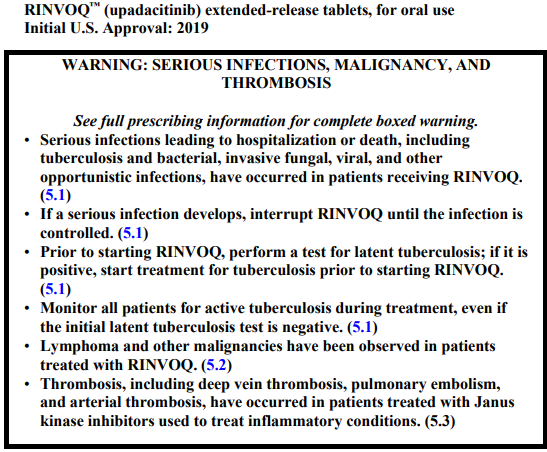

乌帕替尼是第二代JAK抑制剂,可选择性地抑制JAK家族成员。虽然也曾被FDA打过黑框警告,但这款产品2021年销售额达16.51亿美元,力压早两年上市的一代JAK抑制剂巴瑞替尼。

研发人员关注于“药”,投资者则更关注企业的持续盈利性。有句话叫“成也爆款,败也爆款”。当Humira在艾伯维的版图上占据半壁江山时,背后的股东爸爸们就开始居安思危了。

于是在2015年,艾伯维斥资210亿美元收购Pharmacyclics获得BTK抑制剂Imbruvica。该产品在2021年为艾伯维贡献超50亿美元,累计营收超过了230亿美元。

如果说艾伯维布局BTK是借助合作获得血液肿瘤领域增量,那么其在自免领域防守则是通过更为激烈的自我革命。

放眼整个行业,我们看到随着JAK、IL-23等靶点慢慢崛起,TNFα在自身免疫性疾病市场的占比逐年减少。回归艾伯维个体,则表现为Rinvoq不惜与修美乐进行头对头研究,Skyrizi也与IL-23领域的强者Cosentyx硬刚。

换句话说,站在“爆款”的肩膀上,艾伯维对外吸纳潜力分子,对内不断迭代升级。最后终于换来了即便修美乐年销售额突破200亿美元,但在公司占比已经下降至37%的结果。

“医美”博弈

大家都知道,无论是血液肿瘤和自免领域,已经在海外呈现“红海”,并且有越来越卷趋势。JAK抑制剂巴瑞替尼在斑秃适应证的获批,让很多网友惊呼。莫非JAK的下一程是医美?

何为医美?至今并无统一定义。如果从广义角度理解,能够提升外在形象价值的产品,或许皆可以归属其范畴。但相比于开发受“医疗控费”限制的医疗产品,开发与改善形象相关的产品显然具有更强的消费属性。

因此换个角度来看,无论是Humira,还是Rinvoq和Skyrizi,这些产品皆涉足银屑病等皮肤相关的适应证,或许可视为另一种意义上的“医美”;倘若其未来还进军其他和炎症相关的损容性疾病,则将收获一片蓝海。

上述猜想,艾伯维的股东早在几年前就已经有了预判。

2019年6月,艾伯维以三倍于收购Pharmacyclics的价格(共计630亿美元)“买”下了医美巨头艾尔建。后者产品覆盖面部美学、身体塑形、整形、皮肤护理等领域,总部位于爱尔兰都柏林。

艾伯维在当年的一份收购文件里提到,收购艾尔建,能为其自身新产品推出、全球扩张和市场渗透率提高带来了巨大的增长机会。

这个逻辑其实也不难理解,艾尔建的客户群体以“爱美之人”居多,而在“医美”途中难免会出现过敏、炎症等副作用,这个时候艾伯维自免产品便可以闪亮登场了。另一方面,对于罹患银屑病、风湿性关节炎等疾病影响而在乎自身形象的患者,又可以反手推荐艾尔建的医美产品。

与艾伯维当年严重依赖于Humira类似,艾尔建最早收入也主要来自于重磅药物保妥适(Botox)。Botox又名肉毒素,于2002年获得FDA首次批准。由于生产流程需要严格控制并且保密、仿制困难,所以基本上未受到竞品的威胁,艾伯维在收购前夕对其寄予厚望。

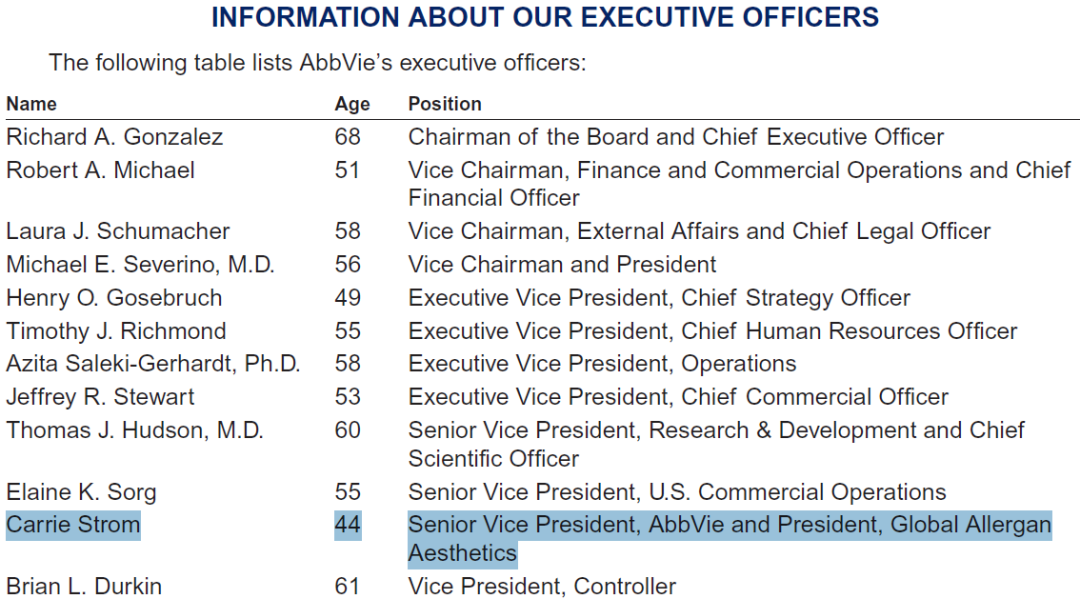

从公司组织架构布局来看,艾伯维的高管中,最年轻的一位是叫做Carrie Strom女士。

加入艾伯维之前,Strom女士是艾尔建美国美学业务的高级副总裁。在艾尔建以28亿美元收购、整合LifeCell公司期间,她发挥了关键作用。在加入艾尔建之前,Strom女士在辉瑞制药工作了十多年,曾就职于销售、市场等多个不同岗位,包括负责明星降脂药立普妥的市场营销等。

巴瑞替尼在重度斑秃上的优异表现,让大家看到了JAK抑制剂在医美领域的潜力。Carrie Strom女士于2020年5月起任职艾伯维高级副总裁、艾尔建美学全球总裁。作为艾伯维公司最年轻的高管,未来她是否会加大在美学领域的投资?我们拭目以待。

结语

“医美茅”爱美客在招股书中提到,中国医疗美容市场是全球增速最快的医美市场之一。经济发展、人均可支配收入的增加、购买力和个人医美意识的提升,为中国医疗美容市场的增长提供了强有力的支撑。深挖艾伯维的管线布局逻辑之后,或许会引起我们本土药企思考:究竟是在延长三五个月生存期的难治性肿瘤领域无限内卷?还是退一步海阔天空,开发更多能改善生活品质的产品?

本文转载自微信公众号“ 医药魔方Info”,作者: 玉见;智通财经编辑:徐文强。

扫码下载智通APP

扫码下载智通APP