浇灭通胀消退幻想!华尔街基金经理押注价格压力将持续数年

智通财经APP获悉,根据最新的数据显示,美国通胀似乎正从40年来的高点见顶,华尔街的每个角落都因此洋溢着欢欣的喜悦。然而,大型基金管理公司却依然保持着谨慎态度,押注未来几年全球将不得不应对价格上涨,这将改变各种投资策略的游戏规则。

摩根大通资产管理公司在其至少一项策略中坚守着创纪录的现金配置水平,瑞银的一个对冲基金解决方案团队也继续保持着防御性头寸。对冲基金巨头Man Group的经济学家预计,高通胀交易将持续下去,所有迹象都表明,价格压力将在很长一段时间内保持强劲。

他们的谨慎立场是在10月份低于预期的价格数据刺激了跨资产的大幅上涨之际出现的,花旗等机构都在押注美联储将缓和其鹰派立场。

摩根大通资产管理公司固定收益投资组合经理Kelsey Berro表示:“美联储要想实现软着陆,在不造成重大经济损失的情况下将通胀一路拉低至目标水平仍然很艰难。尽管通胀开始下降,但减速的速度和最终的平衡点仍然高度不确定。”

摩根大通资产管理公司仍然投资于高评级的短期债券,因为该公司认为价格压力将持续下去。并且,该公司的首席投资官早就对顽固的通胀发出了警告,而其他人曾预测,疫情后通胀将会消退。

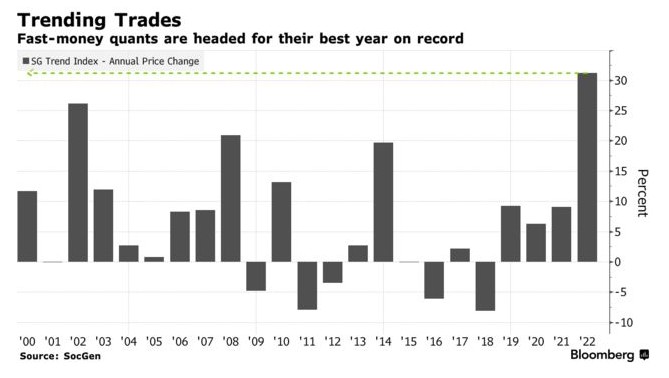

在Man Group的量化投资项目Man AHL中,基金经理预计趋势跟踪策略将继续跑赢大盘(在通胀驱动的价格持续上涨背景下,趋势跟踪策略一直维持较好的回报率)。Man Group表示,在通胀持续的情况下,利用价差进行的各种套利交易仍具有吸引力。

Man AHL首席投资官Russell Korgaonkar表示:“今年早些时候,人们对市场前景肯定过于乐观,而现在他们仍有可能继续保持着这种心态。”

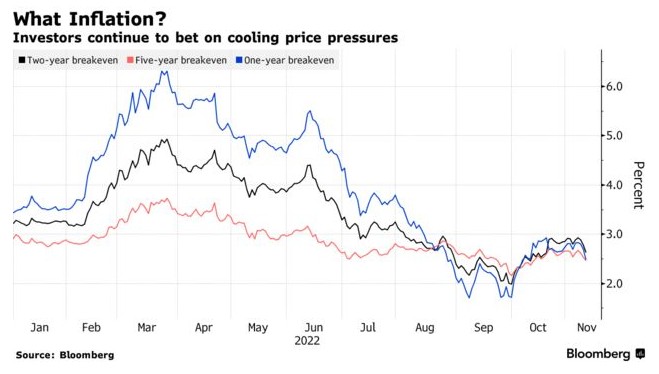

例如,一项衡量市场通胀预期的指标,即未来的价格增长将趋向于接近美联储2%的目标,就表明了市场的乐观情绪。目前,交易员预计借贷成本将在明年见顶,同时消化了美联储12月加息50个基点的预期。

美国银行表示,任何希望迅速缓解价格压力的基金经理都可能都想得太远了。

以Michael Hartnett为首的美国银行策略师表示:“由服务业快速增长和工资上涨导致的‘通胀粘性’将持续下去。虽然通胀最终会下降,但仍将高于过去20年的区间。”

目前,不少投资者一直在投资现金以外的资产(此前,他们曾将现金作为股票的替代品),这可能意味着他们在押注通胀正在下降。最近几周,现金类ETF出现了创纪录的资金流出,根据汇编数据显示,规模达200亿美元的美国短期国债ETF-iShares(SHV.US)有近50亿美元的资金流出,是该基金有史以来最大的两周资金流出。

但像瑞银对冲基金解决方案业务这样的基金经理还没有准备好放弃防御性头寸。

“我们一直在为通胀走高、经济增长放缓的新形势做好投资组合准备,我们预计风险资产将继续波动,”瑞银对冲基金解决方案业务副首席投资官Edoardo Rulli表示,“尽管股市和信贷市场的贝塔值处于历史低位,我们仍保持防御性头寸。”

Ned Davis Research首席美国策略师Ed Clissold也表示,现在重返股市或债券市场可能还为时过早。该公司仍在减持股票和增持现金。

“现金收益率可能仍具吸引力,”Clissold表示,“在局面被打破之前,美联储不太可能采取激进的宽松政策。这将意味着股票等风险资产价格的下跌。”

扫码下载智通APP

扫码下载智通APP