缓冲型ETF成熊市避风港 今年以来资产规模飙升80%

智通财经APP获悉,在今年以来惨烈的股票抛售之下,美国交易所交易基金(ETF)行业损失约1万亿美元。但与此同时,市场动荡却推动缓冲型ETF(Buffer

ETF)实现了迄今为止最具爆炸性的增长。

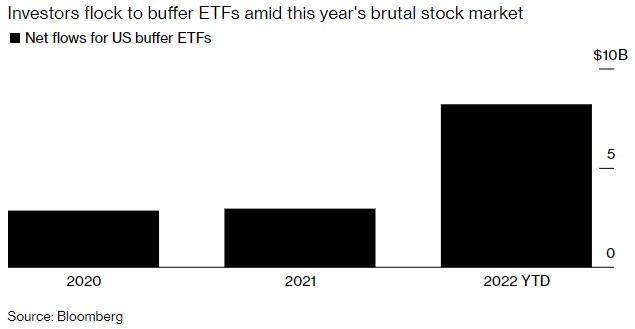

数据显示,2022年迄今为止,缓冲型ETF的资产规模激增了80%,达到160亿美元。在这段时间内,这类ETF总计吸引了80亿美元的净流入,几乎是去年全年净流入的三倍。

资料显示,缓冲型ETF是由美国基金管理公司Innovator推出的一系列涉及合成股票和垂直价差策略的期权策略型ETF,涉及标普500价格指数、MSCI国家指数、MSCI新兴市场指数等多个指数。这一系列产品被称为固定收益(Defined Outcome)ETF,因为这些产品运用了期权的价差策略,在牺牲部分上行收益的前提下,通过期权形成了损失下行的保护,但同时也形成了有限的收益上限。

美联储为抑制通胀而进行的激进加息令美股受到冲击。投资者对缓冲型ETF的趋之若鹜显示出一种转变,而在前几年,他们并不太愿意为了更大的缓冲保护而放弃潜在收益。

ETF行业分析师Athanasios Psarofagis表示:“过去人们总是不想错过上行机会,但现在这种情绪已经完全失败了,现在他们愿意放弃一些上行的机会,因为目前下行空间对于他们来说重要得多。”

Innovator首席执行官Graham Day表示,由于通常被用于缓冲保护的债券在近期与股票一起暴跌,该公司的缓冲型ETF获得投资顾问的青睐。他表示,由于该公司通过买卖期权管理基金的方式,在利率上升、股市波动加剧的情况下,发行人可以设置更高的收益上限,因此该公司的缓冲型ETF也变得更具吸引力。

其他旨在抑制剧烈波动的ETF则没有经历缓冲型ETF这样的蓬勃增长。低波动率ETF寻求投资于波动不大的股票,该类ETF今年以来的资产规模增长了2%左右。Athanasios Psarofagis表示,低波动率ETF不像缓冲型ETF那样能保证对冲一定数额的损失,且该类ETF的持有量也可能因基金经理的判断力而有很大差异,而缓冲型ETF一般都遵循相同的策略,而且“更直接一些”。

投资缓冲型ETF的困难在于时机。如果投资者在股市开始暴跌时入市,那么他们将从较小的损失中受益。以Innovator S&P 500 Ultra Buffer ETF(PSEP)为例,该ETF寻求从9月开始的一年期间的损益区间下限为-15%。数据显示,从去年9月开始的一年里,SPDR标普500指数ETF(SPY)下跌了逾12%,而PSEP仅下跌了0.8%。

不过,如果投资者在市场即将反弹的时候进场,那么他们可能会失去大量受益。从2020年9月开始的一年里,当美股在疫情期间的底部出现牛市时,SPY上涨了约29%,而PSEP则上涨了约11%。

给发行机构提供资产管理服务的Vident Investment Advisory的总裁Amrita Nandakumar指出,投资者还必须在基金目标的整个期限内(通常是一年)保持投资,才能获得基金目标的保护。此外,缓冲型ETF不会像股票基金那样向投资者支付股息。

Amrita Nandakumar还补充称,人们对使用缓冲型ETF来平抑剧烈波动仍有兴趣。他表示:“我们认为这些工具有助于降低市场时机选择风险,因为另一种选择就是在市场波动时撤出资金。”“我们是在帮助投资顾问让他们的客户得到投资和保护,而不是让他们直接把钱拿出来,放在床垫下,然后错失良机。

扫码下载智通APP

扫码下载智通APP