从概率投资看港股:横盘必涨究竟对不对?

或许投资者对券商错综复杂及日日成堆的业绩研报感到烦恼,又或许在港股牛市中,在几千只个股里犹豫不决而无从下手,投资机会往往因此而错失。归根结底,还是投资者对投资风险概率的模糊,无法数字量化导致买卖行为受情绪影响较大。

不同区域市场比如A股、港股以及美股等,因投资者构成差异,具体行情表现会有所差异,但市场之间是存在学习效应的,所以投资者行为的差异是一个缩小的过程。在牛市行情中,横久必涨在各个区域市场均能成立,理论上也很容易解释,牛市行情推高了太多个股,投资在自然对涨的过多的股票望而却步,转而投资横盘较久的,估值较低,业绩较好的股票。

如果在牛市中“横久必涨”是大概率事件,那么投资的风险构成将去除波动风险,主要是持有的时间成本,也就是说问题将在于横多久股价才可以爆发,爆发概率有多大,投资者如何把握持有时间成本的最小化?

无独立行情的30只样本股

众所周知,港股虽局部有所调整,但目前仍处于牛市中,“横久必涨”仍适用大概率事件。不过要计算横盘时间以及爆发概率并非易事,至今仍未有相关的机构作出统计概率,主要出于两大原因:一是横盘的时间不好界定,一只股票可能存在多个区段的横盘,二是横盘个股可能较多,有的可能出现独立行情,选取标的存在一定的难度。

智通财经APP根据上述两大问题,作出假设条件,并根据相应的指标要求挑选出30只样本股作为标的。

假设条件:同一行业不存在独立行情的个股,也就是说每一个行业中,个股的行情和行业是一致的,比如行业下游价格上涨导致行业大部分企业获利,股价整体走高,独立行情的个股是小概率事件。

实际上,去除独立行情的个股,基本上大部份个股都会走出行业行情,我们只要从某一个行业中抽出一只相应的具有横盘的,一定市值和成交量的个股作为标的就可以。智通财经APP以振幅30%为标准,95%的股价包含在振幅内,从细分行业中抽样出30只具有横盘的样本股,有多个区段横盘的,只选择一个区段。

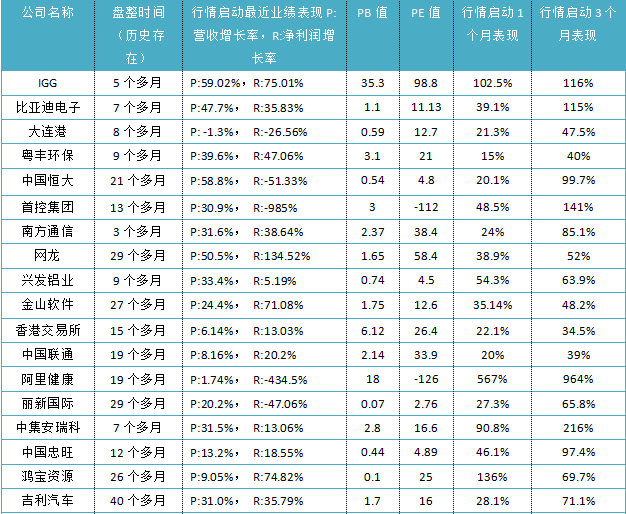

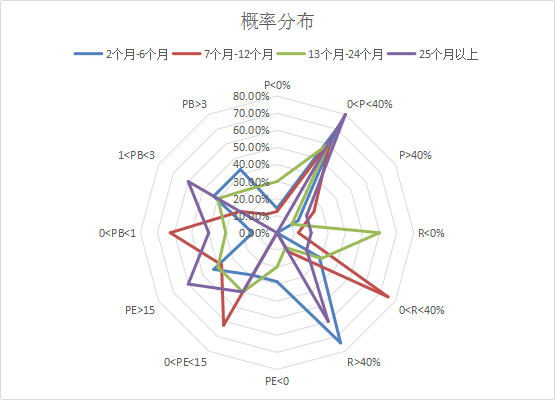

智通财经APP将各个区段的盘整时间,包括中短期,中期及长期振幅在30%左右的个股筛选出来,如上图所示。上图中的数据看起来貌似有点杂乱无章,实际上却可圈可点,比如在有条件的随机抽样30只个股中,1年-2年区段的个股出现的频数最多,又如并不是横盘越久的股票涨幅就越大,往往处在1-2年盘整期间的会获得不错的涨幅。

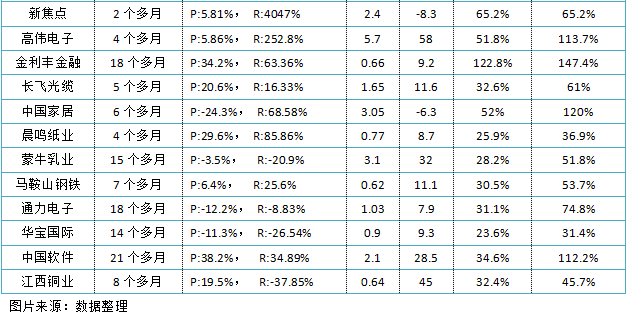

不过这并不能达到我们的目标,数据得需要进一步整理,若将盘整时间作为因变量,我们将得到四组因子变量,分别是营收增长率(P),净利润增长率(R),PE值以及PB值。但这四个因子仍然是杂乱无章的,因此仍需要将每个因子再分区段,智通财经APP将各因子分别分成三段,并对应的盘整期间的频数制成表格,如下图:

值得注意的是,每一个盘整区间都是一个独立的小样本,以各因子区间出现的频数看,所有区间里业绩的驱动力均是最大的,但具体表现又不一样,P值处在0-40%区间在任何时候所占的比重都最大,而短期期间对R的要求较高。其他两个因子,整体来看,PE值在0-15的区段最受欢迎,而PB值区段频数并无规则,显然投资者更擅长用PE值最为估值标准。

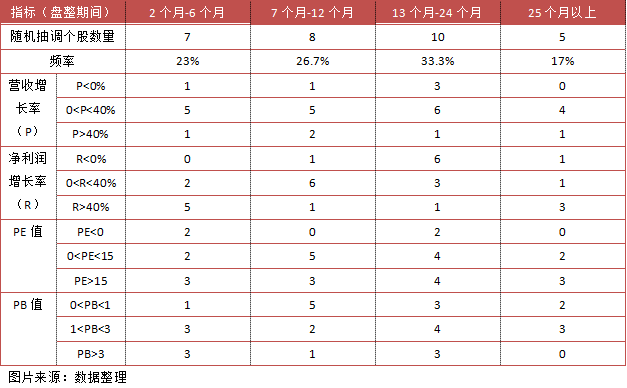

因子变量的每一区段都可以作为我们评判盘整区间以及行情爆发的概率,若我们将以上数据制成概率分布会是怎样的效果呢?

图片来源:数据整理

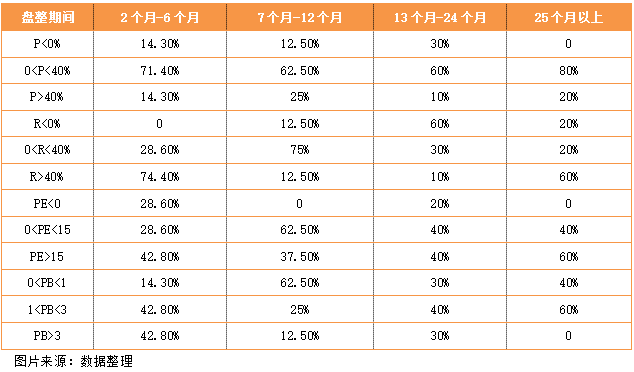

上图是以矩阵及雷达图的方式显示的概率分布图效果,即四条盘整期间线,在12大指标下的概率分布情况。我们可以从中找到发生概率较大的五组数据,分别是0<P<40%、0<R<40%、R>40%、0<PE<15及0<PB<1,对应的线图分别是25个月以上、7-12个月、2-6个月、7-12个月及7-12个月,五组数据对应的线图中,7-12个月区段就出现了3次。

数据总是很奇妙,投资者偏好于在7-12个月的盘整区间,对PE及PB低估值区段的预判,而在其他盘整区间,对该估值指标的预判用力很少。从整个概率分布图来看,每一个盘整区间线均有相应的主要预判标准,不过现在的问题是,即使知道了主要的预判标准,那又如何计算行情爆发的概率呢?

盘整何时结束?概率函数出炉

上面的数据虽仍没能解释盘整区间结束及行情爆发的概率有多大,但给了投资者一个主要预判标准。实际上,爆发的概率很难求得,因为每个盘整期间都会受到四大因子(P、R、PE、PB)的影响,而且四大因子可能存在交叉影响,若如此,将很难得到解释概率。因此,假设四大因子对行情的影响均是独立的情况下,我们得出以下概率函数:

爆发概率p=H(P、R、PE、PB取最大区间值概率)

这个函数解释起来并不难,说白了就是把因子区间所对应的盘整期间最大的概率值,当做行情爆发的概率,在因子独立影响的情况下,该概率函数具有一定的可靠性。

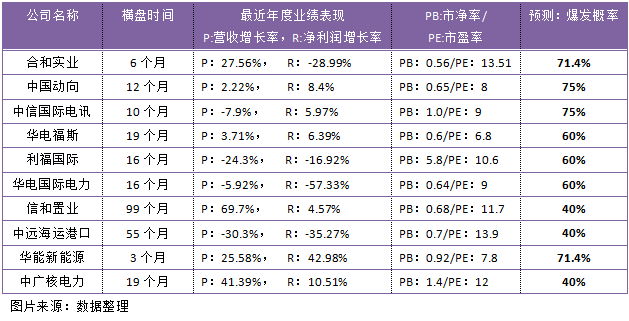

上文通过统计整理,已经计算出因子区间对应盘整区间的概率分布,我们只要对照入号就可以得出爆发概率p值。智通财经APP随机抽样目前仍在盘整的10只个股,对照概率分布图表,这10只个股的爆发概率p值如下表所示:

不过静态的数据总存在一定的缺陷,无法显示动态的情况,比如中广核,P值为41.39%,但却因此拉低了爆发的概率,而其下半年具有业绩预期的情况下,爆发的概率会比函数值要大得多。

30只抽样个股,或许不够多,但在假定条件下已具有代表性,且假定条件具有一定的合理性,因此上文所展示的概率分布具有一定的可靠性,不过仍存在误差。投资者可根据概率分布进行横盘个股的概率检验,但也要看个股基本面情况,业绩预期较强的个股往往会脱离数据提前走出行情。有了概率投资,起到认知风险作用,投资者投得也舒心。

扫码下载智通APP

扫码下载智通APP