上市4日股价上涨2.5倍,靠彩票服务业务的润歌互动(02422)能抗多久?

近期港股回撤,再度进入震荡筑底模式,但一些港股次新股表现优异,再度引发市场对小市值个股的打新热情。以近日上市的润歌互动(02422)为例,该股上市首日收涨达110.94%,上市4日内较发行价最高已涨逾250%。

据智通财经APP了解,作为一家国内的中间广告服务提供商,润歌互动致力于根据客户的企业需求,为其提供全面及量身订制的营销服务。

虽然与国内众多广告服务中间商类似,润歌互动同样是以传统线下渠道为广告商提供营销服务起步,但目前借由额外服务(如透过大型媒体平台运营商提供在线营销服务、虚拟商品采购及交付服务、广告分发服务及广告投放服务),公司已扩大其服务组合,实现业务的多元化。

若仅从其业务概述粗略一看,润歌互动似乎与港股广告营销板块中的其他企业并无二致,在恒指大盘震荡期难以独善其身,但其招股书字里行间提到的“彩票业务”却又透露出这家公司的独特性,也让这家公司后续的估值和股价走势成为市场的一个关注点。

广告赛道,亦有差别

作为中间广告服务提供商,润歌互动主要通过整合广告出版商的媒体资源及对接广告商及广告出版商提升广告服务供应链价值,使广告商能够以更具成本效益的方式进行营销活动。

身处国内庞大的广告市场,润歌互动自然能吃到这不断增长的市场红利。据智通财经APP了解,就企业广告开支而言,中国五大主要渠道的广告总市值已由2016年的4273亿元增加至2020年的币8529亿元,复合年增长率达到18.9%。

而在互联网及移动技术的不断创新、消费者在数字设备上花费的时间增加以及在线广告的数据驱动潜力的驱动下,国内广告行业逐渐将其广告开支由线下渠道转移至在线渠道,以触及更广泛但目标更明确的受众范围,并以具成本效益的方式提供更多定制化的广告信息。

在线上业务的驱动下,在线广告行业的市场规模进一步扩容,于2016年至2020年录得27.7%的复合年增长率,并预计2020年至2025年将以复合年增长率16.7%进一步增长。2025年,国内广告市场规模总值预期将快速增长至1.7万亿元。

虽然中国广告行业规模庞大且正持续扩容,但行业竞争格局属于典型的“蚂蚁市场”。智通财经APP了解到,2021年中国行业内有超过100万家广告行业公司,而润歌互动来自推广及广告服务的收入仅占市场规模的0.0116%。

虽然无法改变主营业务市场占有率较低的市场环境,但润歌互动在细分赛道却有其一定的稀缺性。

据智通财经APP了解,润歌互动的主营业务不只是单纯互联网营销推广,而是和中国将近4000亿销售规模的彩票相关。并且在彩票领域,润歌互动现已经取得了较明显的先发优势。

目前公司正布局中国广大的彩票销售网络,占据高粘性用户流量及入口。2018年和2020年,润歌互动分别收购了云彩通及西安天泰,通过其在彩票行业已建立的网络进军彩票市场,成为彩票安全系统服务商及先驱者,现公司已与全国23个省市及自治区的省级福利彩票发行管理中心建立业务关系,覆盖了逾9.7万个彩票销售点。

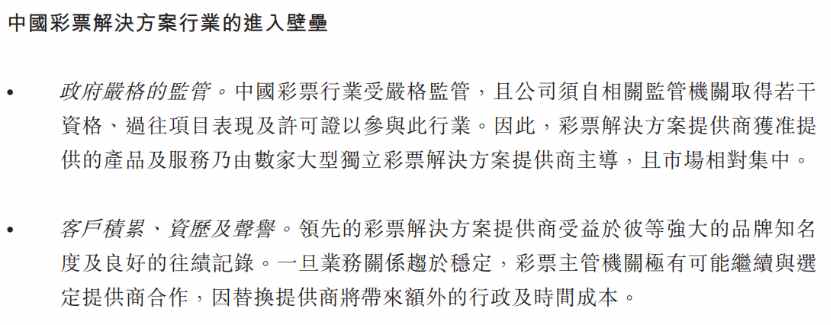

值得一提的是,彩票业务服务存在一定的准入门槛。润歌互动在其招股书中提到,彩票业务存在严格的政府监管,因此行业准入需要过往项目表现和政府许可;另外,与彩票主管机构的供应商合作也存在一定行政和时间成本,因此市场相对集中且市场份额相对稳定。

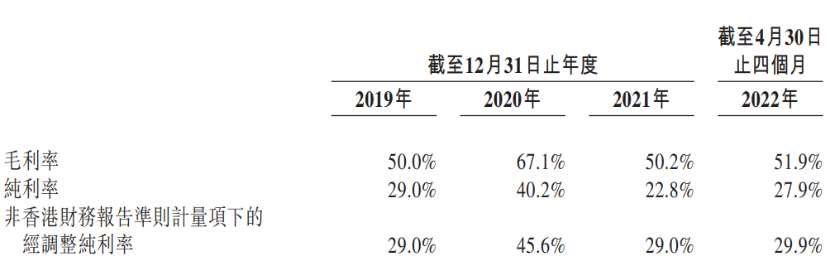

依托彩票业务,润歌互动的业绩在近年有了长足进步。数据显示,润歌互动2019年、2020年和2021年营收分别为8937万元、1.13亿元和2.2亿元。报告期内,公司毛利率稳定在50%及以上,净利率除2020年外,基本稳定在29%左右。

增长稳定亦有隐忧

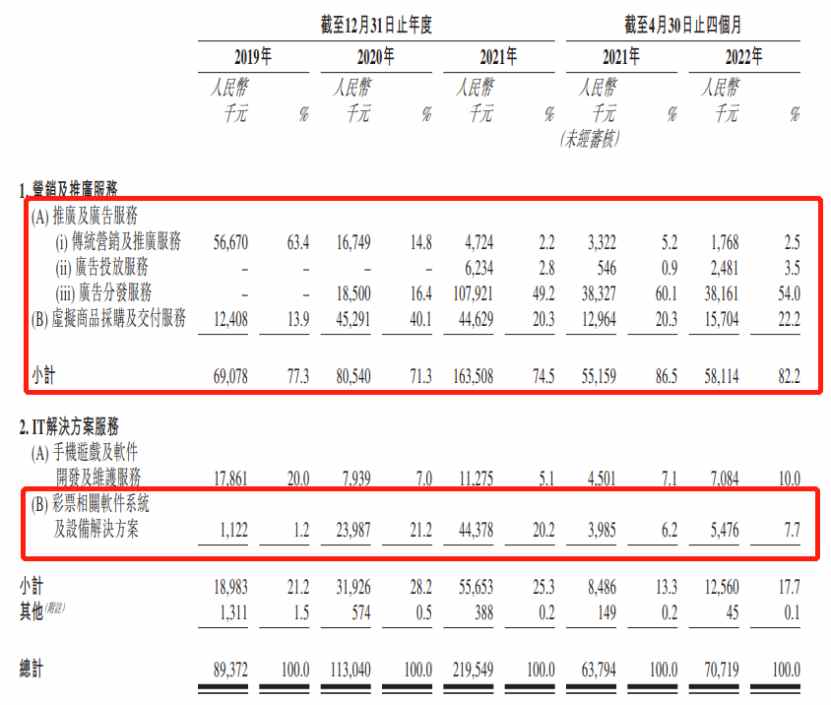

从收入端不难看出,稳定的广告服务业务叠加彩票业务服务的驱动,润歌互动在报告期内实现了稳定的增长。但润歌互动的增长背后也隐藏着不少问题。

相对集中的客户和供应商便是其中之一。数据显示,2019至2021财年,公司的前五大客户分别占总收益约75.5%、60.3%及71.5%,其中最大客户在报告期内的销售额约为3310万元、1790万元及9170万元,分别总收益的37.0%、15.8%及41.8%。

另外,2019至2021财年以及2022年前4个月,润歌互动向前五大供应商产生的销售成本,分别占到了同期采购额的74.2%、65.1%、74.2%及83.3%。

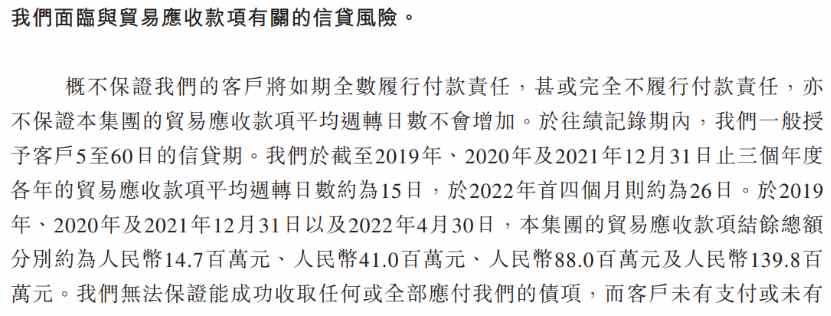

由此带来的连锁反应便是公司出现的收账问题。正如,润歌互动在招股书“风险因素”中提到,无法保证能成功收取任何或全部应付公司的债项,而客户未有支付或未有如期支付应付的款项或会对公司的财务状况及经营现金流量造成不利影响。若公司未能妥善管理信贷风险,公司的坏账开支可能会大幅高于过往水平,并可能对公司的业务、经营业绩及财务状况造成不利影响。

数据显示,报告期内润歌互动的贸易应收款平均周转时间从15日增至26日,应收账款从1407.7万元增长至1.39亿元。并且在2019至2021年,公司的应收账款坏账准备分别为60万元、200万元及580万元。截至及今年4月30日,该金额增长680万元。

对于润歌互动来说,公司存在进一步加快业务多元化步伐的需求还体现在其收入占主要份额的传统营销推广服务和to B虚拟商品及服务细分赛道,正处于增速放缓的阶段。

随着互联网广告市场规模不断扩大,高基数下传统营销行业的整体增速正趋于放缓。根据艾瑞咨询报告,中国to B虚拟商品及服务行业在GMV方面的市场规模在2017-2021年的复合年增长率约为17.4%,而未来5年该数据的预测值约为13.5%,赛道增速正趋于收窄。

不过,在招股书中,润歌互动提到其收购对象包括涉及足彩业务的云彩通以及涉及彩票系统的西安天泰。并且公司的业务间协同效应有望打通彩票硬件系统、软件开发、游戏开发以及营销推广全链路,也就是围绕彩票业务建立营销推广体系。只是目前看来,润歌互动在其所在的各个赛道市占率均偏低,叠加相对集中的客户和供应商风险,公司要想完成最终转型谈不上容易。

扫码下载智通APP

扫码下载智通APP