信达证券:需求边际回暖 看好四季度股债双牛

一、基建投资的堵点在哪

“在推进基础设施建设的过程中,项目资本金难到位等问题是制约项目建设和贷款投放的重要因素”,这是国开行官网上的一句文字。这句话既符合现实情况,也直击基建投资的堵点。

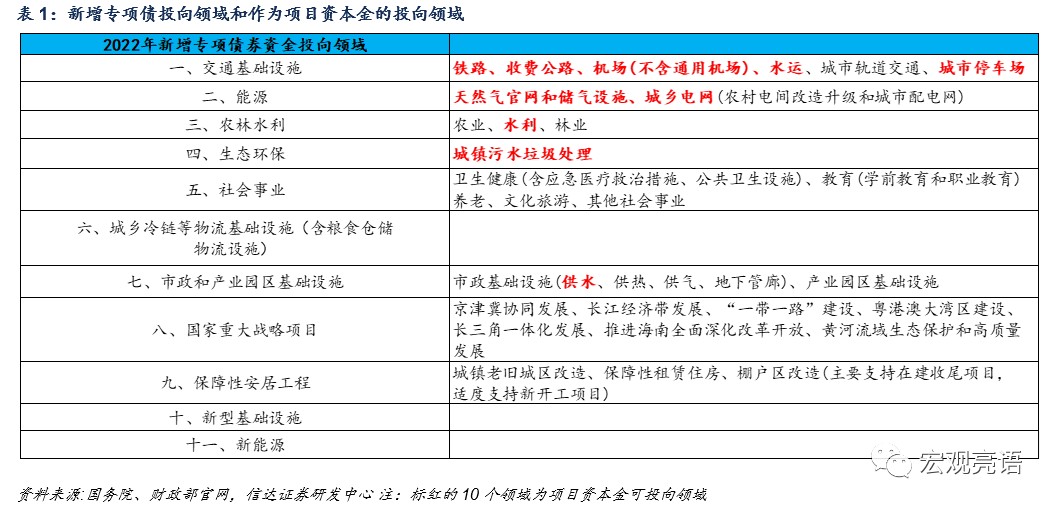

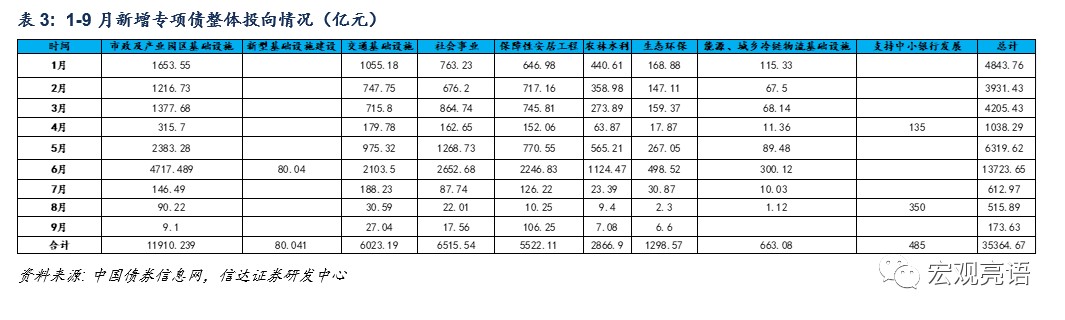

以地方政府投资基建为例,对于有收益性的项目,地方政府专项债券是主要的财政工具。2019年6月中央开始允许专项债券资金用作符合条件的重大项目资本金,去年财政部和发改委明确规定2022年各省项目资本金占专项债券规模的比例上限为25%。财政部也多次强调要发挥专项债券项目资本金“四两拨千斤”的撬动作用。

但实际中资本金占比并不高。1-9月新增专项债券用作项目资本金总量约为2455.24亿元,发行规模约为35364.67亿元(不包括9月底辽宁省67亿元结存限额的发行),占比仅为6.94%。5000多亿结存限额方面,截至10月21号,已发行了约1540.46亿元,用作项目资本金约为101.47亿元,占比约6.6%,资本金的比重没有出现提升。

由此,可以推出:无论是年内新增专项债还是作为增量政策的结存限额,对项目资本金的使用确实存在“难到位”的问题,专项债撬动投资的能力不足。其实这也不是今年才有的问题,去年项目资本金比例也和今年相近,都是个位数的占比。

至于比例不高的原因,我们认为有三点:第一是项目资本金投向领域是被限制的,导致大部分资本金都投向了铁路、收费公路等交通领域;第二是债券资金用于资本金对项目本身的收益提出了更高的要求,而现实中这样的项目可能并不多;第三是债券资金用于项目资本金在财务的实操过程中更加复杂。

21财经报道,近期监管部门明确专项债券可用作项目资本金的范围在原有10个领域的基础上增加新能源项目、煤炭储备设施、国家级产业园区基础设施3项,专项债可作资本金领域由此扩大至13项。投向领域的扩大有利于资本金占比的提高,今年后续的结存限额和明年专项债资本金的占比可能会扩大。我们认为今年真正打通基建投资堵点的是政策性开发性金融工具。

二、这个堵点是如何打通的

国务院官网披露,央行支持三大政策行的6000多亿元的开发性金融工具主要用于补充重大项目资本金,国开行也披露其工具的使用集中在“五大基础设施重点领域,重大科技创新、职业教育等领域,以及其他可由地方政府专项债券投资的项目”,也就是说这样的一个工具填补了今年专项债券项目资本金使用的不足,换句话说,地方政府项目资本金“难安排”的堵点已经被打通。

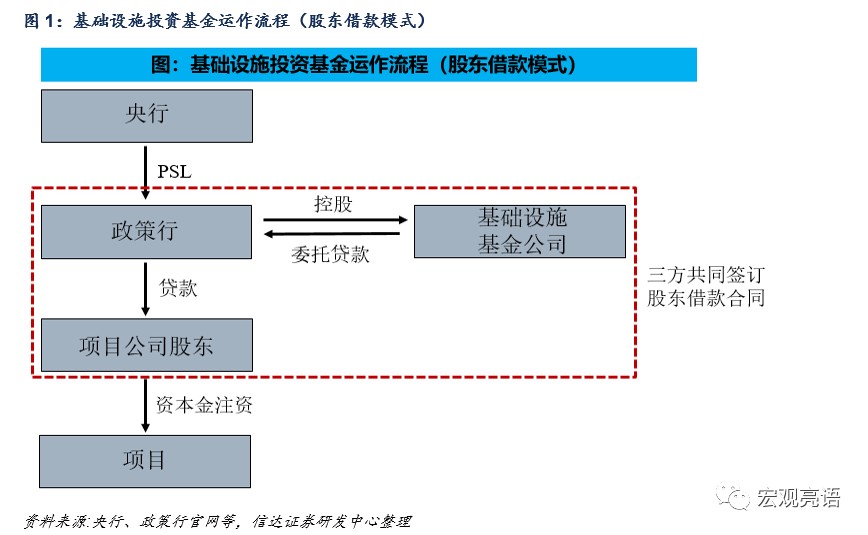

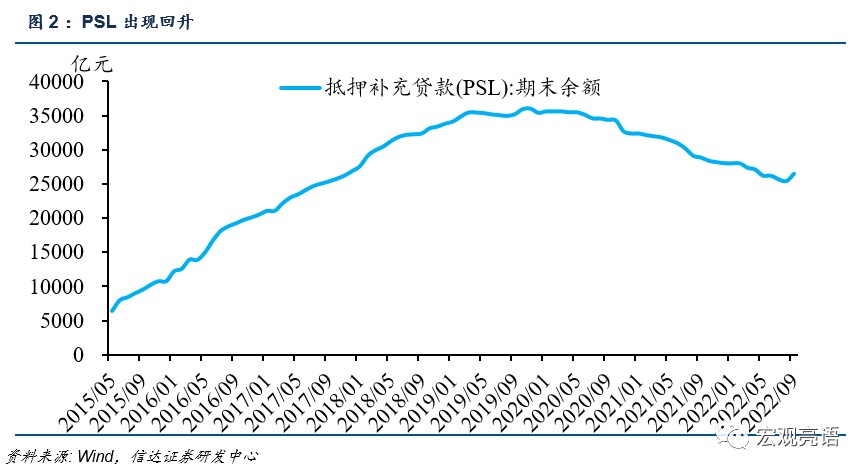

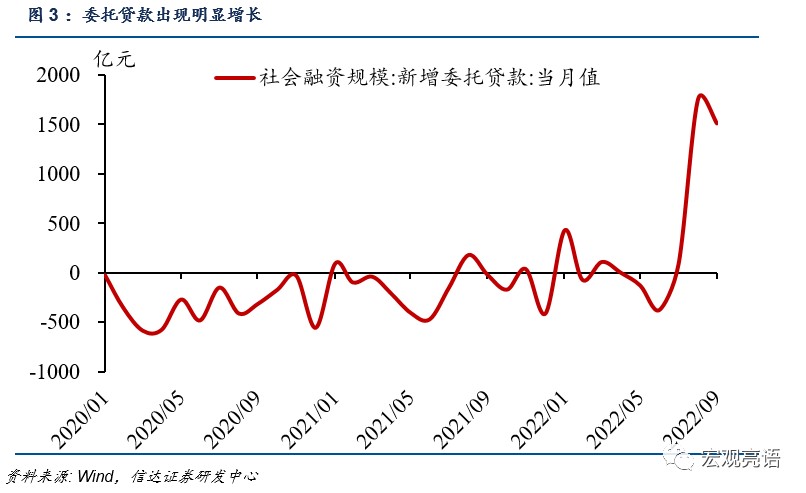

结合央行、三大政策行和21财经报道披露的信息,这一工具的运作模式是这样的:工具中的一部分先由央行以PSL(抵押补充贷款)的形式提供给政策行,政策行接受基础设施基金公司的委托对项目公司发放贷款,项目公司股东再以贷款资金对项目进行增资。很显然这个过程会带来委托贷款的增加,即政策行接受基础设施基金公司的委托贷款。9月PSL期末余额的增加和8、9月委托贷款的大幅增加也印证了这一运行模式。除委托贷款模式外,基础设施基金公司也可以直接入股项目实施主体。

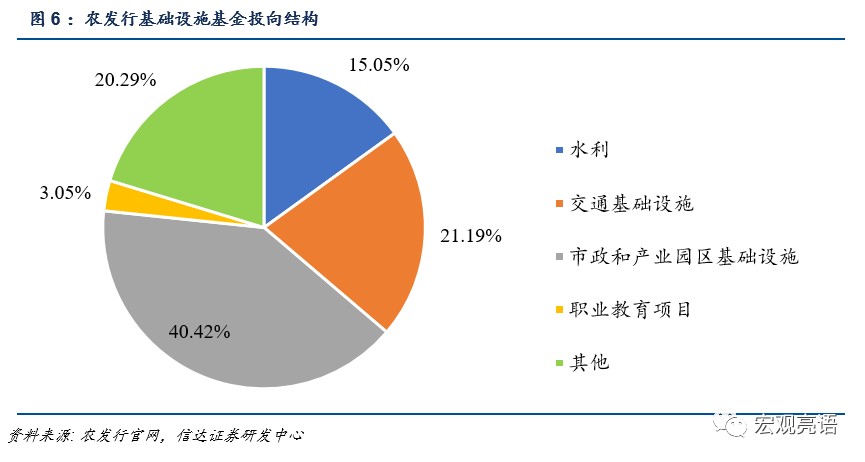

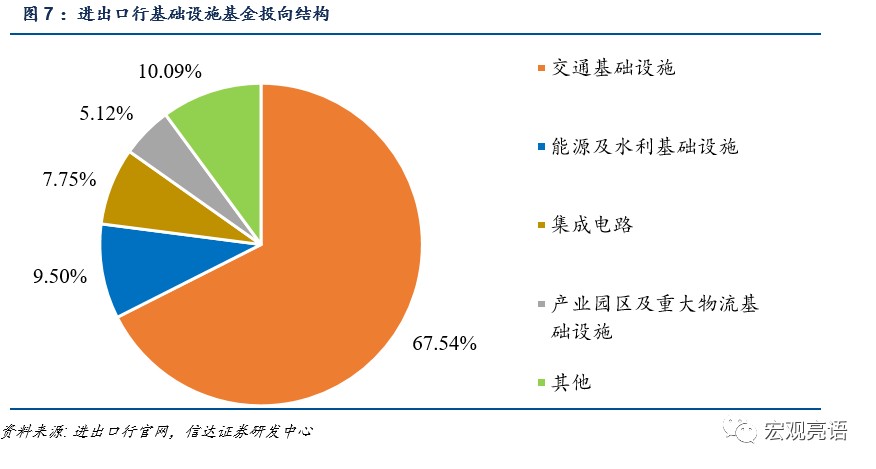

在具体使用中,国开行披露投放的3600亿元支持项目超800个,其中第二期的1500亿元支持项目421个;农发行披露前后两期共完成的2459亿元支持基建项目1677个,涉及项目总投资近3万亿元;进出口行披露完成的684亿元共支持114个重大项目,带动项目总投资近万亿元。投资撬动力在10倍以上。

基金的投放速度也比较快。6000多亿工具中首期的3000亿包括国开行2100亿的基础设施投资基金和农发行的900亿基础设施基金,截至8月26日已全部投放完毕。第二批里国开行的1500亿元额度、农发行的1559亿元额度(包括增资的559亿元)、进出口行的684亿元额度(包括增加的184亿元),已于10月12日全部完成投放。总计6700多亿元的基金投放速度是比较快的。同时三大行都表示后续要推进项目建设尽快形成实物工作量。

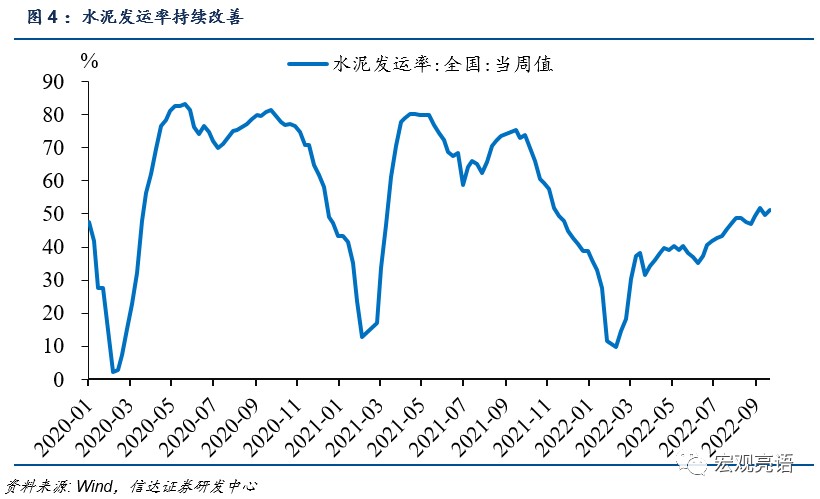

在基建基金的支持下,基建高频数据也在持续改善中。

聚焦基础设施基金使用的细分领域,根据国开行官网引用新华社的报道,基础设施基金重点投向的是“交通、能源、水利等网络型基础设施建设,信息、科技、物流等产业升级基础设施建设,城市基础设施建设,农业农村基础设施建设,国家安全基础设施建设,重大科技创新、职业教育等领域”。

农发行投资部表示:2459亿元投向水利金额370亿元,交通基础设施项目金额521亿元,市政和产业园区基础设施项目金额994亿元,职业教育项目金额75亿元。

进出口行官网显示:684亿元向港口、机场、铁路、公路等交通基础设施领域投放基金462亿元;向能源基础设施领域投放基金65亿元;向产业园区及重大物流基础设施领域投放基金35亿元。

三、专项债券的投向和基础设施基金有哪些不同

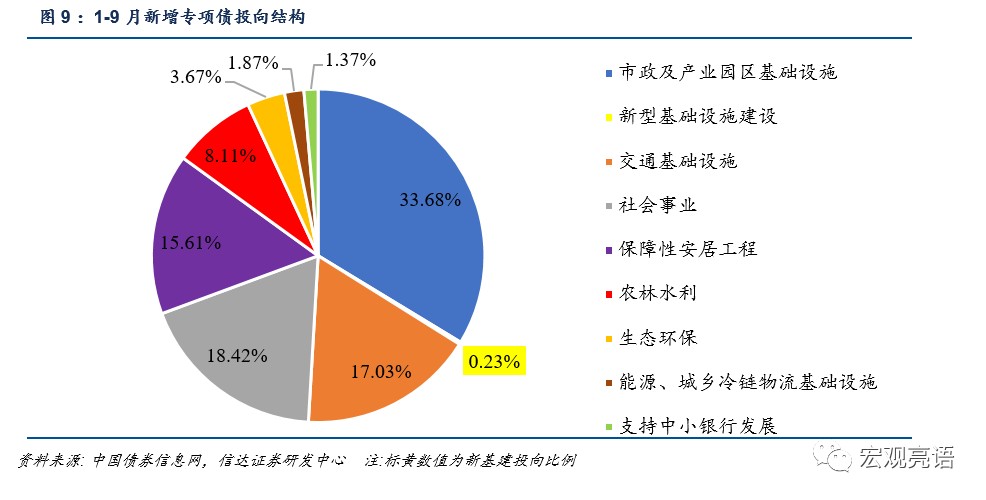

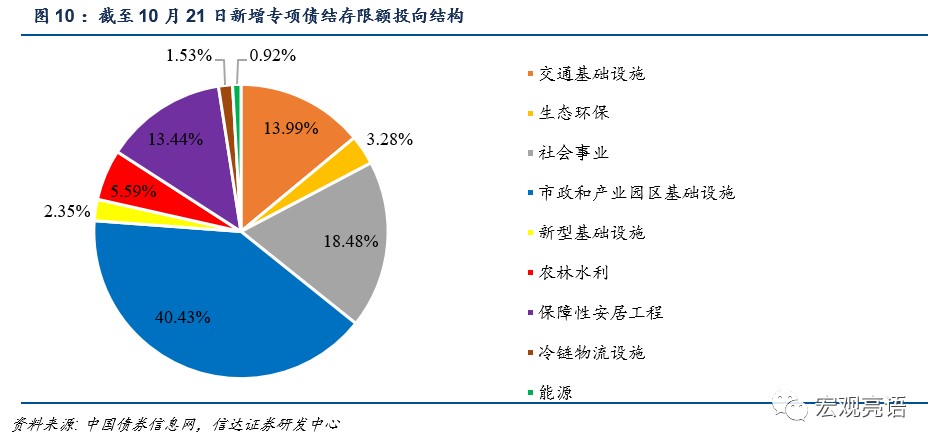

由于专项债券的发行者是地方政府,准确的是省级政府,所投的项目一般都是省内项目,基建中占比最大的是市政及产业园区基础设施,项目资本金中占比最大的是省内城际铁路。今年1-9月新增专项债用作项目资本金和整体投向情况如下:

结存限额项目资本金和整体使用情况和年内新增专项债相比,投向结构是非常相近的。

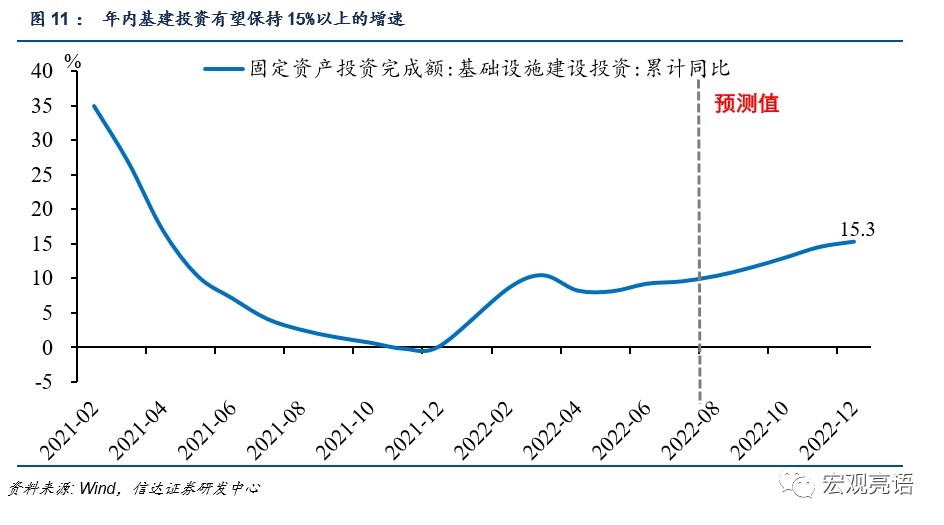

综上,基于基建投资堵点已经被打通的逻辑,我们认为年内基建投资有望达到15%以上,也就是在1-8月基建投资累计同比增长10.37%的基础上大概率还能继续扩张。主要的发力点还是在传统的交通、水利、市政等领域。新基建虽然目前来看并不是投资的重点,但可能是重要的增长点。

四、需求边际回暖下的股债双牛逻辑

除基础设施基金、专项债结存限额以外,新的政策工具还包括政策行的新增8000亿元信贷额度和2000亿元以上的设备更新改造专项再贷款。这些工具都有支撑信贷的作用,尤其是企业的信贷。那么在居民端,我们认为消费的复苏也有积极信号。

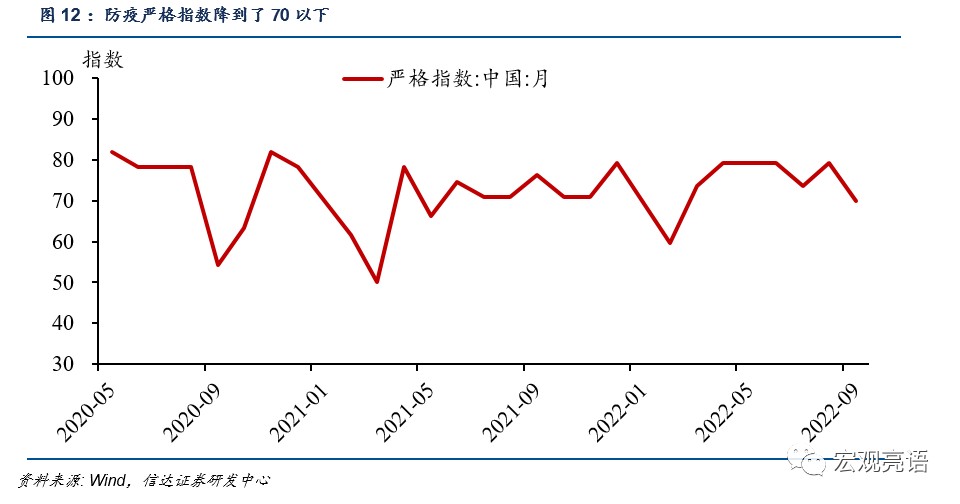

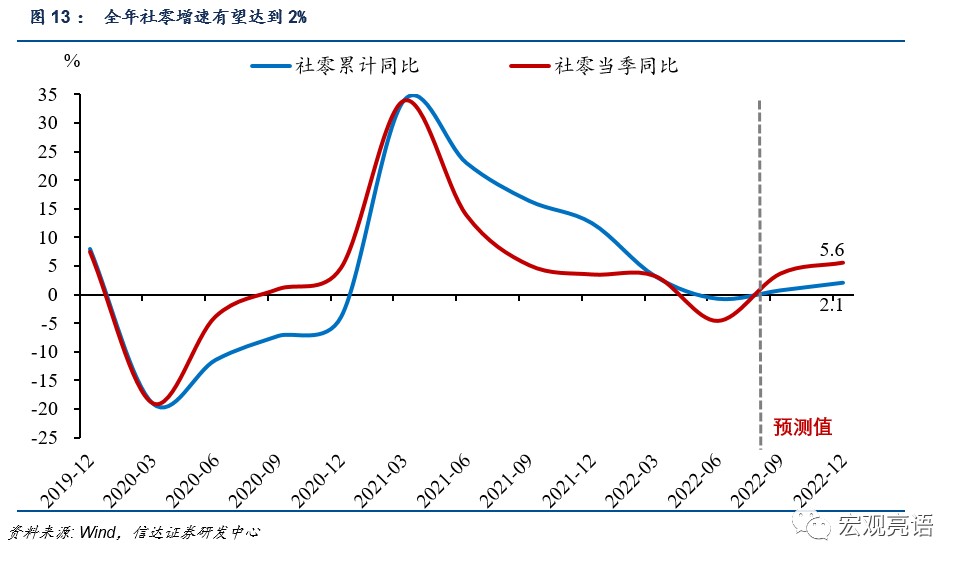

Wind显示, 9月10号以后,我国防疫的严格指数降到了70以下,上一次的70以下还是在今年的3月份。如果四季度不发生大规模疫情,消费复苏的节奏大概率就不会被打断,社零在7月2.7%、8月5.4%增速的基础上,9月即使出现一些回调,三季度也有望实现3.7%左右的同比增速,四季度社零由于去年同期的基数不高,加上今年的一系列贷款,债券等增量工具和促消费政策的落地生效,当季有望实现5.6%左右的增速。全年社零增速有望达到2%。消费的分析逻辑可参考《看懂消费的三个重要视角 ——信达宏观方法论之八》。

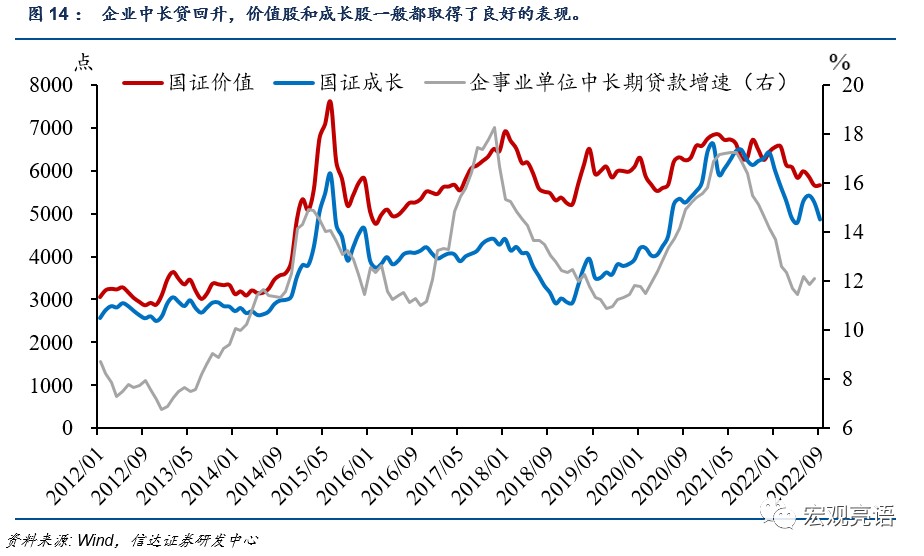

同时国开行官网披露,商业银行会对政策性开发性金融工具所支持项目进行配套融资,也就是为项目公司提供配套贷款,这也有利于推升企业的信贷。历史经验表明,企业中长贷增速回升利好股市,价值股和成长股都有不错表现,价值股的持续性可能更好。此外,我国经济正处于复苏初期,国内的通胀形势较为温和,流动性有望继续保持宽松,对债市也构成利好。

风险因素:气温下降疫情出现严重爆发、美国通胀继续超预期等。

本文编选自微信公众号“宏观亮语”,智通财经编辑:陈宇锋。

扫码下载智通APP

扫码下载智通APP