国泰君安国际:抬升的美国通胀中枢

劳动力市场的效率在疫情后出现下降

国泰君安国际首席经济学家周浩:

美国通胀上行速度不断超出市场预期,让我们更有必要去关注中长期通胀的走势。劳动力市场往往是研究中长期通胀的窗口,然而,从很多指标来看,劳动力市场的紧绷以及劳动力成本的上升,似乎意味着劳动力市场出现了结构性的变化。即使这样的结构性变化可能是暂时的,我们也需要耐心等待很多指标的“均值回归”。

另一个值得关注的因素,是通胀从表观数据向核心消费的迅速传导,这意味着劳动力成本的上升,已经开始影响到服务价格,这也意味着通胀的治理将变得长期且艰难。

去全球化则让通胀更像一只断了线的风筝,全球产业链的重置不仅意味着对旧秩序的重置,也意味着“效率”已经不再是唯一的考量。通胀在很大程度上也反映出这一历史进程变化带来的巨大重置和摩擦成本。

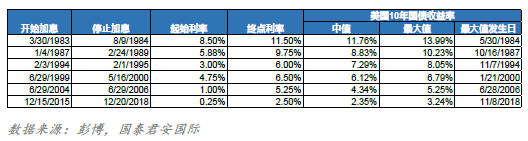

梳理历史可以发现,在过去的6次加息周期中,美国10年国债的利率峰值有5次超过了加息的终点利率,其中最大幅度超过200个基点。如果历史可以作为参考,由于目前市场预期美联储加息的终点利率大概率要超过4.5%,我们可以大致判断本轮美国10年国债的高点尚未到来。

中长期通胀中枢的抬升,意味着美联储可能需要在某个时点上调整甚至放弃货币政策的中期通胀目标。一旦需要调整中期通胀控制目标,则意味着建立在预期理论之上的整个现代货币政策框架都将面临崩塌,金融市场的血雨腥风也将不可避免。

01美国通胀不断走高

当前任主席伯南克获得了诺贝尔经济学奖而功成名就时,美联储现任主席鲍威尔正在自己的第二个任期上殚精竭虑。在预期理论之后,宏观经济学的理论研究并没有太多创新,但经济和市场环境却不断出现新的变化,眼下美联储需要通过一切努力来稳定市场对于通胀的预期。

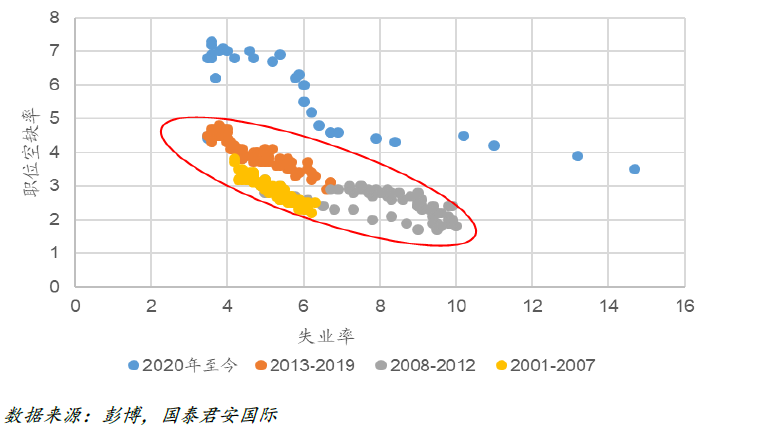

从去年7月至今,美国通胀数据多次超出市场预期,市场最关注的三个通胀指标——CPI、核心CPI以及核心PCE价格指数,高于市场预期的比例均超过50%,而核心PCE价格指数高于预期的比例为7成,市场预期的混乱可见一斑。

图 1:美国通胀主要指数频超预期(2021年7月至今,所占百分比)

不断超预期且坚定上行的通胀,成为了困扰市场和美联储的最关键变量。股票市场的连续下挫,也表明投资者充满着对于未来的忧虑。而在所有的忧虑中,通胀中枢的中期上升绝对会让很多投资者夜不能寐。

02劳动力市场的新变化

判断通胀的中长期走势,首先需要关注的是劳动力市场。宏观经济的分析往往是基于逻辑和规律推演得出,按照一般的理解,在货币条件收紧后,劳动力市场会出现降温,从而减轻通胀压力。但这一规律在美国并不适用,美国就业市场的强劲表现,意味着根据历史规律作出的推演并不缜密,这让我们不得不担忧美国劳动力市场中可能出现的新的“结构性因素”。

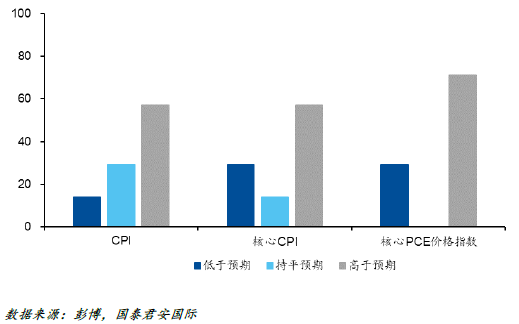

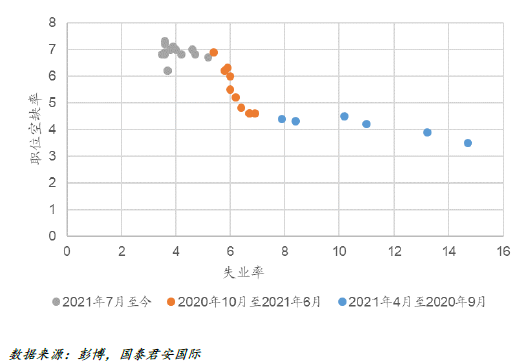

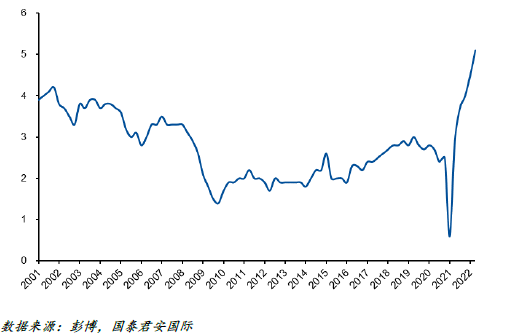

从下面这张图中,我们可以看出美国的失业率与职位空缺率在不同时期的相关性。一个较为显著的现象是,在新冠疫情之前,失业率与职位空缺率之间存在着负相关的关系。具体而言,当经济好转时,职位空缺率上升,失业率随之下降;经济衰退时,职位空缺率下降,失业率也因此上升。与此同时,简单的计量模型也显示,在疫情前,失业率与职位空缺率之间存在着线性回归,在统计上也是显著的。

图 2:劳动力市场的效率在疫情后出现下降

然而,这样的相关性在疫情爆发后似乎出现了新的变化,曲线的整体外移成为了一个新的特征。这意味着劳动力市场的效率开始出现下降,即企业需要更长的时间才能找到合适的雇员。为了便于分析,我们将疫情后的美国就业市场划分为以下三个阶段:

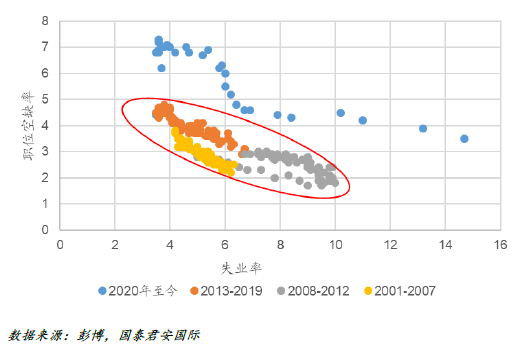

图 3:疫情后就业市场可以分为三个阶段

第一阶段从2020年4月至9月,在这一过程中,失业率明显下降,但职位空缺率并没有显著上升,这对应着经济在重新开放过程中,就业市场开始快速恢复。按照这样的速率,我们将很快看到曾经熟悉的就业市场。

但在第二个阶段(2020年10月至2021年6月),就业市场开始让人感觉陌生。在这一阶段,失业率仍然在快速下滑,但职位空缺率在明显提高——这意味着市场的招聘效率出现下降。这一方面这可能与劳动参与率下降有关——疫情之后,美国出现了较为明显的主动离职潮;另一方面这可能反映出疫情后的用人要求出现了新的变化,比如说雇主希望员工具有更熟练的IT技能,而用人要求的变化则意味着找到合适雇员需要更长的时间。

无论如何,我们都会发现,美国的就业市场十分火热,与之对应的是雇佣成本的提高。美国的劳动力报酬指数也创下了有记录以来的最高点。

图 4:美国劳动力报酬指数(同比)

而在第三阶段(2021年年中至今),失业率进一步下降,并在9月降至历史最低值,要知道美联储已经在过去的三个季度中加息300个基点,股债出现双杀,但就业市场丝毫不为所动。对于美联储来说,唯一的“好消息”可能是职位空缺率出现略微下降——但仍然显著高于历史均值水平。

03重新定义“均衡”

通胀与失业率之间有一条经典的“菲利普斯曲线”,研究也表明失业率需要保持在一个水平上来达到所谓的“均衡”,这被称为自然失业率,或者非加速通货膨胀失业率(non-accelerating inflation rate of unemployment,简写为NAIRU),即在理论上不会发生恶性通货膨胀的最低失业率,一旦失业率降到其以下物价就会开始快速上涨。按照此前的很多研究,美国的自然失业率大约为4.5%的水平。但由于目前的职位空缺率较高,有学者据此认为,较高的职位空缺率意味着就业市场出现了匹配失衡,表明美国的自然失业率已经出现了上升。由于目前3.5%的失业率已经是历史最低值,从任何一个角度考虑,这样的状况都是反常的,同时也会推升通胀水平。

当然,美国就业市场是否出现了根本性的长期结构性变化,仍然需要时间和数据的印证。但这样的结构性变化即使是暂时的,也意味着就业市场的紧张状况很难在短期内出现松动。因为失业率的上升需要以职位空缺率下降作为前提条件,换言之,如果希望劳动力市场出现“软着陆”——即失业率温和上升,但通胀明显下降——也需要职位空缺率首先下降至历史均值附近,按照一般速度测算,这大约需要几个季度甚至一年左右的时间。

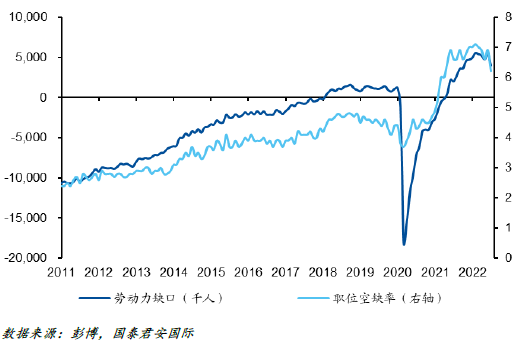

如果换用一个指标,即用职位空缺数减去劳动力的供给(即失业人口),我们就会得到一个大致的劳动力缺口的水平,到目前为止,美国劳动力市场的缺口大约为400万人,也在历史峰值附近。

无论如何,劳动力市场的表现既不支持通胀将很快回落,更不支持美联储可能会在可预见的未来减息。

图 5:美国劳动力缺口仍然较大

04通胀的迅速传导

关于通胀长期化的第二个担忧,来自于通胀本身。在过去的一段时间中,通胀已经从表观CPI向核心CPI和核心PCE价格指数进行传导,这一传导过程显得很迅速,甚至表现出了令人惊讶的效率。举例而言,即使油价已经从高位回落,核心PCE价格指数中的公共交通开支却仍在上升,这意味着很多价格的调整是滞后的,也意味着工资的上升开始影响到了服务的价格。

另两项在核心PCE价格指数中保持着强势增长的是房租相关开支以及水电开支。与核心CPI不同的是,作为美联储的政策目标,核心PCE价格指数考虑的是家庭的“真实开销”,而CPI考虑的是“从口袋里花出去的钱”。举例来说,很多美国人的医疗开支是通过商业保险来支付的,那么这笔开支就会进入核心PCE,而非核心CPI。伴随着医务人员的工资上升,保险公司需要支付的医疗费用也会上升;伴随着维护水电等公共事务的工人的工资上升,即使用于发电的天然气价格可能出现下降,但美国人需要支付的水电费也仍然会逐步上升。

当雇主决定给新雇员增加工资时,往往是因为经过漫长等待后实在找不到 合适的雇员,这就体现为职位空缺率的上升。而当新雇员接受了较高的工资入职后,老的员工可能因为相对较低的收入而表示不满,继而更可能被另一份高薪的工作吸引。在这个过程中,通胀和工资的螺旋上升就成为了美联储面临的另一个挑战。

05去全球化的代价

关于通胀长期化的第三个担忧来自于去全球化。过去几十年来的“全球化”被普遍认为是全球通胀治理重要的压舱石之一,以中国为代表的发展中国家通过不断扩大生产,融入并助推全球贸易。但这样的进程在近年出现逆转。美国咄咄逼人的惩罚性关税不仅带来了通胀效应,也让很多贸易商和制造商开始重新考虑产业链的布局。全球产业链的重置不仅意味着对旧秩序的重置,也意味着“效率”已经不再是唯一的、甚至不是最重要的考量。通胀在很大程度上也反映出这一历史进程变化带来的巨大重置和摩擦成本。

在这个基础上,我们对很多事件会产生新的看法。比如说大国之间的博弈变得更加复杂。一个典型的案例是,中美贸易战时期留下的关税,尽管这对于美国解决通胀问题而言是所谓的“低垂的果实”(low hanging fruits), 但美国似乎并没有相关的意愿。与此同时,OPEC 这个传统的美国盟友在增产问题上也显得缺乏默契度,美国总统拜登多次访问中东并希望产油国增加供给,OPEC 不仅迟迟未有实质性的动作,近期竟直接以减产来直接打脸拜登。

当经济政策不再以“效率”作为最为重要的考量因素,通胀就成为了所有人的成本。此外,大规模的财政补贴带来的严重债务问题,以及地缘政治风险的加剧带来的供应链和能源危机,也意味着长期通胀压力有增无减。

06一些市场和中期问题

而这一切,都是眼下美联储面临的令人头疼的难题。更加棘手的是,通胀问题变得长期化,应对手段却似乎只剩下了不断的加息——即使所有人都知道,单凭货币政策并不足以应对来自通胀的挑战。

当然,即使是中期通胀中枢抬升,其也会有一个本轮通胀周期的短期顶部, 市场目前大致的判断是认为明年初基本可以看到清晰的本轮通胀周期的顶部区间形成,与之对应的是本轮加息会在明年初逐步进入尾声。

我们基本认同这样的判断。以此作为基准,我们也可以从历史中得到一些关于市场的启发。梳理历史可以发现,在过去的6 次加息周期中,美国10 年国债的利率峰值有5 次超过了加息的终点利率,其中最大幅度超过200 个基点。如果历史可以作为参考,由于目前市场预期美联储加息的终点利率大概率要超过4.5%,我们可以大致判断本轮美国10 年国债的高点尚未到来。

表 1:历次加息周期中的美国10 年国债表现

与此同时,中长期通胀中枢的抬升,则可能带来另一个对于货币政策的挑战。对于美联储而言,其一直誓言要完成其2%的中期通胀控制目标,然而,这一目标是否可以实现,却存在巨大的不确定性。一旦中长期通胀中枢抬升,则意味着美联储可能需要在某个时点上调整甚至放弃货币政策的中期通胀目标。

一旦需要调整中期通胀控制目标,则意味着建立在预期理论之上的整个现代货币政策框架都将面临崩塌,金融市场的血雨腥风也将不可避免。巧合的是,正是因为“对银行和金融危机的研究”,前任主席伯南克摘得了2022 年诺贝尔经济学奖。

本文选自微信公众号:“周浩宏观研究”。智通财经编辑:张计伟。

扫码下载智通APP

扫码下载智通APP