业绩高增股价破位,洛阳钼业(03993)逻辑已受损?

美联储加息落地后,有色金属股票似乎正在为市场所“抛弃”。

9月21日,美联储FOMC会议在8月核心CPI超预期后决定继续加息75bp,联邦目标基金利率达到3.00%-3.25%。这是美联储今年来第五次加息,亦是连续第三次加息75个基点。今年以来,美联储已累计加息300bp,为1981年以来最大加息幅度。

值得一提的是,本次议息会议超预期之处主要在于美联储大幅上调了对于加息终点的预测。FOMC 9月点阵图显示,美联储预计在2022年至少还会加息75个基点,本轮加息终点或在4.6%附近。

美联储“鹰声”四起,欧央行则亦步亦趋。9月26日,欧洲央行行长克里斯蒂娜·拉加德表态,欧元区通胀水平仍处高位,欧央行将继续加息以应对通胀水平持续攀升。此外,拉加德亦坦言受多方因素影响,欧元区经济前景愈发黯淡。

全球各主要央行鹰派超预期,金融市场亦为之巨震。板块来看,有色金属更是遭受恐慌性抛压。9月26日,有色金属板块持续走低,其中人气股紫金矿业A股盘中放量跌停,股价创2020年以来新低;H股亦是破位下跌。

板块情绪逼近“冰点”,个股自然难以独善其身。智通财经APP注意到,除紫金矿业这样的明星股外,其余标的亦是空头处于明显上风。以洛阳钼业(03993)为例,月K线来看,该公司H股自去年9月开始进入下跌通道,至今仍在震荡中寻底,期间股价接近“腰斩”。

耐人寻味的是,就业绩来看,2022H1洛阳钼业仍延续升势,当期营收、归母净利润均创下历史同期最好表现。但即便如此,公司的资本市场表现依然是一言难尽。

在美联储鹰派加息的宏观背景下,业绩、股价背离,现下的洛阳钼业对于投资者而言究竟是左侧机会还是价值陷阱?

基本面升势难阻杀估值

洛阳钼业是全球铜钴龙头企业,上半年得益于主要产品量价齐升,公司的核心财务数据创下历史最佳半年度业绩。

数据来看,H1洛阳钼业实现收入917.67亿元(人民币,单位下同),同比微增8.2%;归母净利润41.48亿元,同比劲增72.21%。分季度来看,公司Q2营收为472.42亿元,同比提升5.22%,环比增长6.1%;归母净利润23.56亿元,同比增加68.14%,环比提高31.5%。

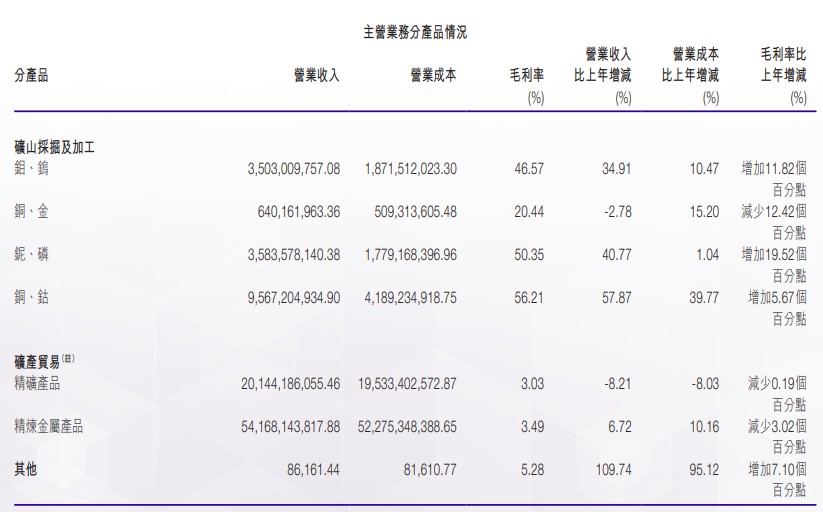

拆分收入结构,洛阳钼业的收入由矿产贸易和矿山采掘及加工两大板块构成。其中,矿产贸易是公司基本盘,上半年该板块实现收入743.1亿元,占总收入比重达到81%。其中,精矿产品、精炼金属产品收入分别为201.44亿元、541.68亿元,同比分别增加了-8.21%、6.72%。

同期,洛阳钼业的矿山采掘及加工板块表现强势,其中又尤以铜钴、铌磷和钼钨等产品表现突出。中报显示,期内公司铜钴、铌磷、钼钨分别实现收入95.67亿元、35.84亿元、35.03亿元,同比增加57.87%、40.77%、34.91%。

诚如上文所述,H1期间洛阳钼业收入的增长主要得益于核心产品量价齐升。报告期内,得益于公司扩改建项目产能释放及生产工艺优化,洛阳钼业的铜钴矿、巴西磷原矿处理量同比大幅提升。其中,TFM铜产量达到12.5万吨,同比增幅27.8%;TFM钴产量10465吨,同比增长49.3%;磷肥产量56.5万吨,同比增长8.5%;铌产量4627吨,同比增幅17.2%。

价格方面,受大众商品周期上行影响,公司业务主要涉及产品上半年价格均大幅上涨。分项来看,铜、钴价格分别同比增加7.4%、74.7%,钼精矿、钼铁、黑钨精矿、APT价格分别提涨48.6%、46.4%、21.5%、23.9%,铌铁、磷酸一铵分别同比上升14.4%、75.7%,金属贸易板块涉及产品铅、锌、铝、镍等价格分别提升37.3%、35.3%、37.3%、19.8%。其中,磷和钴价格涨幅最高,推动铜钴板块和铌磷板块盈利增长。

尽管H1业绩靓丽,但显然市场对此并不“买账”。如文首所述,自去年Q3开始,洛阳钼业H股便拐头向下,至今累计跌幅逼近五成。

投资者对股票“弃之如敝履”,究竟是在交易何种逻辑?

有色金属投资逻辑受损

智通财经APP认为,对于周期股而言,在股价的阶段性高点大讲阿尔法逻辑常常伴随着较高的风险。

回顾洛阳钼业往绩表现,公司的业绩增长主要得益于核心产品量价齐升,同时刚果(金)项目加速推进以及参股的华越项目投产亦为其成长前景注入更多想象力。

但时至2022H2,美联储、欧洲央行加息节奏及力度并未见实质性放缓,而伴生的全球经济衰退风险正在快速增大,在此背景下洛阳钼业旗下涉及产品的下游需求或存在收缩风险,相关产品价格的强势亦恐难以为继。

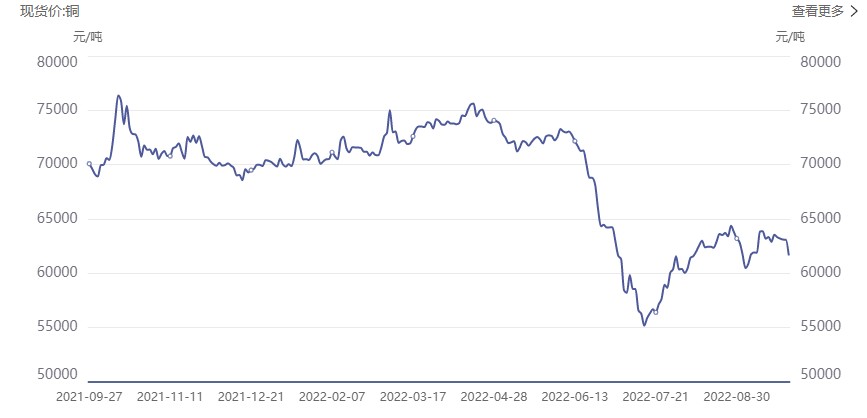

以铜为例,下半年来宏观层面持续偏空,限制了铜价反弹幅度。而海外尤其是欧洲地区铜库存连续增加,需求偏弱开始显性化,或对铜价构成较大压力并促其重心进一步下移。

钴作为新能源产业链重要的金属资源,过去几年来其价格经历了波澜壮阔的上升行情。但后市来看,钴价抑或不宜太乐观。供给侧,未来钴供给增量将于2023、2024年集中释放,伴随嘉能可大型钴矿复产、新增铜钴矿项目投产、印尼镍钴矿湿法冶炼项目的投产及手采矿规模的下降,机构预测2023年钴供给有望达到22.11万吨;需求侧,2023年全球钴需求约为20.36万吨。

综合供需来看,未来1、2年内钴料将进入供大于需的状态,这将对钴价形成较大压力。

综上,基本面上,美联储官员与欧洲央行行长均发表鹰派言论,已表明欧美持续的加息将是大概率事件。在此背景下,明年全球经济衰退预期无疑将进一步走升,这对铜、钴等有色金属的下游需求将形成压制,进而损害相关品种的价格上行逻辑。

此外,结合近期全球资本市场表现,亦印证了各主要央行的强硬表态已“吓坏”了股市,而有色金属板块更可算作是重灾区。接下来,不排除加息预期将反复干扰相关标的的股价走势。

而具体到洛阳钼业,尽管未来洛阳钼业的铜钴产能仍有继续放量的空间,但在经济前景堪忧的当下,诸如铜、钴等金属的价格走势愈发晦暗难明,因此对于投资者而言,持币观望或仍不失为现阶段的优先选项。

扫码下载智通APP

扫码下载智通APP