又一轮“铀矿牛”将崛起 巨头Cameco(CCJ.US)有望受益

1、能源危机当前 核能优势尽显

俄乌冲突爆发以来,原油、天然气和煤炭这些化石燃料的价格均一度飙升至创纪录高位并经常出现大幅波动,令能源行业持续受到剧烈冲击,更不要忘记化石燃料产生的高碳排放量。而风能、水能和太阳能这些清洁能源虽然碳排放量低,但都依赖于多变的气候条件,无法成为足够稳定的能源来源。

各国政策制定者和公用事业公司既希望能控制能源成本,同时不影响绿色转型目标,更寻求减少对海外能源供应商的依赖以保证能源安全。在此情形下,核能无疑是最优选择之一。

据美国能源信息署(EIA)的数据,核能可在93.5%的时间内满负荷运行,是迄今为止最可靠的能源。更重要的是,与风能、太阳能类似,核裂变反应堆在运行期间不会产生温室气体,其碳排放量甚至还低于其他清洁能源。

此外,核能发电成本相对一些可再生能源来说更低廉。美国能源信息署一份报告显示,光伏发电的均衡发电成本要超过120美元/MWh,相比之下,核能发电的均衡发电成本约为光伏发电的58%,且随着核电站运营时间不断累积,核能均衡发电成本还将逐渐降低,以至于长期运营的成本可能再下降50%。

2、多国重新转向核能

因此,面对能源危机恶化的艰难时刻,许多国家选择重新拥抱核能。

早在今年2月,法国总统马克龙就呼吁重振法国核电产业,以帮助该国减少对进口能源的依赖并兑现应对气候变化的承诺。马克龙还在6月前的总统选举前表示,将寻求从2028年开始新建至多14座核电机组,并称只要安全条件允许,法国将不再关闭现有核反应堆。随着马克龙成功连任,法国核电政策的大方向也明确下来。

英国政府在4月宣布,将成立一个名为“大英核能”的新部门。英国目前的规划是在2030年之前每年批准一座新的反应堆,总共将建成8座,这些核反应堆将于2050年前提供英国25%电力。

德国作为欧洲三巨头中的“弃核先锋”,其总理朔尔茨在8月初公开表示,基于能源安全考虑,正在研究该国核电站的运营年限。就在近日,德国政府宣布,将剩余三座核电站中的其中两座纳为紧急备用电厂,可以延长到明年4月中旬之前继续运营。但值得一提的是,德国政府仍强调,不会改变关闭该国所有核电站的长期目标。

重启核电也已成为欧洲国家的主流观点。近期,波兰宣布了建造六座新的核电机组的计划;比利时宣布将2025年废除核能的计划延后10年;荷兰也提出,核能可有效补充地热能、风能和太阳能,并计划新建两座核电站以减少对天然气进口的依赖。

亚洲多个国家也纷纷瞄准核能。日本首相岸田文雄在8月24日表示,将加速推进下一代核电站开发、以及开展延长核电站运行期限的相关讨论工作。韩国尹锡悦取消退核计划,并致力于将韩国打造为核设备和核技术的主要出口国,进而推动碳中和发展。印度最大的电力生产商正寻求开发两个大型核电项目,印度总理莫迪的目标是在未来十年将核电站数量增加两倍以上。东南亚地区的菲律宾、印尼、新加坡也都表示将发展核能。

而在国内,工信部、财政部等五部门在8月29日印发的《加快电力装备绿色低碳创新发展行动计划》中也明确指出,在确保安全的前提下,加快三代核电优化升级,推动小型堆供热商业应用、小型堆核能综合利用及海上浮动堆应用。

国际原子能机构总干事拉斐尔·格罗西8月初在联合国小组会议上表示:“全球围绕核电的情绪变化相当快,几年前还处于不受欢迎的状态,现已在绿色能源中再次占据一席之地。”各种趋势都表明,世界范围内,核电复苏的脚步越来越快。

3、又一轮“铀矿牛”即将到来

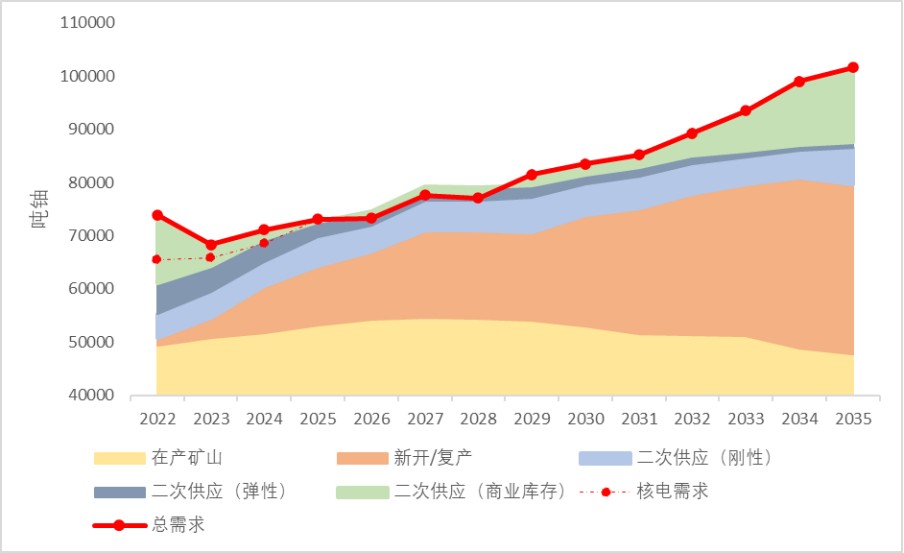

各国争相发展核能意味着,对作为核反应堆燃料的铀的需求将在未来一段时间持续攀升。世界核能协会此前曾预计,铀需求将从2021年的6.23万吨增长至2030年的7.92万吨,并在2040年进一步攀升至11.23万吨。

铀的供应链与天然气、钴等供应链一样容易受到地缘政治因素的影响。俄乌冲突引发了美欧对俄罗斯的广泛制裁。虽然目前的制裁未涉及核能领域,但美欧必将逐步降低对俄铀的依赖以避免能源安全方面的麻烦。如果美欧等国家希望在21世纪30、40年代将核能作为可靠的零碳能源来源,它们现在就需要开始锁定铀矿资源。

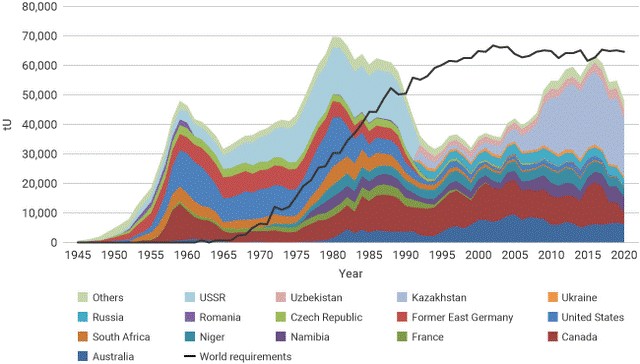

在供应方面,世界核协会的数据显示,2021年全球铀矿矿山产量小幅增加,2021年全球铀矿矿山产量同比增长1.26%至48332吨,但仍然低于2014-2019年平均水平。

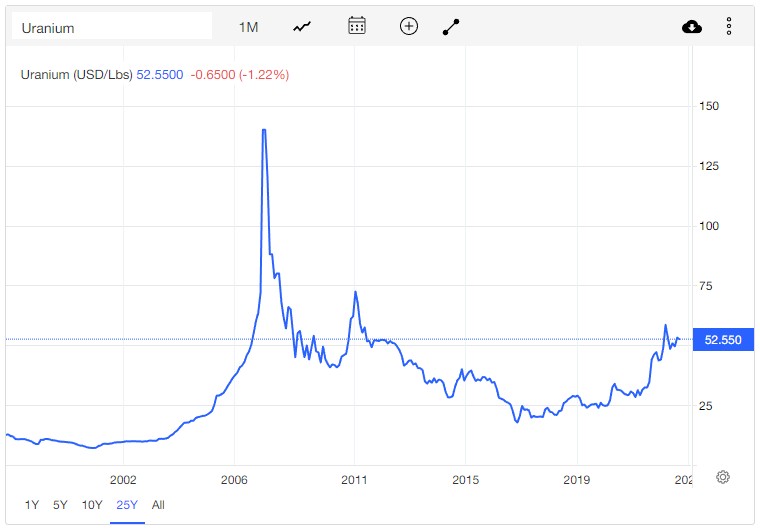

2011年福岛第一核电站的核事故成为21世纪之后核能发展的一个重要转折点。由于全球弃核声音高涨,在福岛核事故之后两年,核电站发电量减少了11%,自上世纪60年代以来首次出现萎缩。与此同时,随着哈萨克斯坦新的铀供应的投产导致铀市场进入了严重的供过于求的状态,铀价的大幅走低进一步导致铀矿公司投入铀矿建设的资金锐减。目前活跃的铀矿公司已从2011年之前的超过500家大幅减少至20多家。

另外,资料显示,天然铀矿山的开发时间是48到60个月,而在2030年以后,现役矿山将出现大幅的减产或退役。这意味着,在未来至少4到5年内,铀矿供给都很难有明显增长,长期的供应形势甚至会比未来数年内的形势更加严峻。据预计,铀供应在2025年将下降15%,到2030年甚至会下降50%。

除了铀矿矿山的新产量之外,过去多年核能行业消耗的铀有一部分来自旧核弹拆解得到的二手供应。而如今,二手供应正变得紧张,特别是在美国。据相关报道,未来5年,美国公用事业公司近2/3的铀需求合同供应量将到期,届时他们将不得不从市场上买铀。

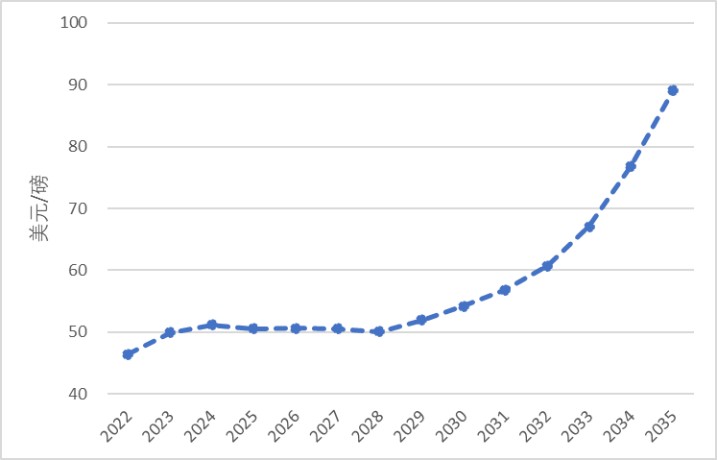

因此,在没有发生核事故或其他黑天鹅事件的情况下,未来几年,随着二手供应变得紧张、全球产量降低且需求大幅提升,铀价很有可能将进入长期牛市。此外,以斯普洛特实物铀信托基金为首的金融机构玩家进入铀现货市场也可能对铀价形成支撑。中国核能行业协会的模型预测,2023-2031年全球天然铀现货价格的理性区间为50-60美元/磅,2032-2035年将迅速上涨。

4、加拿大铀矿巨头Cameco值得关注

在需求增长、铀价进入牛市的情况下,业内规模最大、经验最丰富的参与者将最大程度地受益,这其中就包括加拿大铀矿巨头Cameco(CCJ.US)。

Cameco是全球最大铀供应商之一,同时也是铀精炼、转化和燃料制造服务的领先供应商。该公司拥有约4.63亿磅已探明和可能的矿产储量,据估算,这些矿产储量足以令该公司开采17-25年。

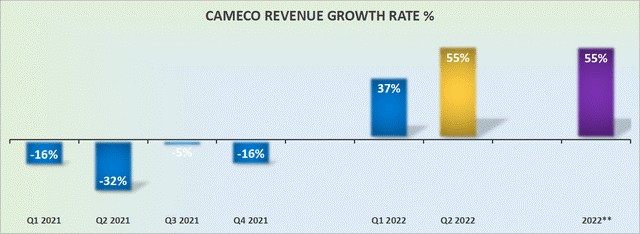

今年迄今为止,截至发稿,该股股价已累计上涨38.51%,而同一时期内标普500指数则累计下跌14.66%。在铀价出现大幅攀升的第一季度,Cameco股价上涨了33.43%;随着铀价在第二季度从高位回落,该股股价也随着下跌27.77%;进入第三季度后,随着铀价回暖以及越来越多国家表明重新转向核能的态度后,该股股价上涨了43.72%。从中不难看出,Cameco的股价与铀价在一定程度上呈正相关关系。

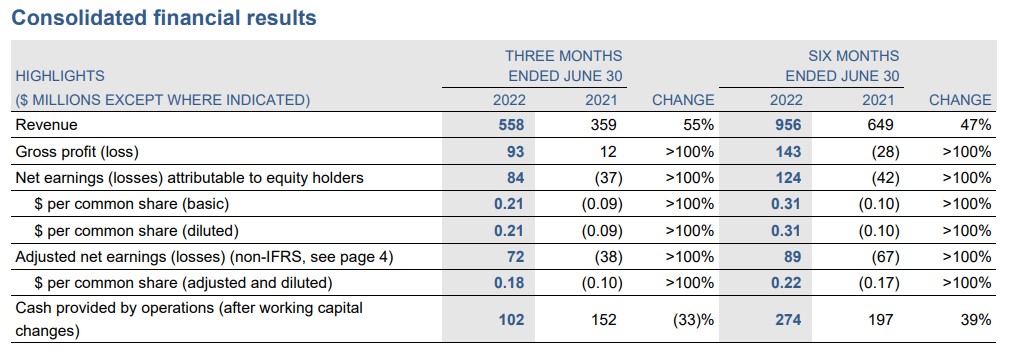

Cameco在7月底公布的2022年第二季度财报显示,营收同比增长55%至5.58亿美元,较市场预期高出1.75亿美元,且营收增速较一季度的37%进一步提高;经调整后的净利润为7200万美元,上年同期为净亏损3800万美元;每股收益为0.18美元,远超市场预期的0.01美元。

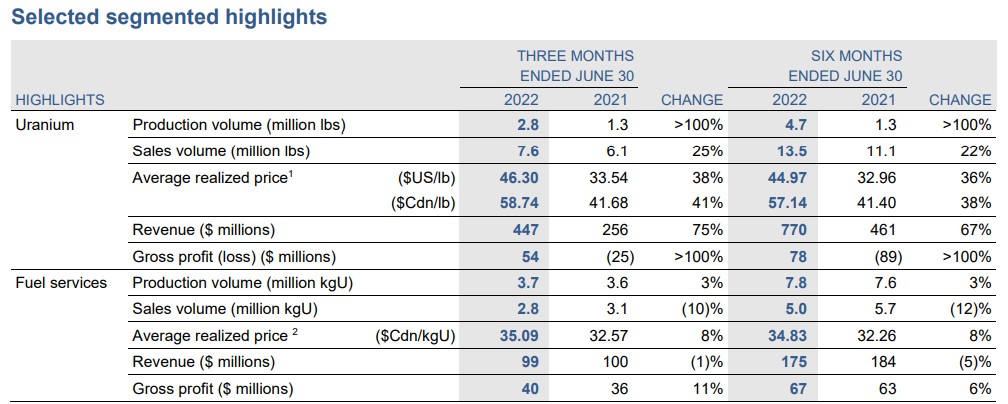

其主要的铀业务在二季度的营收为4.47亿美元,同比增长75%;平均实现价格为46.30美元,同比上涨38%;产量为280万磅,同比增长115%;销量/交付量为760万磅,同比增长25%。

由于天然铀的特殊性质,生产商往往会签订长期供应合同。Cameco在财报中透露,该公司自今年以来已签订共4500万磅铀的长期合同。出于对铀市场的谨慎态度,Cameco仍致力于其供应纪律,在将低成本的铀交付到已承诺的销售合同中和保留一级资产并保持未来几年的无担保供应之间维持平衡。

在最近几年,为了应对疲软的铀市场,Cameco减少了产量,取而代之的是从现货市场采购以满足合同规定的交付量。不过,从长远来看,Cameco的产量仍有较大增长空间,该公司有能力通过重新开启关闭的矿点和投资新铀矿来增加铀年产量以满足交付,并减少从现货市场采购铀,从而提高其利润率。

得益于审慎行动和保守的财务管理,Cameco拥有14亿美元的现金及其等价物和短期投资,以及9.97亿美元的长期债务,该公司还有10亿美元的未提取信贷额度。因此,Cameco有足够的资金灵活性来追求积极的勘探和生产增长。Cameco在其二季度财报中也表示,其业务基本面正在改善,预计未来的财务业绩将显著改善。

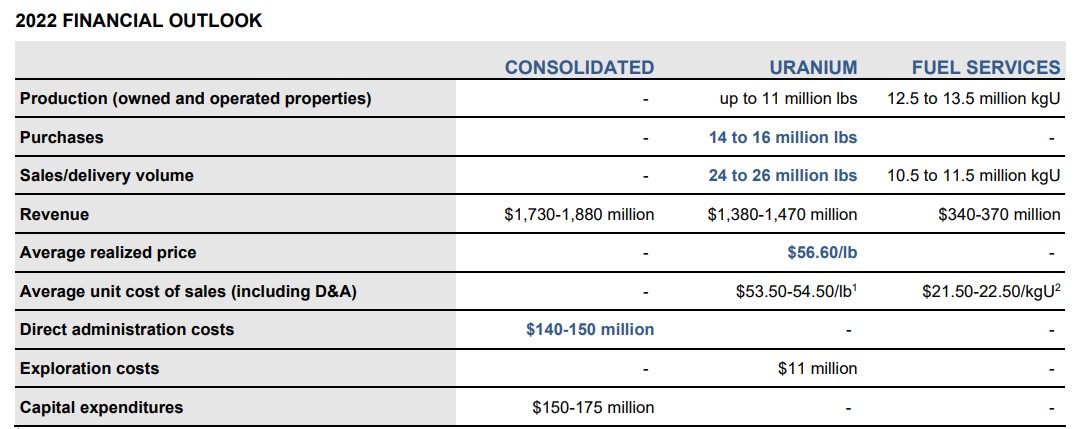

Cameco预计今年将交付2400-2600万磅铀,其中预计采购1400-1600万磅、总体产量最高达1100万磅(涵盖Cigar Lake、McArthur River和Key Lake的铀矿)。此外,由于近几个月以来铀现货价格的变化,该公司还将预期的铀平均实现价格由此前的58.60美元/磅下调至56.60美元/磅。

Cameco预计,2022年全年营收为17.30-18.80亿美元(2021年为14.75亿美元),铀业务营收为13.80-14.70亿美元(2021年为10.55亿美元)。

值得注意的是,Cameco这只股票似乎十分昂贵,市盈率高达267.35,股息收益率为0.32%(这是一个相当低的水平)。对于期望获得较高回报率、以及寄希望于较高的股息回报的投资者来说,Cameco可能并不是一个很好的选择。

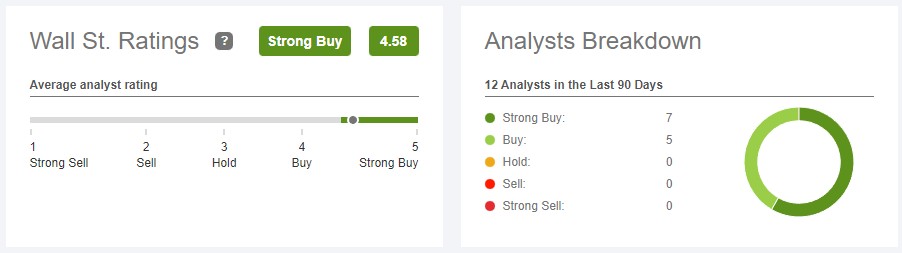

不过,作为铀市场的领先参与者,对于想要押注未来几年核电崛起的投资者来说,Cameco仍值得拥有。Seeking Alpha显示,华尔街分析师对Cameco的平均评级为“强烈买入”,平均目标价为32.38美元。

扫码下载智通APP

扫码下载智通APP