从一张黑白照说起:香港交易所是如何炼成的

本文来自“云锋金融”微信公众号。

港交所的历史:盘古初开到四会合并

一个多世纪前,香港历史上第一家证券交易所“香港经纪协会”(1914年更名为香港经纪商会)在中环雪厂街成立,后来由于经纪人云集,而且大部分是欧洲人,所以雪厂街又被称为“大鳄街”。

1921年,香港第二间交易所“香港股份商会”注册成立,其后和香港经纪商会在1947年合并为香港证券交易所。

1969年12月17日,由华商李福兆牵头筹备的“远东交易所”(远东会)正式开幕,这是香港第一个专门以华人为服务对象的证券交易所,打破了外资一统香港的格局。

以此为起点,香港的证券市场进入了群雄逐鹿的“四会时代”:“远东交易所”连同1971年成立的“金银证券交易有限公司”(金银会),1972年成立的“九龙证券交易所”(九龙会)以及最早的“香港证券交易所”(香港会)。四会争相放开上市条件,争取上市企业,同时经纪业务为了增强竞争力,纷纷下调佣金以及提供保证金融资(孖展)业务。

小秘密:为什么上市要切烧猪?

直至今天,许多中资公司到香港交易所上市庆祝的时候还是要切烧猪。交易所还将烧猪的头尾留下来给新上市公司,寓意是“好头好尾”。

1974年后,政府设立两个非全职的监察委员会(分别负责证券及商品交易事宜)及其行政要员(证券及商品交易监管专员),办事处隶属政府部门。

商品交易伴随国际贸易频繁产生,1976年香港商品交易所正式成立,主要交易的产品包括棉花期货、糖期货、黄豆期货和黄金期货,比中国最早的商品交易中心,上海金属交易所早了16年。

1985年5月7日,香港商品交易所正式改名为香港期货交易所(香港期交所),翌年5月6日,期交所推出恒生指数期货合约为投资者提供套戥方式分散投资风险。

直到1986年,香港证券市场规模已经从1969年的26亿港元攀升至1231亿港元。四大交易所的春秋战国时代也终于进入了尾声。同年4月2日,香港证券市场结束了“四会时代”,合并后的香港联合交易所(联交所)成为了香港唯一的证券交易所。

同年9月22日,联交所获接纳成为国际证券交易所联合会的正式会员。联交所交易大堂设于香港交易广场,采取电脑辅助交易系统方式进行证券买卖。

小秘密:早期的红马甲

早年的联交所交易大堂虽然有电脑辅助的交易系统,但出市员(红马甲)要完成交易、签发成交记录或进行大宗买卖的公开叫价等等,都必须要在交易大堂到处走动。在交易繁忙的时候,出市员因为跑得太快而撞至头破血流而不得不召救护车善后。

香港交易所上市

1987年10月香港发生股灾,股票市场和期货市场停市4日,股灾过后香港当局成立了以戴维森为主席的6人证券业检讨委员会研究香港金融监管架构及机制。1988年5月委员会发表报告建议在公务员架构外,成立法定机构以取代当时的监管专员。

1989年5月,伴随《证券及期货事务监察委员会条例》的制定,香港证监会成立。当时证监会成立的原因是用来纠正1987年下半年股灾造成的危机。

2003年4月1日通过合并包含证券、杠杆外汇、证券披露、商品交易、证券合并以及证券期货结算等方位的条例汇总成为了《证券及期货条例》。证监会工作扩大为:

监管证券、期货、杠杆式外汇交易的参与者

监管其他证券及期货中介人

监管香港交易所以及所有香港上市公司,

对于违反规则者,证监会将执行纪律处分。

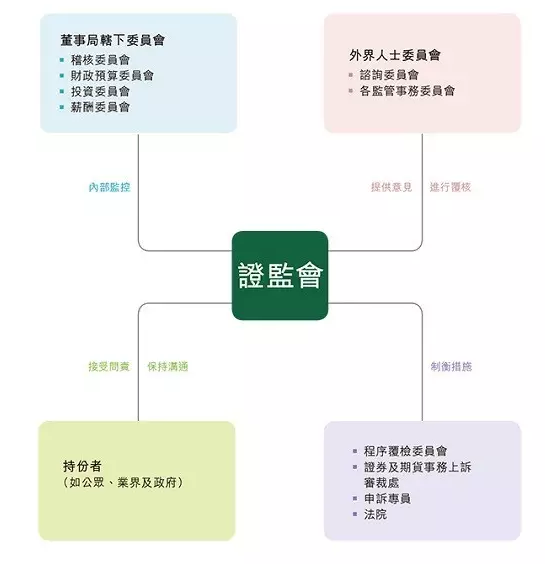

在《证券及期货条例》下,证监会通过清晰的管理框架、严格的操守标准、全面的运营和财务监控程序以及独立的制衡措施,确保履行职责时行事具公信力及透明度、尽忠职守、公平公正。

香港证监会机构管治,来源:证监会

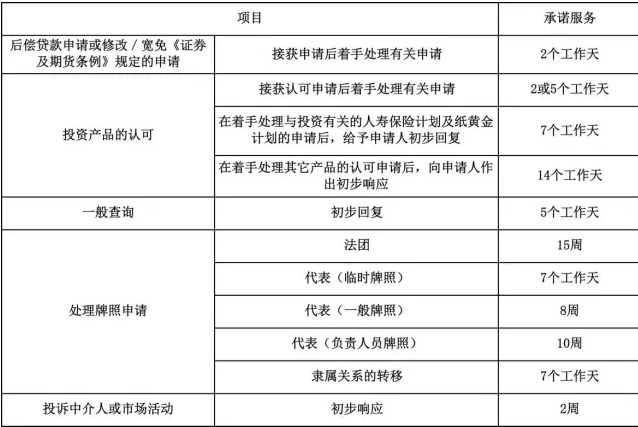

香港专业而高效的服务理念在证监会同样可以体现,证监会承诺在履行监管职责时,积极回应公众、市场参与者和受证监会监管的中介人需求,下列时间保证被列明在证监会网站:

表:香港证监会承诺,来源:证监会网站

2012年,证监会成立了中央风险及策略组,目的是辨识及评估金融界面临的长远风险。同时还成立了国际及中国事务组,目的是推进跨境及全球监管发展和合作。

香港交易所上市

1999年,时任财政司司长曾荫权发表财政预算时公布,香港证券及期货市场将会进行全面改革,以提高香港的竞争力及迎接市场全球化所带来的挑战。建议将香港联合交易所有限公司(联交所)与香港期货交易所有限公司(期交所)实施股份化并与香港中央结算有限公司(香港结算)合并,由单一控股公司香港交易所拥有。

2000年3月6日,香港交易及结算所有限公司成立,全资拥有香港联合交易所有限公司、香港期货交易所有限公司和香港中央结算有限公司三家附属公司。同年6月27日,香港交易所以介绍方式在联交所上市,成为世界上首批上市的证券交易所之一。

截至2000年3月,联交所市值达到49450亿港币,成为了全球第九大交易所,更是亚洲第二大交易所。

2012年12月,香港交易所投资13.88亿英镑,正式把拥有135年历史的伦敦金属交易所(LME)收入麾下。在2011年,LME占全球金属期货交易量的80%,总交易金额达15.4万亿美元。交易完成后,香港交易所在布局全球的道路上又迈进了一步。

港交所的业务构成

香港交易所是香港唯一获认可经营证券市场及期货市场的交易所,提供现货、期货、衍生工具的交易平台,以及股票上市业务。香港交易所经营着香港仅有的四家获认可的结算所,即香港结算、期货结算公司、联交所期权结算所及场外结算公司,同时也拥有伦敦金属交易所(LME)。

交易所靠什么赚钱?这个问题对于中国内地投资者来说可能比较新鲜,毕竟内地的交易所都不以营利为目的。作为上市公司,同时也是世界上最大的交易所之一,香港交易所除了日常的交易之外,从公司业绩报告披露的收入结构中还可以发现其他业务。卷起财报,或许能从另一个角度了解香港的投资环境和制度。

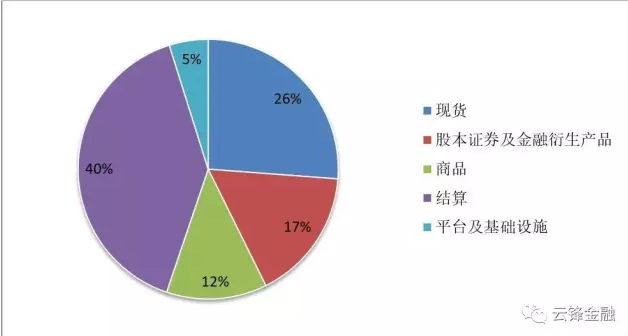

图:港交所收入组成(剔除公司项目),来源:香港交易所2017年中报

一:业务分部(剔除公司项目)构成

现货分部:和市场冷暖密切相关

现货分部收入主要包括交易费、交易系统使用费、联交所上市费用、市场数据和其他。

交易费贡献来源自股本证券产品成交,在沪港通和深港通开通后,南下的港股通交易日趋旺盛,远超沪/深股通成交量,但港股通成交的交易费需与内地交易所平分。

联交所上市费用包括上市年费和首次及其后发行的上市费两部分。上市年费随上市公司总数上升而增加,首次及其后发行的上市费和香港上市集资能力密切相关,过去十年,香港交易所全球首次集资金额排名领先,2013至2016年更实现三连冠。

股本证券及金融衍生产品分部:丰富灵活的投资工具

所谓股本证券及金融衍生品,包含衍生权证、牛熊证及权证、期交所衍生产品合约和股票期权合约等,不同产品交易或在联交所上市会产生相应的收入。

交易费及交易系统使用费源自在联交所买卖的衍生产品(即衍生权证、牛熊证、权证及股票期权)以及在期交所买卖的期货及期权。期货及期权合约的交易费及交易系统使用费有部分拨归结算分部,因为相关交易及结算费以系统使用费统合起来。

2017年7月正式开通债券通北向交易,其意义除了提升香港交易所在定息产品市场的地位之余,也将2014年开展的市场互联互通模式由股票延伸至另一个资产类别。在之前的4月,港交所还推出了中国财政部五年期国债期货合约,是首个以试点形式在离岸市场以中国政府国债为标的的期货产品。

香港交易所在2017年7月优化了旗下最受欢迎的人民币货币期货产品,将交易时间延长至每个交易日近16个小时,并优化庄家奖励计划以支援发展定息及货币衍生产品的流通量。

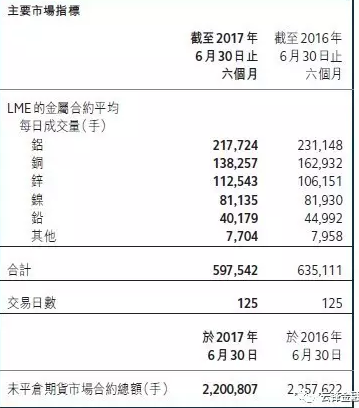

商品分部:迈进全能交易所的组成

2012年6月香港交易所收购了LME伦敦金属交易所后,对后者收入进行了并表。该分部收入来源自交易费及交易系统使用费、市场数据费和其他收入,其中交易费及交易系统使用费占据了大头。作为世界最古老的交易所同时也是最大的金属交易所之一,LME对丰富产品的意义举足轻重。

目前LME正在积极发展,2017年4月刊发讨论文件探讨多个与旗下市场架构有关的议题,包括有关LME生态系统、交易及下单架构、实物市场网络、会员资格、成交量及费用等等。LME就该文件展开了全面的市场接触,务求深入了解市场各方的意见。除此之外,在新增产品、完善交割以及和内地合作设立大宗商品交易平台方面也在推进当中。

图:LME主要市场指标,来源:港交所2017年中报

结算分部:交易的最后一步

结算分部收入包括交易费及交易系统使用费(拨自股本证券及金融衍生产品分部)、结算及交收费、存管/托管及代理人服务费以及其他收入,其中大部分收入来源自结算及交收费。

结算及交收是证券交易中至关重要的一环,中央结算及交收系统(CCASS)是一个专为在香港联交所上市的证券买卖而设的电脑化账面交收系统;中央结算系统原本的设计只为让香港交易所辖下的香港中央结算有限公司(结算公司)可向市场中介人士,例如经纪及托管商,提供结算所服务,再由中介人士向其客户提供结算服务。现时,鉴于投资者希望享有账面结算及交收系统的优点及对他们的股份拥实质的操控权,个人及公司投资者可于中央结算系统开设投资者户口。

中央结算公司向公众人士免费披露上市公司过往1年CCASS纪录,包括持股银行及证券行名称、地址及持股纪录,及部分愿意披露股份持仓纪录的个人投资者。透过《中央结算系统持股纪录查询服务》可研究上市公司股份分布状况。

平台与基础设施分部

该分部收入主要包括网络及终端机用户收费、数据专线及分判牌照费以及设备托管服务费。其用户主要是交易及结算参与者、交易商和资讯供应商等。

二:具竞争力的收费和稳定的系统

交易数据收费具竞争力

资讯服务收入一直是全球许多交易所主要的收入来源之一,这项收入以全球交易所平均计共占总收入的11%,有些交易所的资讯服务收入比例更高达30%,而港交所仅占9%。

有关数据显示,香港交易所的证券市场一级及二级行情月份分别为120元(港币,下同)及200元。而亚洲区内大部分的证券交易所针对同级数据的收费均超过200元。在美国,一台含二级数据的终端机行情征费约380元;另外一家欧洲主要证券交易所的二级数据月费更高达1600元至2500元不等,其一级数据也要360元至580元。

现时,香港交易所透过逾70家证券信息供货商及逾30家衍生产品信息供货商为市场提供行情服务,包括不同形式的报价服务不下700种。这些形形色色的服务乃资讯供应商透过专线、卫星、互联网、流动通讯设备装置和电视等不同途径,向全世界数以十万计的投资者提供。

领航星计划

现代市场交易讲究分秒必争,2013年,香港交易所领航星技术计划,透过亿元的投资锐意改革旗下核心交易平台,包括加强连接网络,建设全新尖端科技的数据中心,提升对盘、市场数据发送及市场联通服务的系统。

2017年,港交所发表公告表示,暂定第四季度末在证券市场引入新的交易平台,取代现有的AMS/3.8平台,以支持香港证券市场未来十年发展所需的新功能及更高的交易处理量。

新的交易平台、即领航星交易平台——证券市场(OTP-C),是基于开放式系统技术而开放的,它将对一些交易功能进行优化,包括允许券商于特定交易时段(如收市竞价时段中的不可取消时段及随机收市时段),修改买卖盘中跟价格与数量无关属性,如买卖盘容量、沽空指示等,亦可通过使用现有的OCG(领航星中央交易网关)讯息,取消特别买卖单位与碎股买卖盘。

结语

从证券交易到香港交易所上市,香港经历了超过一个世纪。回顾历史,香港交易所的成功并非一帆风顺,更不是偶然,而是一代又一代金融精英努力的结果。世界金融不断演变,作为亚洲金融中心,香港无时无刻不面对着环球市场的冲击,能够实现今日的成就,实属不易。

“我们身处一个日新月异的时代,我们必须及时调整自己的定位和步伐,与时俱进。任何改革都面临成本和风险,我们在顾虑改革的成本和风险的同时,却往往容易忽视不改革的成本与风险,因为不改革的成本与风险经常要在若干年之后才会显现,付出代价者很可能是下一代人。面对挑战,我们这一代人是不是应该更勇敢地担当起我们的责任呢?”

——香港交易所 李小加

(编辑:何钰程)

扫码下载智通APP

扫码下载智通APP