欧股已遭重击 多重评估下或进一步下跌

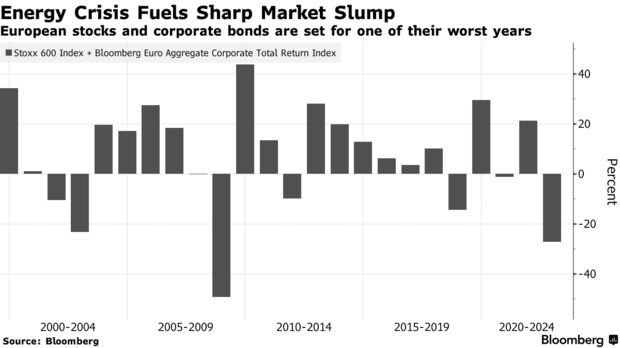

智通财经APP获悉,欧洲股市和公司债市场在今年都遭受了有记录以来最糟糕的打击,总计损失了4.5万亿美元。更重要的是,投资者可能仍然不知道情况会恶化到什么程度。在面临多重新的评估之后,欧洲股市可能还会进一步下跌。

尽管面临毁灭性的能源危机、飙升的通胀和央行加息以遏制通胀的压力,欧股的估值目前仍高于2020年新冠疫情所引发的抛售和2008年金融危机期间的水平。这样的仓位将面临多重评估,包括日益严重的能源危机、欧洲央行可能在周四大幅加息75个基点、以及企业下调盈利预期。

财富管理公司AJ Bell的金融分析师Danni Hewson表示:“随着经济衰退像一匹无人驾驭的马向我们飞奔而来,很明显,股市可能会进一步下跌。”“重大考验将在财报季再次到来时出现。财报季让企业有机会向投资者表明它们如何能够度过当前的通胀风暴、以及需求是如何保持下去的。”

欧盟各国能源部长将于周五讨论应对能源危机造成的损害的措施。在会议召开之际,有相关人士警告称,欧洲天然气短缺不会是短期问题,这种压力将延续到未来的冬天。

苏黎世保险公司首席市场策略师Guy Miller表示,即将到来的经济衰退还没有完全反映在市场上。他表示:“利润率还有进一步下行空间,这意味着企业业绩预期也将面临大幅下调。”

各种压力的堆积对欧股和公司债市场来说无疑是巨大的挑战。以下是一些宏观和技术因素,它们将在未来的市场方向中发挥关键作用。

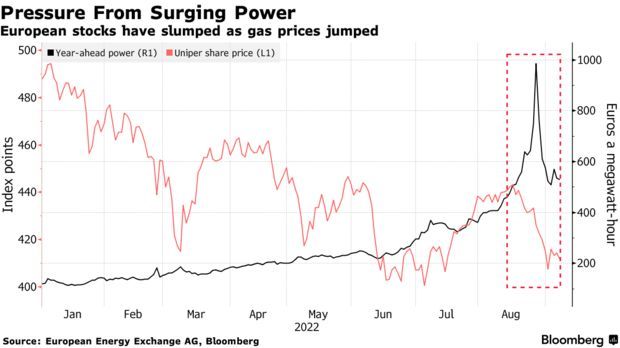

1、能源危机

投资者最担心的是能源危机的持久影响。能源危机正从多个方面冲击经济,能源费用飙升正在挤压家庭和企业的生存空间,而电力短缺风险的加剧也给德国等重工业国家带来了巨大风险。

严峻的形势意味着经济信心指标和经济活动调查结果(如PMI)将继续恶化,而不断传来的坏消息可能会引发新一轮投资低迷,并拖累资产价格。一项调查显示,经济学家认为,欧元区经济在第三季度几乎没有增长,并将在第四季度出现萎缩。

2、估值风险

欧股估值已跌破长期平均水平,这使得欧股相对于美股而言更便宜。不过,欧股估值仍未达到危机时期的低点。

摩根士丹利策略师Graham Secker表示,在企业利润率面临10多年来最大降幅的情况下,欧股的12个月预期市盈率可能会较当前水平再下降15%。

摩根大通全球市场策略师Hugh Gimber也表示:“当你观察业绩预期时,你会发现市场普遍低于了未来经济衰退所造成冲击的规模。当前情况下,任何认为股票看起来很便宜的人都必须被质疑。”

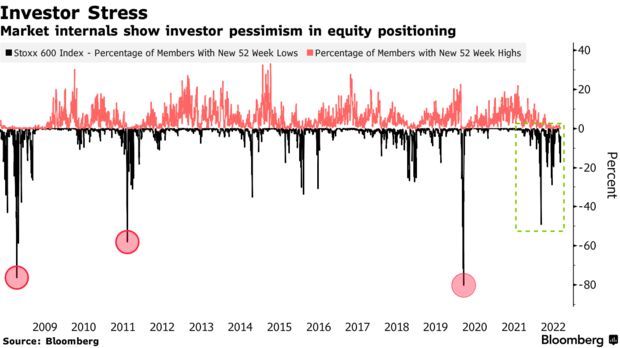

3、乐观情绪不再

自今年夏季股市反弹归于失败以来,投资者变得更加谨慎,汽车、化工、银行、零售和工业等与经济密切相关的行业表现不佳。

欧洲股票基金已连续29周出现资金流出,欧洲企业股票所占比例触及52周低点也显示出投资者的悲观情绪。尽管此轮抛售不及2020年新冠疫情所引发的大规模抛售,甚至不及2008年全球金融危机最严重的时候,但这次暴跌的持续时间可能比过去几次衰退时的时间更长。

虽然极度的看跌仓位可被是为反弹的反向信号,但摩根士丹利策略师Graham Secker表示,这一次不太可能出现这种情况,因为经济前景尚未被市场消化。

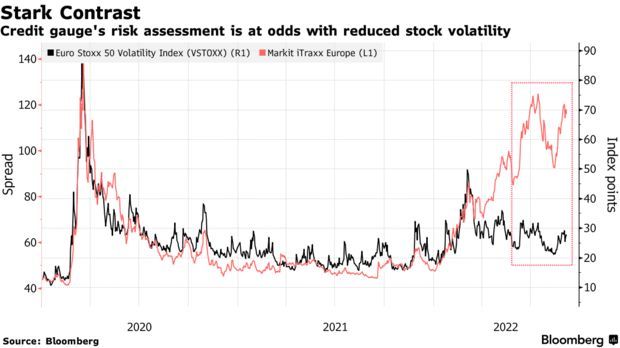

4、波动性飙升

如果过去几次的暴跌有任何迹象可言的话,股市往往只有在波动率指数大幅跳升之后才会维持涨势。但自8月份以来的抛售并未伴随着相应的波动率飙升。

Interactive Investor投资主管Victoria Scholar表示,这表明“下跌趋势保持不变”,“几乎没有技术迹象表明市场已经触底”。

为数不多的亮点是,较低的波动性确实创造了对冲机会,因为保护投资组合的成本仍然相对低廉。德国DAX指数受到天然气短缺的严重影响,且该指数在工业、汽车和化工等能源密集型行业的权重达到40%,因此特别具有吸引力。

5、融资成本上升

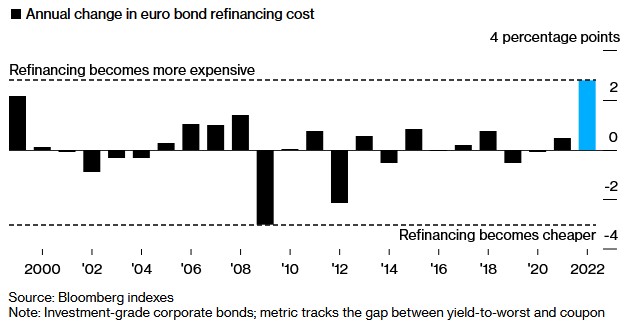

另一个压力点是资金来源及其成本,企业利用债务融资的能源变得更加困难。在欧洲央行收紧货币政策、收益率上升以及普遍的风险担忧情绪之间,再融资借贷的成本越来越高。数据显示,新债券相比于现有债券的额外利息成本为每1亿美元增加200万美元。

这意味着以欧元计价的高等级债券的再融资成本出现了有记录以来的最大升幅。在今年早些时候,以新债换旧债还能为借款人带来收益。面对越来越大的压力,评级公司一直在采取行动。穆迪、标普全球和惠誉等今年下调了大量西欧的垃圾债评级。

企业对现有债务进行再融资的成本已达到有记录以来最高水平

分析师们的一个观点是,自疫情以来,企业利用央行的宽松政策锁定廉价融资并延长期限,填补了自己的资产负债表。不过,持续严峻的市场环境将导致借款人所谓的基本面出现裂缝。Janus Henderson担保信贷主管Colin Fleury表示:“有许多理由让我们保持谨慎。如果企业认为在进入行业时拥有相对健康的资金状况意味着不会看到压力上升,这种想法是十分自满的。”

扫码下载智通APP

扫码下载智通APP