向千亿房企进击,融信中国(03301)的路径是轻资产、降杠杆

从福建到上海,再到迈入中国房地产26强,融信中国(03301)用十年时间,完成从区域性公司到全国性公司的转身。接下来,融信的目标是达到千亿规模。

8月25日,在融信于香港举行的上半年业绩发布会上,公司执行董事兼执行总裁吴剑透露,融信内部已经设立了冲入千亿的计划,他希望资本市场能给融信多一点的耐心,“再花一些时间我们一定冲入千亿企业”。

融信立下千亿目标,并不是空穴来风。2017年上半年,融信实现销售额155.14亿,完成全年325亿销售目标的47.75%,加入融信最终完成325亿目标,同比增长率将达到32.11%。回顾之前的2014年、2015年和2016年,融信的销售额分别是89.49亿、119亿和246亿,同比增长33.15%和106.72%。照此增长势头,融信达到千亿规模将指日可待。

当前房地产行业面临深度调控,土地和资金等核心资源正加速向龙头房企聚集。在政策、资金面双双收紧的情况下,向来被认为是“激进派”的融信,这次却选择了轻资产、降杠杆的进击路径。

手握3000亿货值,下半年将推9个项目

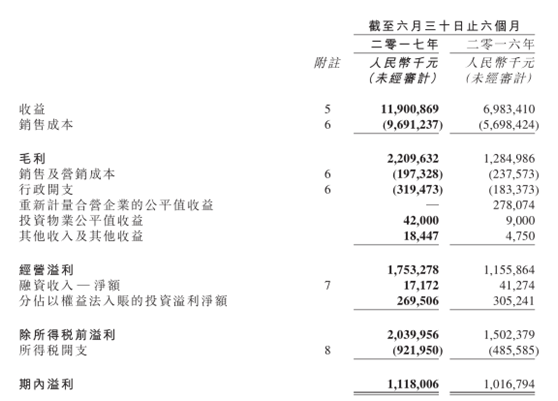

智通财经APP了解到,2017年上半年,融信中国的营收是119亿元,同比增长70%,毛利同比增长72%;提出2016年并表处理的因素,公司拥有人应占溢利同比增长18.58%。

今年上半年,融信在仅推出4个新楼盘的情况下仍实现合约销售额155.14亿元,较上年同期增长约17.35%,在全国房企的销售排名中位居第28位,新盘去化率高达93%。公司预计全年销售额将超越325亿元(并表范围内的项目),目前在手货值已接近3000亿元。

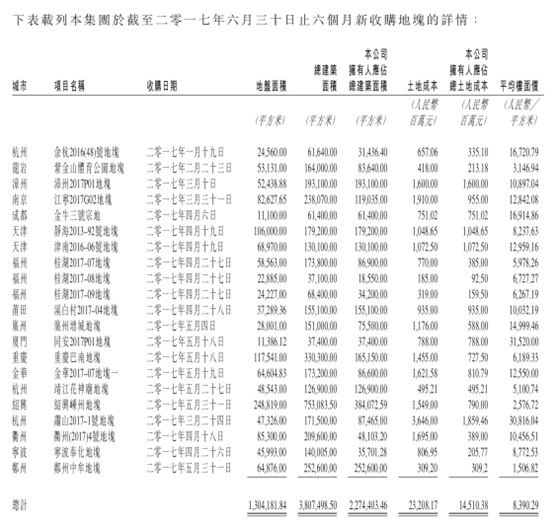

土地储备方面,截至2017年6月底,融信土地储备合计面积1301万平米,上半年新增土地储备21块,其中72.1%位于一二线核心区域。

虽然在大幅增加土储,融信的平均土地成本却仅为8463元/平米。根据业绩公告,上半年融信一二线城市拿地均价为10603元/平米,在售项目均价为26584元/平米;三四线城市拿地均价为5754元/平米,在售项目均价为14469元/平米。

公告显示,2017年上半年,融信收购土地的平均楼板价为8390元/平方米。2017年下半年,预计有9个楼盘首次推向市场,相信将会为业绩带来显著贡献。

从高负债到降杠杆

融信前几年一直被称为“激进派”,不仅因为在拿地上的疯狂,也因为最近几年资产规模在迅速膨胀,但随之而来的高负债率也为市场所担心。

2014年,融信的资本负债率高达15.4倍;2015年,在不拿地的情况下,资本负债率下降到2.47倍。2016年初上市后,融信的资产负债率和有息负债率都有所下滑,2017年上半年资产负债率为79.24%,有息负债率为49.19%。

中报显示,融信总资产由去年同期的989亿元同比增长20%至1186亿元,净资产增长7%至246亿元。截至2017年6月30日,融信集团已经获得总授信额达1185亿,未使用授信647亿。其中获得银行授信1033亿,非银行机构授信152亿。

根据对融信近期债券利率的梳理,可以发现其利率水平在房地产企业中处于中游水平,以2017年2月份发行的2.25亿美元优先票据为例,其利率水平为6.95%。在美元加息的背景下,这一利率水平其实并不算太高,这显示出海外投资人对于融信信用状况较为乐观的判断。

从一二线城市到中西部市场

融信过去半年在土地市场的表现也备受市场关注。

智通财经APP了解到,融信上半年总共拿下21幅土地,其中17幅是并表项目,4幅是不并表项目。在并表的17幅项目当中,1幅是并购项目,16幅是一级招拍挂项目。21幅土地对应的总土地面积是381万平方米,对应的权益土地金额是133亿。

除了在上海、杭州、南京、天津和厦门等一二线城市拿地外,融信还通过并购与合作方式,低成本向中西部省会及周边城市扩张。今年7月,融信斥资28.97亿元收购海亮地产旗下两家公司55%的股权。

值得一提的是,通过这次合作,融信以较低的成本获得了35个项目,土地面积超500万平方米,分布在中西部省会及周边17个城市,合作获地平均成本不足1000元/平米。

通过战略结盟,在中报业绩披露时,融信的总土地储备已经超过1800万平方米,初步完成了从区域性地产商向全国性地产公司的转变。

截止今年6月底,融信已经进入包括上海、杭州、南京、成都、重庆、天津、厦门、福州、郑州和宁波等全国18个城市。在与海亮地产结盟之后又批量进入中西部17个城市,完成了在长三角、珠三角、成渝地区、海峡西岸、中原地区和中西部地区等多个区域的布局。按照城市级别划分,则完整覆盖了一二三线城市。

合作获地平均成本不足1000元/平米,对于融信来说进一步提升了高速运营的核心竞争力,也大大缩短了开发周期。“如果说一二线核心区域的精准布局让融信获得了发展的先机,那分布全国的土储将给融信带来可持续发展的能力。”一名融信内部人士表示。

基于中西部房地产市场的未来成长性,融信此次携手海亮地产合作开发,是一次抢占先机的市场行为,也有助于在后续的发展中打造新的利润增长点。此前,融信中国副总裁林峻岭就表示,融信会筛选一些比较有潜力、有后势发展的城市,并不再局限于原先的一二线城市。

拿地预算方面,融信管理层在业绩会上透露,公司今年的计划是按照销售回款的六成五到七成的比例作为拿地指标,但鉴于上半年土地市场出现一些比较好的机会,所以公司全年购地比例也可能略有提高。

从轻资产1.0到轻资产2.0

融信在与绿地、万科、碧桂园、保利等一线开发商进行的成功项目合作方面,已经成功验证了轻资产1.0战略合作带来的共赢发展。与海亮联手,则是再一次在合作道路上探索轻资产2.0模式。

此次融信受让股权占比55%,融信并未采用全比例持股以母公司身份全面接盘上述海亮公司的方式,而是以相对更轻的资产投入方式参与项目。在土地价格日趋高涨的情况下,融信收购海亮地产部分股权而非100%控股,也利用较少的资金获得较为优越的土地资源,不得不说这是一笔好生意。

“这意味着,融信用轻资产的方式,开始发力中西部市场。”业内人士认为,凭借“一带一路”倡议等利好,今年中西部重点二三线城市房地产趋好,此时进入是拓展全国化布局的好时机。

而伴随稳健的财务表现、优化的企业运营和严苛的风控要求,融信在资本市场的预期展望或更加稳定。早在2016年,融信发行公司债券的信用评级已由“AA”升为“AA+”,国际信用评级机构惠誉给予B+评级,标准普尔和穆迪也分别给予B及B2的评级。融信也于2016年5月和9月纳入摩根士丹利资本国际(MSCI)环球小型股指数-中国指数成分股和恒生综合小型股指数成分股,后市资本市场预期值得期待。

扫码下载智通APP

扫码下载智通APP