跟着商用车市场“俯冲”,净利下滑6成的玉柴国际(CYD.US)难反弹?

今年上半年,在政策助推下,乘用车在经历了短暂的低谷后,表现迅速回暖,产销屡破新高;另一边,商用车延续下行趋势,表现难有起色。并且,商用车的颓势还逐渐蔓延至产业链上游,并在玉柴国际上半年业绩中有所显现。

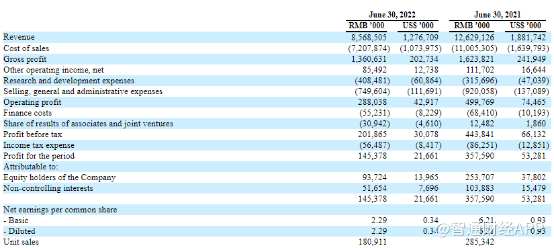

智通财经APP了解到,8月10日美股盘前,玉柴国际(CYD.US)公布了2022年上半年业绩。财报显示,玉柴国际上半年营收为86亿元人民币,同比下降32.2%,去年同期为126亿元;归属于股东净利润为9372.4万元,去年同期为2.54亿元。

实际上,前段时间玉柴国际刚获得国家企业技术中心2021年评价第一的成绩,在技术上不存在迭代问题。大幅下滑的业绩显然出在下游市场上。

商用车低迷成业绩下滑主因

受疫情反复、供应链紧张、物流不畅、基建放缓等多重不利因素影响,2022年上半年,中国商用车、工程机械行业均陷入低迷。

根据中国汽车工业协会数据,2022年上半年重卡行业销售38万辆,同比下降64%。根据中国工程机械工业协会数据,2022年1-5月份,工程机械行业销售65.6万台,同比下降16%;其中,挖掘机销售12万台,同比下降39%。

以上便是玉柴国际营收利润双降的主要原因。作为与下游市场绑定的行业,商用车发动机市场的兴衰显然与下游市场周期紧密相关。

从玉柴国际的上半年财报来看,玉柴国际上半年营收同比下降32.2%。净利润同比下滑63.1%。

从收入端来看,下游以重卡为主的商用车市场低迷是业绩下滑的主因。玉柴国际当期发动机总销量为180911台,较去年同期的285342台下降36.6%。

据智通财经APP了解,重卡行业属于周期性较强的行业,销量年波动比较大。以中美两大市场为例,中国市场在2010年达到101万辆以后出现波动下行,2017年重新超过101万辆,随后两年增幅都不大。而美国在2006年达到顶峰50余万辆后,至今未突破高点。相比之下,中国的重卡销量大于美国,在于我国重卡的主要需求来自物流重卡,与此前基建房地产增速较快时工程重卡需求较大有关。

近年来,国内地产市场出现低迷,也导致商用车、工程机械行业出现下滑。在行业低迷的大背景下,相关上市公司均受到不同程度的影响。从上半年业绩增速来看,各家企业表现不一。工程机械行业中,中联重科虽排名靠前,但利润表现明显弱于行业;重卡行业中,福田汽车、中国重汽降幅有所收窄,一汽解放业绩则出现较大下滑。相较之下,玉柴国际和潍柴动力的利润降幅显然低于行业水平。

费用端来看,2022年上半年,公司销售和管理费用占收入的8.7%,从去年同期的9.2亿元下降18.5%至7.5亿元。与去年同期相比,这一下降主要是由于下游周期向下,导致保修和运费的降低以及人员成本的降低。

而在研发端,公司当期研发费用为4.1亿元,同比增加29.4%。财报显示,研发费用增加主要是因为用于船舶和发电应用的发动机的实验成本增加。除此之外,另外,根据国家VI和Tier-4排放标准,公司还在继续提高发动机的性能和质量,并开发新能源汽车产品。数据显示,2022年上半年,玉柴国际包括资本化成本在内的研发总支出为4.8亿元,占当期收入的5.6%,较上年同期增加2个百分点。

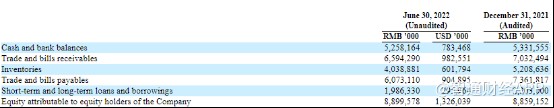

从现金流情况来看,目前玉柴国际账上现金较为充沛,当期现金及银行余额为52.58亿元,短期及长期贷款和借款则为19.86亿元,说明在现金流方面,公司依然保持稳定,后续营运及发展资金较为充足。

由于公司的业绩好坏与下游周期紧密相关,因此对玉柴国际后续的业绩走势显然要落在下游商用车行业发展上。

商用车能否实现触底反弹?

商用车市场最近的一次周期向上并触顶出现在2020年。

据智通财经APP了解,两年前,国内商用车表现刚刚创下历史最高纪录。中汽协数据显示,2020年,商用车产销首超500万辆。产销分别完成523.1万辆和513.3万辆,同比分别增长20.0%和18.7%。

此后,国内商用车产销便一直处于下行趋势。数据显示,2021年,商用车累计产销467.4万辆和479.3万辆,同比下降10.7%和6.6%。2022年上半年,商用车产销分别完成168.3万辆和170.2万辆,同比下降38.5%和41.2%。

实际上,与乘用车是消费品不同,商用车是生产资料,用户要靠商用车去挣钱,如果不挣钱,商用车产业不好发展。而这也是主导商用车周期的核心逻辑。

从原因出发,导致此轮商用车周期向下的主要原因在于:换购需求动力不足、库存车辆消化慢、基建启动较慢和客车市场低迷。

具体表现在,去年上半年,国内商用车市场受环保政策拉动,企业抢抓国五和国六排放标准切换的机会,出现一轮较长时间的购车高峰,造成目前在用车换购需求动力不足;与此同时,由于去年同期重型国五柴油车产量较高,至今仍有小部分车辆有待消化,另外蓝牌轻卡库存车辆消化也较为缓慢;加之今年上半年,受疫情影响,基建启动较慢,建设速度不及预期,因而商用车产销同比降幅较大。

此外,政策的支持也至关重要,但近几年支撑商用车销量增长的政策红利逐步减弱。以近期为例,为促进汽车消费和恢复物流、营运市场正常化,国家近几个月出台了一系列政策,但针对商用车的政策力度相对较小,暂时只有汽车央企发放的900亿元商用货车贷款。

另一方面,在国家“双碳”目标下,商用车减碳降碳成为行业关注的重点,并在商用车客车方面已取得一定新能源化成果,未来将加大载货车领域的新能源推广力度,城市环卫、城市物流等专用领域的新能源化将成为发展重点。

数据显示,2022年6月全国新能源商用车整体零售量为1.74万辆,环比上涨48.46%,同比上涨62.73%。1-6月,全国新能源商用车累计整体销量为6.66万辆,累计同比上涨68.89%。在多重因素影响下,目前市场预计,到“十四五”末,国内商用车市场销量有望将恢复至疫情前的水平,但总量将逐渐稳定在450万辆左右。

而在短期内,重卡细分行业有望靠物流运输业和基建工程率先走出低谷。

智通财经APP了解到,根据中国物流与采购联合会近日发布的数据,2022年6月我国物流业景气指数为52.1%,较5月份回升2.8个百分点,时隔三个月再次回到扩张区间。此外,近期全国多地重大基建项目集中开工,也有望进一步拉动重卡需求回升。据不完全统计,6月下旬以来,甘肃、安徽、浙江、河南等多省重大项目集中开工,总投资超2万亿元。而这也就意味着,随着下半年社会物流进一步得到畅通,各地复工复产和基建投资项目速度进一步加快,玉柴国际后续业绩或出现触底反弹,下半年将是投资者的关注重点。

扫码下载智通APP

扫码下载智通APP