Q2收入增长近乎翻倍,盛美半导体(ACMR.US)平台化、国际化能力凸显,有望加速价值回归

在美国相关政策的刺激下,我国半导体产业国产化的形势越加严峻。与之对应的,是半导体板块重回资本市场“C位”,成为了市场中“最亮的星”,仅在8月5日当天,半导体指数便大涨近8%。

也就在当晚,盛美半导体(ACMR.US)发布了2022年的第二季度财报。数据显示,该公司2022年第二季度的收入为1.04亿美元,同比增长93.8%,N0N-GAAP下的归母净利润为1462.8万美元,同比大增255.03%。

如此亮眼的财报,至少说明三个问题,其一是疫情对公司的影响已消除,盛美半导体业务经营正常化,业绩重回高增长轨道;其二是在国产化的大趋势下,市场需求依旧强劲;其三是盛美半导体的平台化发展成效渐显,助推公司持续成长,这也在收入指引中得到反映。

盛美半导体表示,公司2022年的收入预计在3.65亿美元至4.05亿美元之间,同比增长40.52%至55.92%。基于亮眼业绩以及持续高成长的收入指引,盛美半导体股价逆势于盘中大涨近9%,截至收盘仍涨超6%。

但作为一家在美国纳斯达克上市的半导体设备公司,盛美半导体的价值被市场严重低估,这不仅因为盛美半导体与北方华创(002371.SZ)、中微公司(688012.SH)齐名,但市值却大幅落后于二者及其控股子公司盛美上海(688082.SH);更是因为盛美半导体的总市值远未反映其持有的股权价值。

作为盛美上海的控股股东,盛美半导体持有其82.5%的股权,若以8月5日收盘价计算,盛美半导体持有该等股份的价值约为67亿美元,但由于此前中概股危机的拖累,导致盛美半导体目前的总市值仅有11亿美元,市值与公司价值之间的剪刀差越拉越大。

基于上述逻辑,盛美半导体有望成为国内整个半导体板块中最具预期差的标的,一旦公司估值开始修复,股价或将有可观的上升空间。而近期政策的推出,或有望加速盛美半导体的估值回归。

两大维度凸显平台化发展成效显著

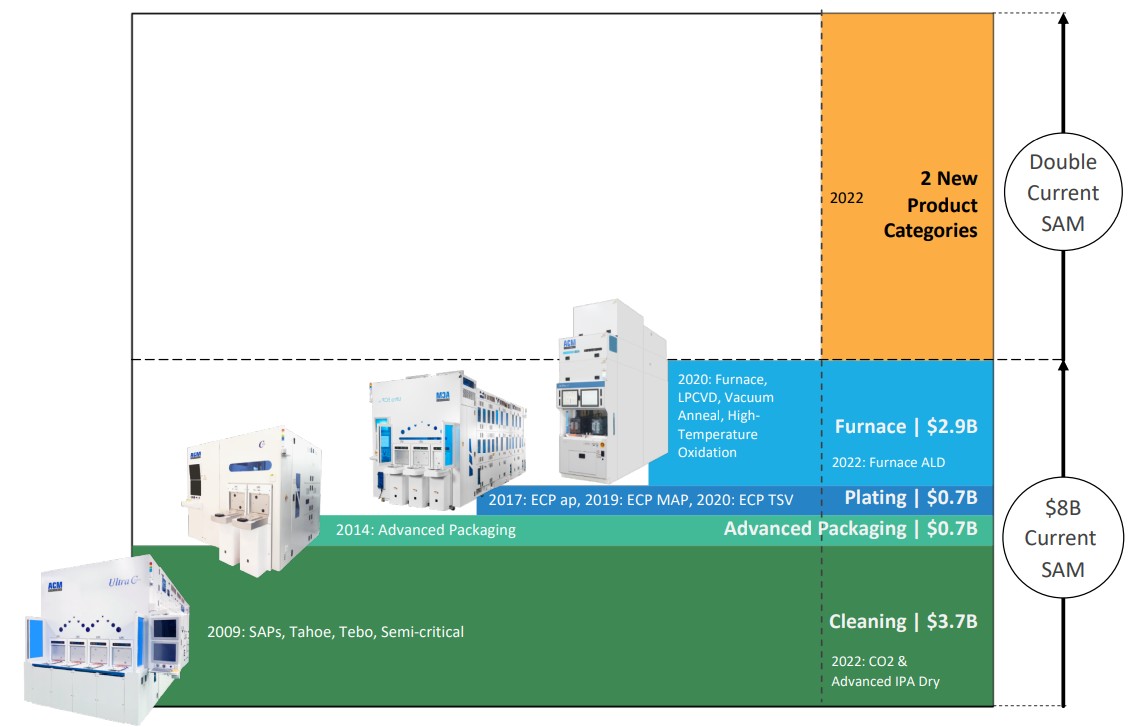

盛美半导体的发展历史颇具传奇色彩,在早期市场被国外厂商高度垄断之际,公司首先聚焦于半导体清洗设备领域,以差异化的优质产品(12英寸45nm工艺的SAPS清洗设备)于2011年正式打入SK海力士供应链,一举打破了国产设备在海外销售为零的记录。

在SAPS清洗技术的基础上,盛美半导体又相继研发出了TEBO技术和Ultra-C Tahoe技术,并依托该等技术推出了包括单片SAPS兆声波清洗设备、单片TEBO兆声波清洗设备、Tahoe单片槽式组合清洗设备、单片背面清洗设备、单片刷洗设备和全自动槽式清洗设备等产品。

凭借差异化、丰富化的产品组合,盛美半导体已能覆盖80%以上的清洗设备步骤。且据盛美上海的调研纪要显示,公司目前在国内清洗设备市场的占有率已升至30%,这就意味着盛美半导体也成为了国内清洗设备市场的龙头企业。

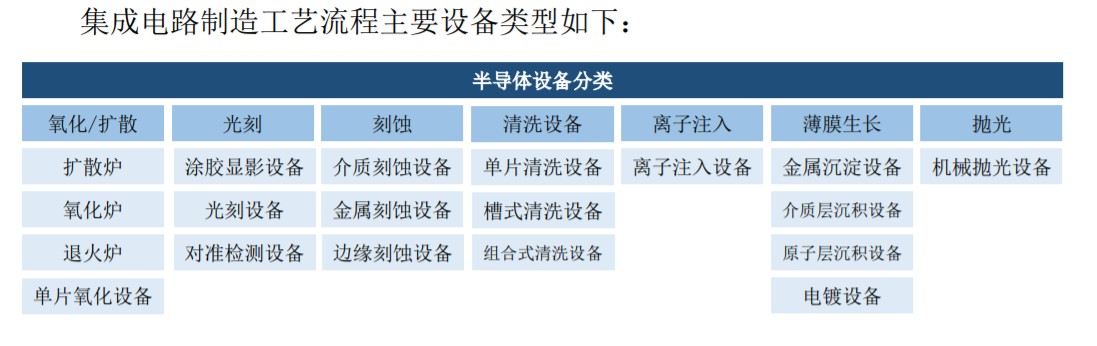

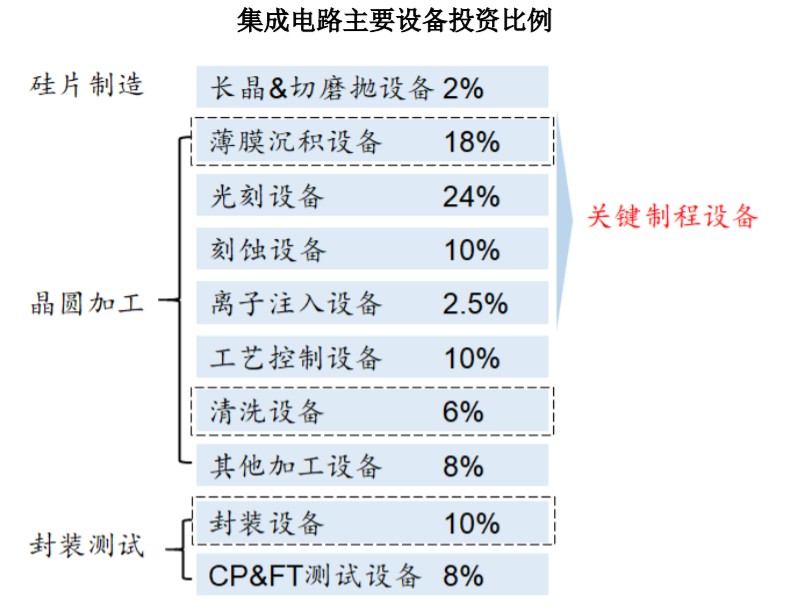

在清洗设备领域奠定行业领先地位后,为提升公司的成长潜力,盛美半导体提出了平台化发展策略,即从清洗设备向产业链上的其他不同环节扩张。截止目前,在前道晶圆制造的七大工艺里,盛美半导体在清洗环节外的氧化/扩散、薄膜生长、电镀及抛光四大环节均有所涉及,且在后道的先进封装环节实现了持续出货。这就意味着盛美半导体已横跨晶圆制造和先进封装两大赛道。

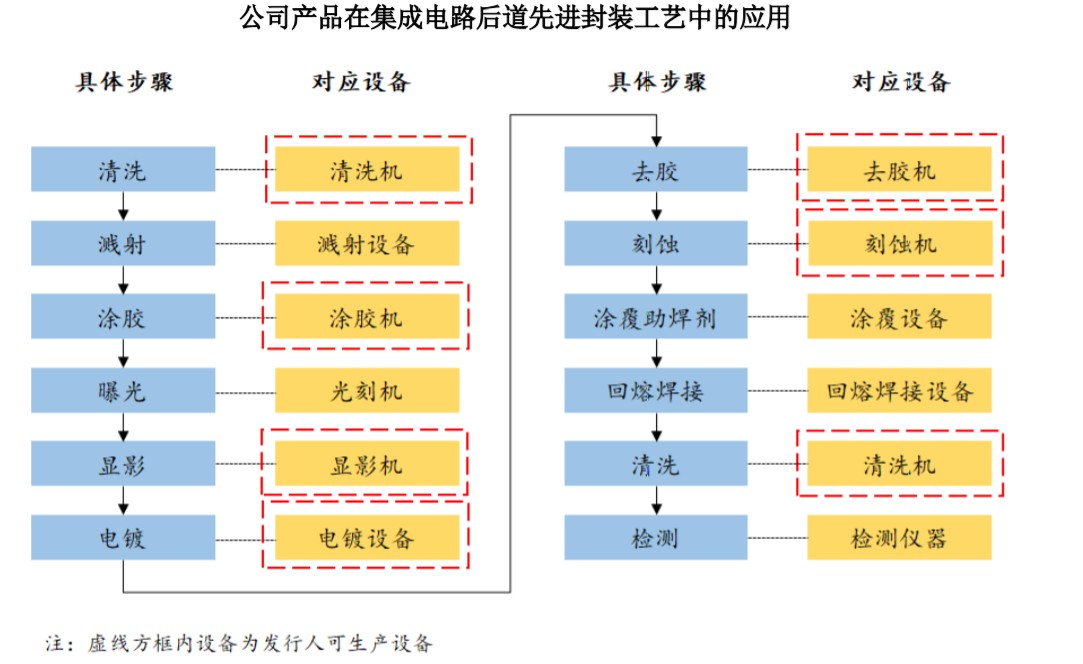

从产品类别来看,除了清洗设备外,盛美半导体已有用于芯片制造的前道铜互连电镀设备、立式炉管系列设备(潜在应用领域包括了LPCVD(低压化学气相沉积)、氧化、退火、ALD(原子层沉积))、无应力抛光设备、后道先进封装电镀设备,以及用于先进封装的湿法刻蚀设备、涂胶设备、显影设备、去胶设备等。

进入2022年,盛美半导体持续丰富产品组合,公司于7月宣布推出新的CMP后清洗设备。这是公司同类产品中第一款用于制造高质量衬底的CMP工艺之后清洁步骤的设备,适配于碳化硅的6英寸和8英寸,以及8英寸和12英寸硅晶圆的制造。该工具提供湿式干燥和干入式干燥配置,具有2腔、4腔和6腔的选项,最大吞吐量可高达每小时60片晶圆。这也意味着盛美半导体在晶圆制造、先进封装之后,已将产品覆盖至更上游的硅片制造环节中。

众所周知,碳化硅作为第三代半导体材料的典型代表,被认为是功率半导体行业发展的主要方向,而新能源汽车是碳化硅功率器件的核心应用场景,随着新能源汽车的快速放量,碳化硅需求暴涨。据机构测算,2021年到2025年全球碳化硅衬底总市场规模将从19亿元增长至143亿元,需求量将从30万片增长至420万片。

盛美半导体新型CMP后清洗设备的推出将抓住碳化硅崛起这一市场机遇,且公司预计下半年推出两个新产品(超临界CO2干燥和IPA先进干燥),届时,盛美半导体在清洗设备市场的可覆盖步骤将达到90%,公司在清洗设备领域的领先地位将进一步巩固。

事实上,清洗设备市场的领先地位对盛美半导体的平台化发展有助推作用,因为清洗设备可提供持续稳定的现金流用于其他环节产品的研发,且在技术、客户资源上有较好的协同。而从目前的结果来看,盛美半导体的平台化策略已取得显著成效,这主要体现在了以下两个方面:

其一,产品组合的潜在目标市场大幅提升。盛美半导体表示,公司2022年将重点推进对两款全新设备的研发,该两款设备推出后,公司产品组合的全球目标市场空间将翻两倍,从当前的80亿美元升至160亿美元,这是2021年全球清洗设备市场规模的4.5倍,这意味着盛美半导体的成长性已发生了根本性的变化。

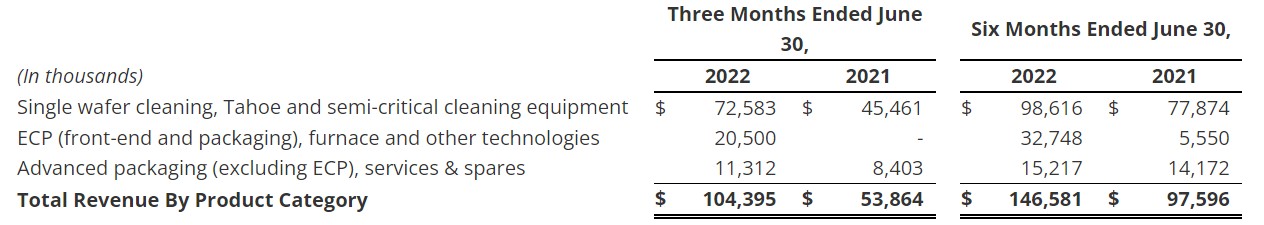

其二,收入结构的多元化,清洗设备占比持续降低。据财报显示,截至2022年上半年,盛美半导体来自清洗设备的收入为9861.6万美元,同比增长26.64%,占总收入的比例为67.28%,而2020年时该比例高达88.53%。前端和封装的ECP产品、Furnace立式炉及其他产品则成为公司的新增长曲线,该类别下的收入增长490%至3274.8万美元,占总收入的比例一举突破20%至22.34%。同时,先进封装设备和服务的收入增长7.37%至1521.7万美元,占总收入比例为10.38%。

持续打入国际客户供应链,国际化能力稳步提升

平台化发展取得的显著成效让盛美半导体在行业中的地位更上一层楼。据东方财富数据显示,虽然国内在政策支持和产业机遇下涌现了众多半导体设备公司,但若从平台覆盖能力的角度进行打分分析,平台能力突出的公司只有北方华创、盛美上海两家,其他设备企业与二者均存在明显差距。

智通财经APP认为,除优异的平台化能力外,盛美半导体的国际化能力亦值得资本市场重视。与其他只关注国内市场的设备厂商不同,由于公司第一台清洗设备便打入了SK海力士,因此在盛美半导体的发展过程中十分注重对国际客户的开发,且公司在美国上市也利于国际市场的拓展。

客户结构的多元化亦是盛美半导体国际化能力的具体体现,公司客户不仅包括国内知名厂商亦打入了国际领先客户的供应体系。据东方财富证券研究院数据显示,截至目前,盛美半导体前道设备的客户主要为华虹、长江存储、海力士、中芯国际、合肥长鑫等;后道设备客户主要为长电科技、通富微电、菲律宾 NEPES等;同时硅片制造厂上海新昇、金瑞泓、合晶科技、台湾昇阳等也是公司客户。

2022年上半年,盛美半导体持续开拓公司客户群体。据财报显示,盛美半导体于6月向美国客户交付了第一台Ultra C SAPS V 12腔清洗设备,用于评估,至7月中旬时,公司交付了另一台清洗设备。盛美半导体已扩大其美国服务团队,为客户的评估提供直接的现场支持。

与此同时,盛美半导体与全球领先的半导体制造商在中国的业务建立了合作。在2022年上半年,公司向一家全球半导体制造商的中国晶圆厂交付了Ultra C SAPS V 12腔清洗设备进行评估,向一家亚洲半导体制造商交付了用于评估的Ultra ECP map镀铜设备,并交付了PR去胶设备;同时收到了来自全球集成设备制造商(IDM)的中国先进封装工厂的额外订单。与该等半导体制造商在中国的业务建立合作,利于公司的产品向该等客户的非中国地区拓展,从而加速盛美半导体的国际化。

从财报来看,盛美半导体2022年上半年来自中国大陆以外地区的收入增长25倍至417.6万美元。随着送样国际客户订单的正式敲定,盛美半导体来自国际客户的收入占比有望持续提升,从而在长期维度上形成国内+国际的双轮驱动发展模式。在电话会议上,盛美半导体表示,公司的长期目标是收入突破10亿美元。

行业新局势下的新机会

从目前全球半导体行业的变化局势来看,盛美半导体凭借平台化、国际化两大战略有望在未来成为我国乃至是全球的半导体设备领域的巨头。

该法案在本质上要让半导体的高端制造回流美国,因此美国对其国内的芯片企业推出了520亿美元补贴、240亿美元的免税额度,以及十年2000亿美元的研发经费。

该法案的正式推出将造成两个明显影响,其一是国产替代的紧迫感越加强烈,利好本土的设备、材料厂商的产品加速导入国内半导体产业体系;

其二,美国芯片企业不在我国建设高端技术产能将使我国本土的潜在市场空间减少,且该法案或会影响台积电、三星、海力士等企业在中国大陆地区的扩产。因此,从长期看我国本土的设备、材料厂商所面对的国内市场相较此前的预期将会出现一定程度的下滑,这就意味着只有实现国内与国际双轮驱动发展的厂商才能更好的应对未来局势的变化。

东方财富证券研究所认为,在全球GDP增长以及技术发展的带动下,2025年全球半导体设备市场的规模有望达1200亿美元,至2030年有望达1400亿美元,中国市场在其中的占比有望在2030年提升至30%左右。如此巨大的市场空间足够我国孕育2-3家国际化半导体设备巨头。

且纵观全球的半导体设备巨头,无论是平台化发展,亦或是专攻型企业,均有一个共同的特点,即采取了国际化策略,拓展全球化的多元客户结构。正因如此,颇具前瞻性战略眼光的盛美半导体已加速打入国际领先半导体制造商的供应体系。

不止于此,优秀的基因底色亦是盛美半导体成为国际巨头的重要支撑。

从早期被国际巨头垄断市场下的“一穷二白”,到发展成为国内半导体清洗设备领域的龙头企业,再到目前成为一家产品组合潜在目标市场高达160亿美元的平台化、国际化企业,持续成长的背后得益于公司不断的自我迭代和差异化创新的基因文化,这是盛美半导体壮大至今的根本。

基因的底色决定了企业的成长高度,盛美半导体的发展历史已向市场证明了其在恶劣生存环境下的强大活力,这将助力公司在未来长达十年乃至二十年的半导体行业的黄金发展期走得更远。

基于优秀的文化基因,平台化、国际化的发展策略,以及持续成长的行业助力,盛美半导体成为巨头或只是时间问题,公司10亿美元收入的远期目标实现的概率较大。对比美股上市的半导体设备企业,高成长期PS可升至6-8倍左右,这意味着该目标实现后盛美半导体市值或可升至80亿美元,而公司当前市值仅10亿出头。这就意味着,此次中概股危机使得盛美半导体股价的大幅下跌或是长期布局该公司的好时机。

扫码下载智通APP

扫码下载智通APP