互联网迎来盈利修正 多重压力下十大SaaS股趋势如何?

虽然利率永远是最大的“风险”,但另一大风险是收益修正——如果我们陷入衰退,预算被冻结,销售周期延长,对新支出的额外审查,会发生什么。在这种情况下,目前对2023年的收入估计太高,应该下调(同样,这还没有发生)。我以前写过这方面的文章,但我认为我们正在进行盈利修正,这将对股市产生下行压力。

与此同时,我认为许多软件公司将被证明更具弹性,并且不会像盈利修正最初预测的那样放缓。我们可以参考的一个最近的例子是2020年的Datadog。疫情开始时发生的事情与我们在即将到来的经济衰退中看到的情况非常不同。世界实际上正在分崩离析,企业正在关闭,失业率飙升,几乎每个企业都尽其所能确保生存。这通常意味着广泛和立即冻结预算和减少预算。

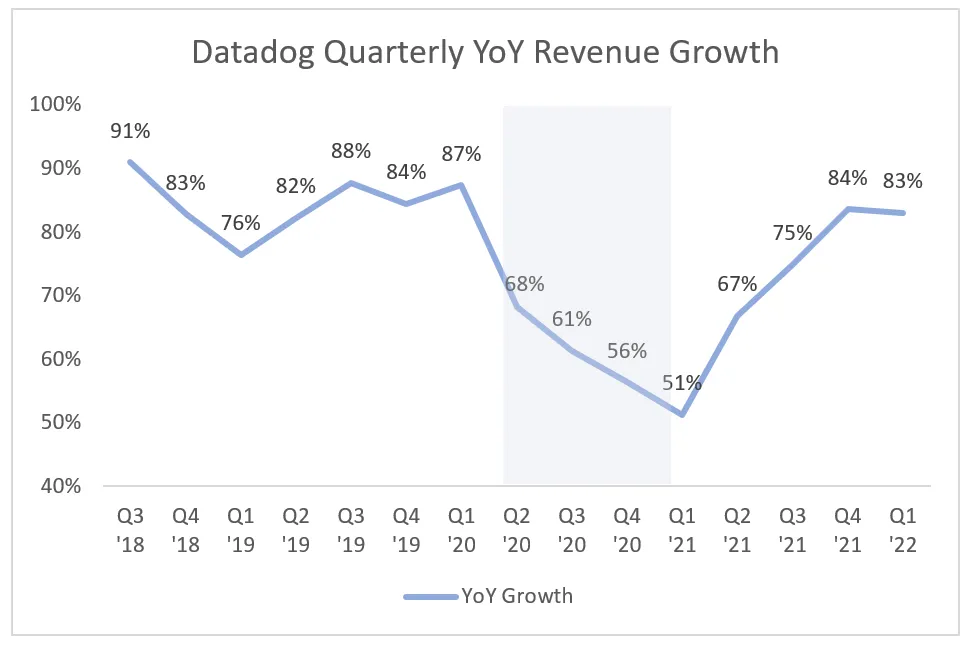

人们可能不记得了,但是Datadog的增长在疫情爆发时确实很快放缓。我们了解了预算冻结/采购放缓的极端例子中可能发生的事情。到2020年底,围绕Datadog的说法是“可观察性是一个拥挤的市场,太多的参与者,也许Datadog毕竟不是那么特别。下图显示了他们的季度同比增长。阴影区域是疫情的开始,也是对其收入增长的影响.

同样,我不认为我们会看到像2020年疫情所发生的那样尖锐和极端的事情(就立即反应而言)。但在市场低迷/经济衰退中,我认为我们不可避免地会有所了解,这意味着增长应该放缓一些(增长放缓的范围取决于每个软件公司的质量/终端市场)。我在这里使用Datadog作为例子,因为我长期以来一直认为他们是最好的云软件公司之一。

增长,销售效率,FCF利润率,市场领导地位和TAM都是Datadog的最佳选择。尽管如此,他们仍然看到经济放缓。关键是:没有人能真正免受市场放缓的影响。是的,数字化转型仍在继续,云软件是提高效率和降低成本的一种方式。然而,在经济衰退之后,人们觉得这些项目将不可避免地暂停,或者至少放慢速度,同时所有公司都站稳脚跟,了解即将到来的深度。

在那个窗口期,我想每个人都会受到影响。如果我不得不猜测(在这一点上真的是任何人的猜测)即将到来的经济衰退会是什么样子,我会说它最初不会像现在这样急剧下降,但会持续更长时间。

对于同类最佳的软件来说,也许放缓只是意味着2023年的数字在未来几个季度被重复,而不是提高。一般来说,2023年的估计值每个季度都会上升(节拍和提高模型),所以简单地重申2023年有点“失误”。很难知道。但同样,我认为至少我们会看到一两个季度低于预期的结果。

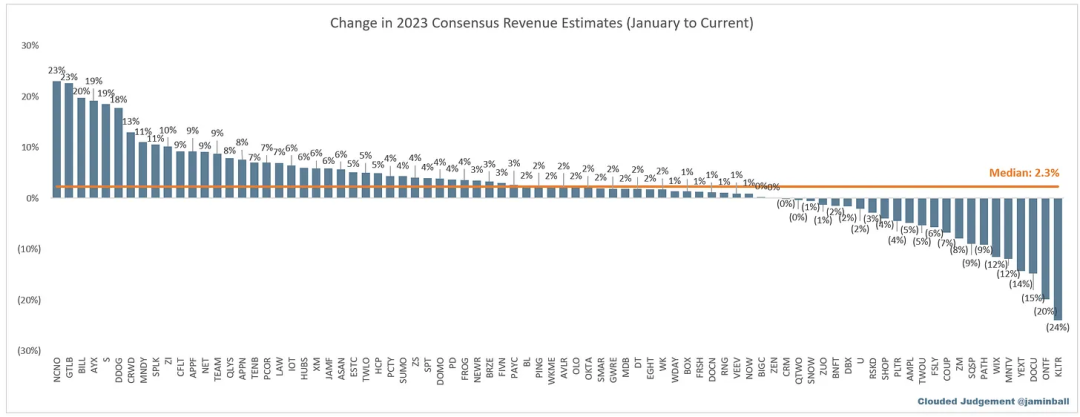

最大的问题是,这已经定价了吗?很难说。我们已经看到其他行业的公司降低指导,对其股票几乎没有影响(即它被定价)。对于软件来说很难说。我认为其中的一个要素已经定价,但尚未完全定价。下图显示了从1月到今天的一篮子软件公司2023年共识收入估计的变化。正百分比表示估计值已上升。因此,对于nCino来说,今天的2023年收入预期比1月份高出23%。

如您所见,中位数修正为正2.3%。对我来说,这意味着我们还没有看到盈利修正。你绝对可以争辩说,在一个“正常”的世界里,像软件这样的节拍式模型在2个季度后应该上涨超过2.3%。这是有效的,并且与我们所看到的一致 - 强劲的季度和较弱的指导。因此,前景没有太大变化。如果/当我们开始看到未命中时,那么估计值就会下降。如果我们对互联网公司进行类似的分析,2023年的中位数估计变化大约为负10%(这意味着我们已经看到了互联网的修订)。

我知道这篇文章比我的大多数文章都更看跌。最大的未知数是修订的幅度。对于最好的企业来说,我不认为我们会看到非常大的修订,但经济衰退会产生涓滴效应,这无疑会以某种方式打击软件。一个平衡因素是,随着公司削减成本,我们可能会看到利润率的提高(我认为成本削减的幅度将大于负面修正的幅度)。很难说对股票的净影响会是什么,但一般来说,当数字下降时,股票就会下降。

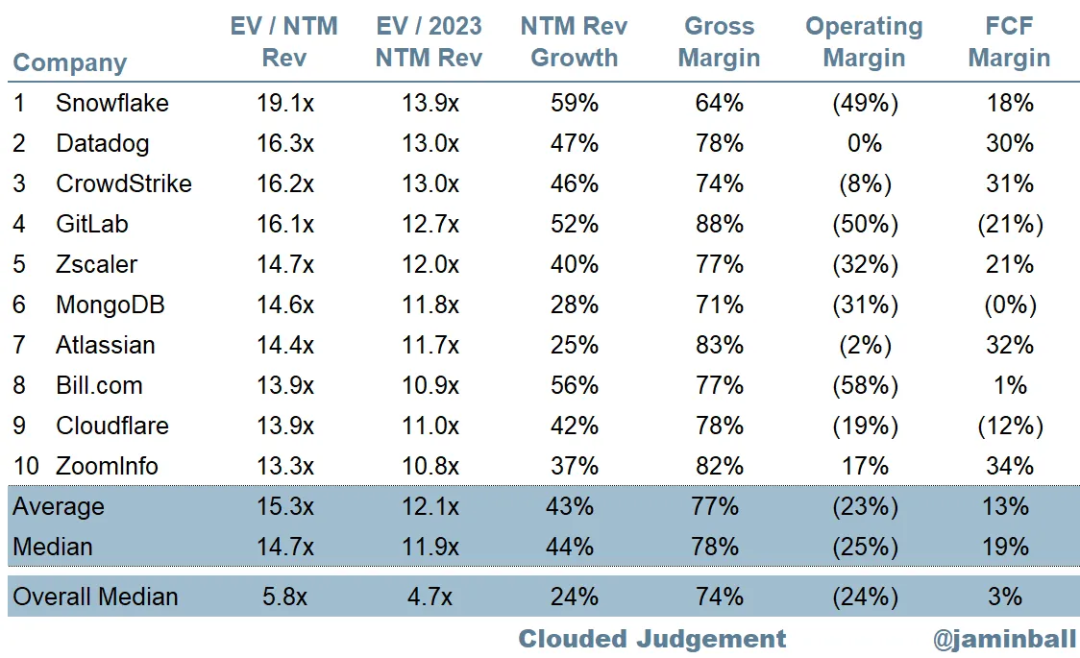

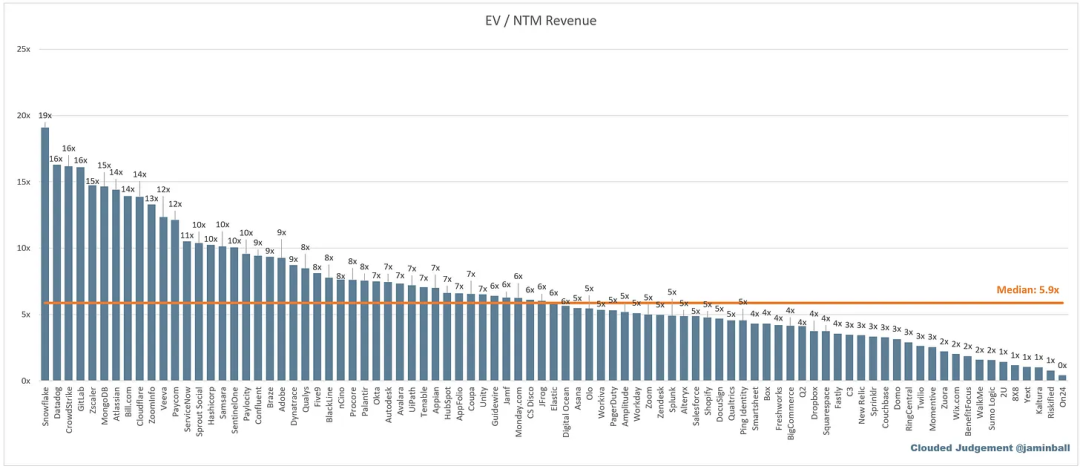

前 10 个 EV/NTM 收入倍数![]()

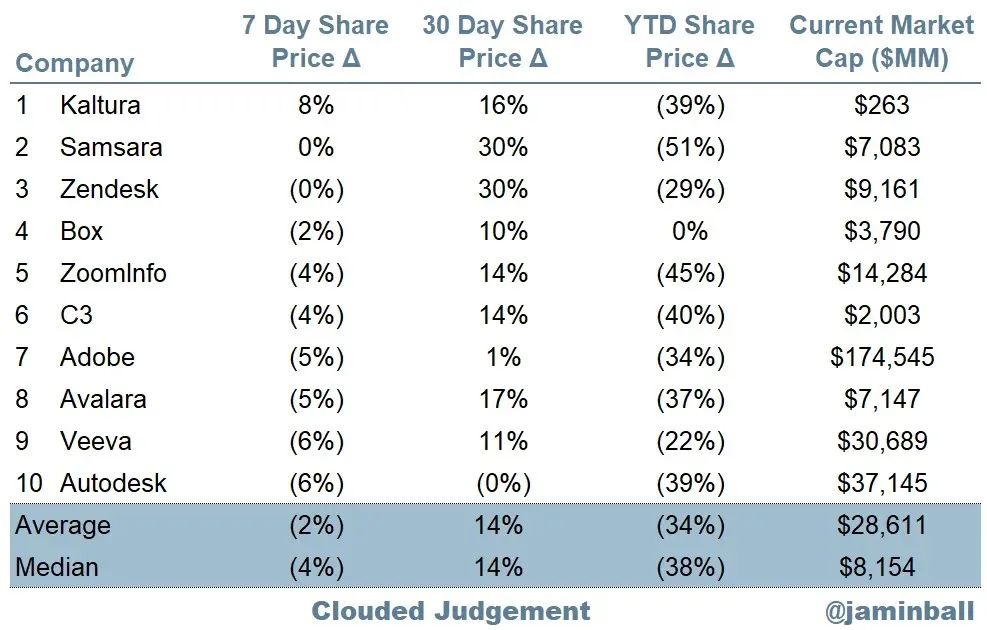

十大每周股价走势

01更新倍数

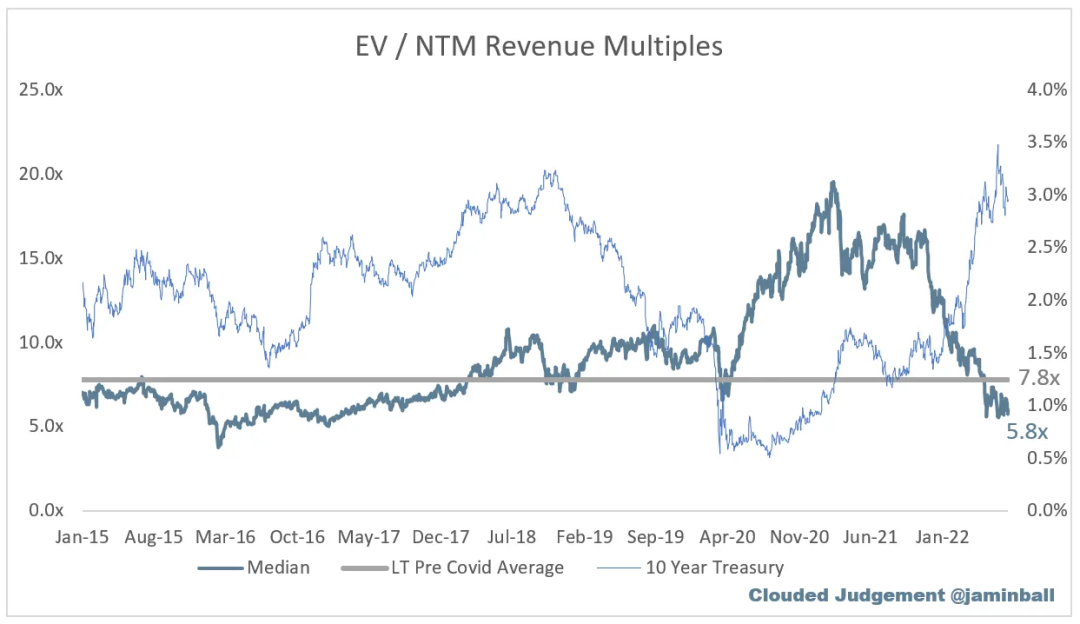

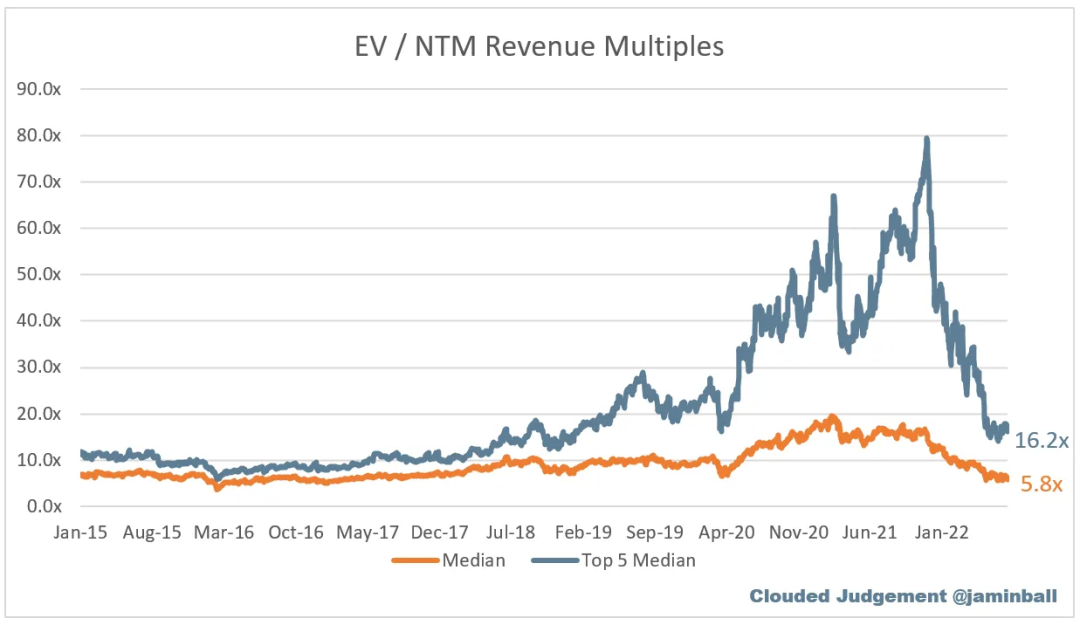

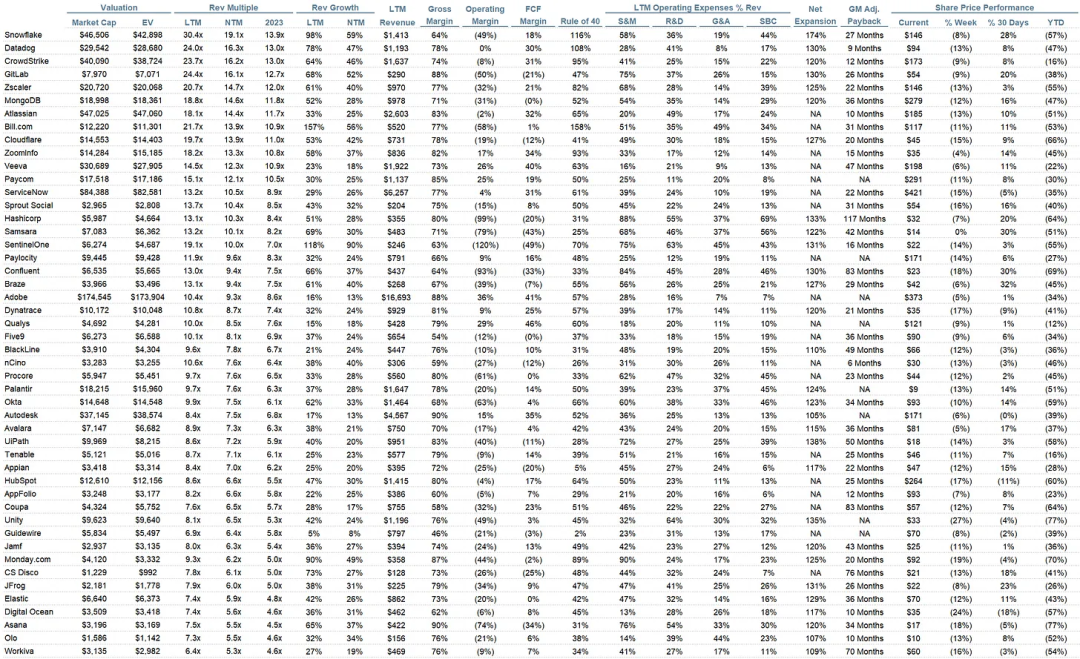

SaaS业务的价值是其收入的倍数 - 在大多数情况下,未来12个月的预计收入。下面显示的倍数是通过取企业价值(市值+债务 - 现金)/ NTM收入来计算的。

总体统计数据:

总体中位数:5.8倍

前 5 名中位数:16.2 倍

10年:3.0%

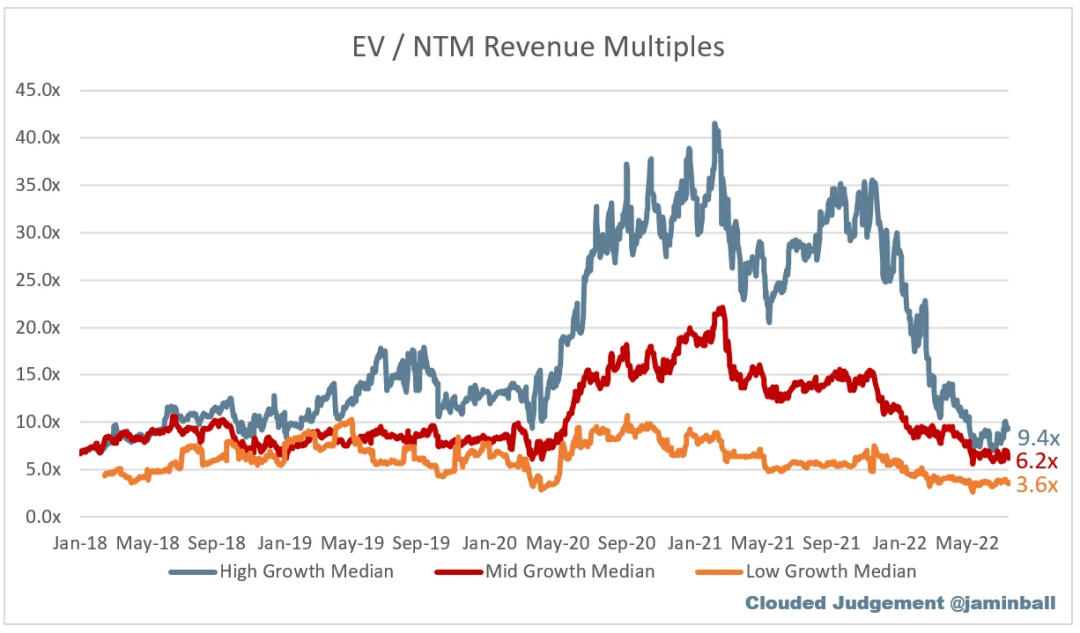

我认为高增长>30%预计NTM增长,中期增长15%-30%和低增长<15%

高增长中位数:9.4倍

中期增长中位数:6.2倍

低增长中位数:3.6倍

增长与估值倍数的相关性如何?

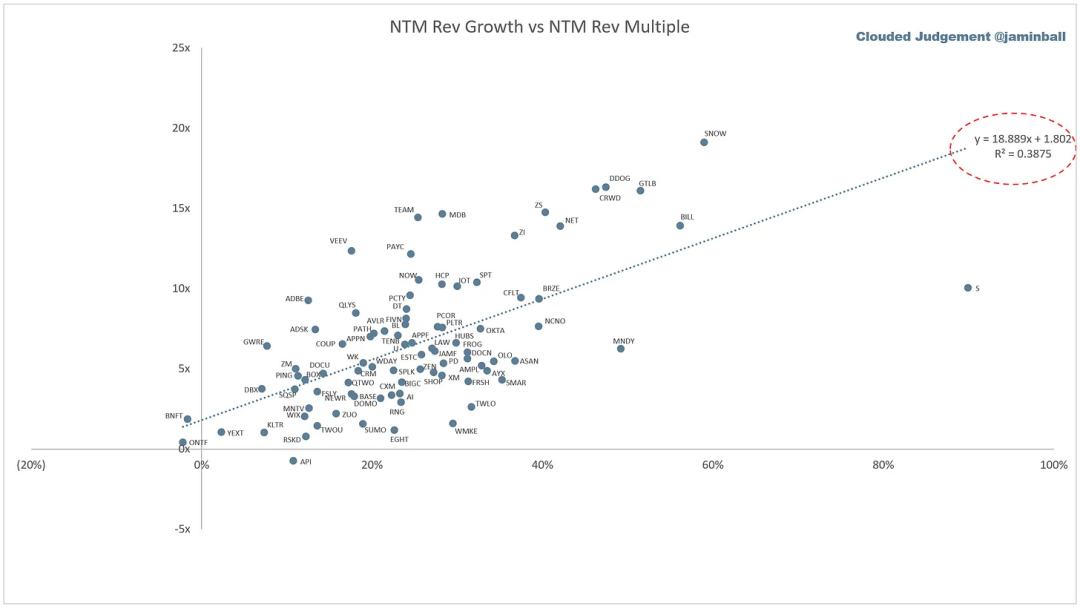

EV / NTM Rev 倍数与 NTM Rev 增长的散点图

下图显示了EV /NTM收入乘以NTM共识增长预期。这张图的目的是显示每只股票相对于其增长预期的相对便宜/昂贵程度。

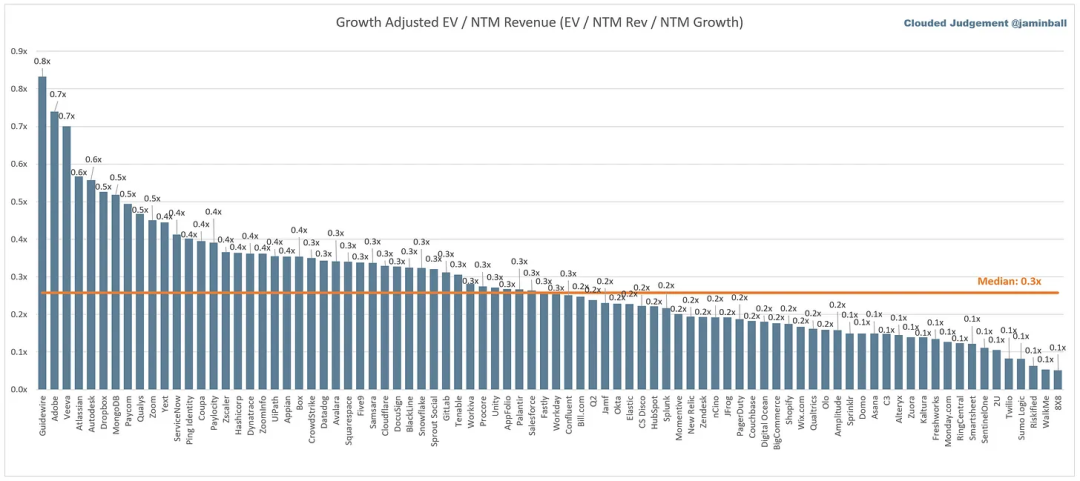

增长调整后EV / NTM Rev

02经营指标

NTM增长率中位数:24%

LTM增长率中位数:32%

毛利率中位数:74%

营业利润率中位数 (25%)

FCF利润率中位数:3%

净留存率中位数:120%

CAC投资回报中位数:34个月

S&M % 收入中位数:46%

研发收入中位数:27%

总收入中位数:20%

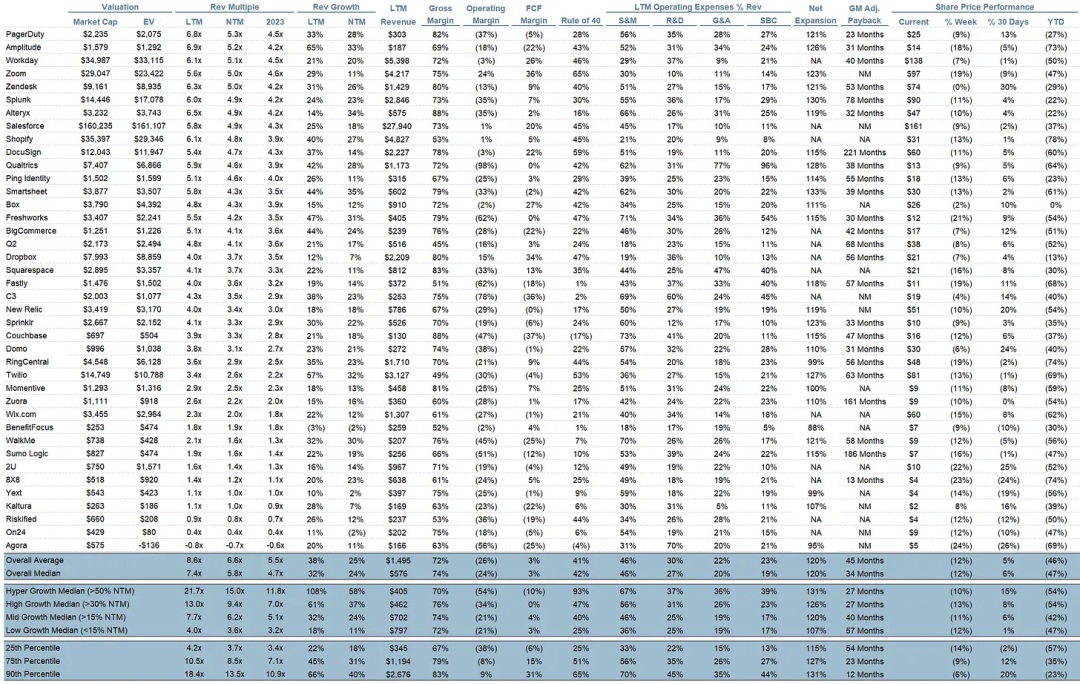

03复合输出

40法则显示LTM增长率+LTM FCF利润率。FCF按运营产生的现金流计算 - 资本支出

通用调整后的投资回报计算公式为:(上一季度标准普尔)/(季度净新ARR x 毛利率)x 12。它显示了SaaS业务在毛利润基础上偿还其完全负担的CAC所需的月数。大多数上市公司不报告净新ARR,所以我采用隐含的ARR指标(季度订阅收入x 4)。净新ARR只是当前季度的ARR减去上一季度的ARR。未披露订阅版本的公司被排除在分析之外,并被列为NA。

扫码下载智通APP

扫码下载智通APP