新股解读|伟立控股:99%收入源自卷烟包装纸,毛利率却两成出头

众所周知,烟草作为国内的“纳税大户”,一直被外界视为一门“好生意”。

而随着烟草生意愈发火热,与之相关的卷烟包装纸行业也在资本市场愈发活跃。

6月10日,湖北省最大卷烟包装纸制造商伟立控股有限公司(简称“伟立控股”)通过港交所聆讯,接下来预计将展开招股、挂牌上市的动作。

智通财经APP了解到,伟立控股作为一家卷烟包装纸制造商,拥有向客户供应定制产品的研发能力。公司产品主要分为转移纸、复合纸及框架纸,公司亦为卷烟包装制造商提供规模较小的卷烟包装纸加工服务。从市场份额来看,就销售价值而言,该公司为湖北省最大卷烟包装纸制造商(市场份额为14.9%)、中国十大卷烟包装纸制造商(市场份额约为0.8%)。

接下来不妨结合招股书进一步分析:伟立控股的卷烟包装纸生意好做吗,能否真正沾上烟草”暴利“的光?

99%收入源自卷烟包装纸,毛利率却仅有两成

从核心财务数据来看,伟立控股的基本面恐怕并没有想象中的那么亮眼,反而表现得“中规中矩”。

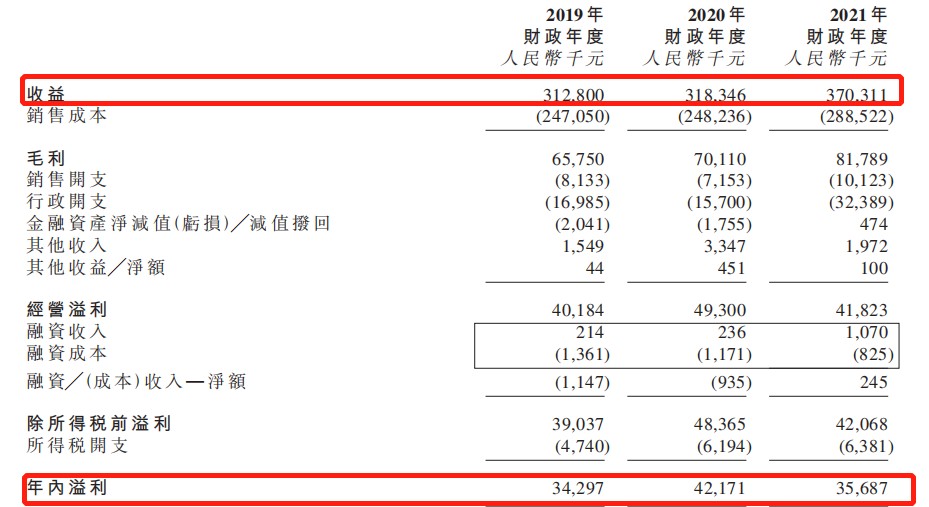

收入方面,2019年至2021年,该公司分别实现收入3.13亿元、3.18亿元、3.70亿元,后两年分别同比微增1.60%、16.35%。关于2020年和2021年的增幅差异,该公司表示,2020年初由于新冠肺炎导致公司生产停滞,所以2020年一季度公司营业收入大幅下滑。然而,随着公司自2020年3月底以来全面恢复营运,公司逐步恢复疫情导致的营运及财务损失,其后收益也大幅增加。

从收入结构来看,销售卷烟包装纸为该公司的核心收入来源。据悉,伟立控股的收入来源主要包括销售卷烟包装纸(转移纸、复合纸及框架纸)和提供卷烟包装纸加工服务这两大板块。报告期内,销售卷烟包装纸收入占总收入的比例分别为99.0%、98.7%、99.8%。

净利润方面,不同于保持稳定增长的营收,伟立控股这一核心指标则表现的较为波动。2019年至2021年,该公司净利润分别为3429.7万元、4217.1万元及3568.7万元。其中,2021年净利润增速有所下滑,主要是由于该公司行政开支和销售开支大幅增加所致——据悉,期内该公司行政开支由2020年的1570万元增加至2021年的3240万元,销售开支由2020年的720万元增加至1010万元。

(数据来源:伟立控股招股书)

毛利率方面,亦表现的较为稳定,由2019年的20.3%提升至2021年的22.1%,提升了1.8个百分点。不过,需要注意的是,相对于“暴利”的烟草行业——据中商产业研究院统计数据披露,截至2020年,国内烟草行业毛利率为69%,与2019年相比增加了3.0个百分点,伟立控股的毛利率水平实属“小巫见大巫”了。

此外,需要注意的是,不同于上述核心数据所呈现出来的稳定状态,伟立控股的现金流则是处于相对紧张的境况。

具体而言,2019年至2021年,该公司的经营活动所得现金净额分别为2441.5万元、7077.0万元、2862.8万元,年末现金及现金等价物分别为2653.5万元、3755.9万元、5857.8万元。对于此现金流状态,该公司也在招股书中直言表示,公司依赖经营产生的现金以及银行借款开展业务,报告期内有银行借款分别2450万元、2150万元及1000万元。

与此同时,2019年至2021年,该公司的贸易应收款项(扣除减值拨备)分别约为1.49亿元、1.42亿元、1.45亿元,如此高的应收水平之下,一旦该公司客户未能结清贸易应收款项,或将进一步加剧公司资金流动性紧张问题。

基于上述现金流状态和中规中矩的基本面,似乎也就不难理解伟立控股“二递表”的“补血”原因了。

烟草是“好生意”,卷烟包装纸制造亦然?

不得不说,烟草之所以能成为一门“好生意”,与其背后庞大的消费人群不无关系。那么,于卷烟包装纸制造行业而言,这一细分行业也具备这样的发展优势吗?

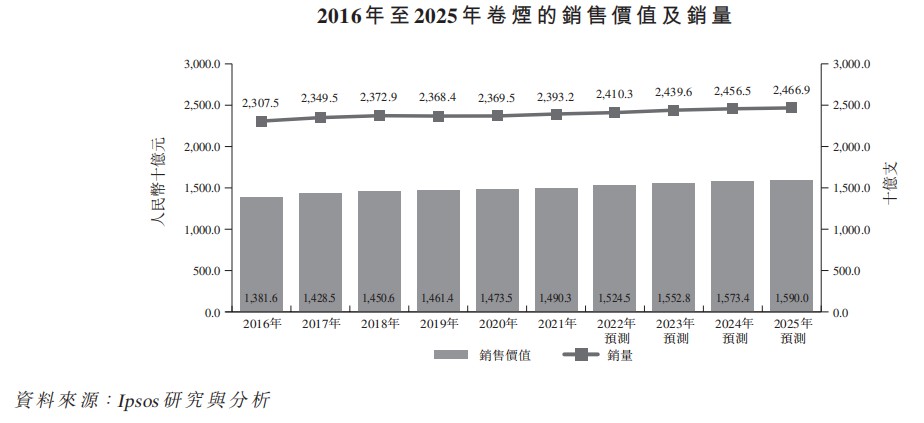

据智通财经APP了解,中国拥有全球最为庞大的卷烟消费群体,2020年约有300.6百万吸烟人士。庞大的消费群体之下,中国卷烟的销售价值也不断走高——由2016年的约13,816亿元增长至2021年的14,903亿元,复合年增长率约为1.5%,并预计将由2022年的约15,245亿元增长至2025年的15,900亿元,复合年增长率1.4%。

(图片来源:伟立控股招股书)

对应到卷烟包装纸制造行业身上,这一行业通常包含行业材料供应商、卷烟包装纸制造商、卷烟包装制造商、卷烟制造商、卖家及消费者。故此,随着卷烟行业市场价值不断走高,这一行业的市场价值也显著提高。

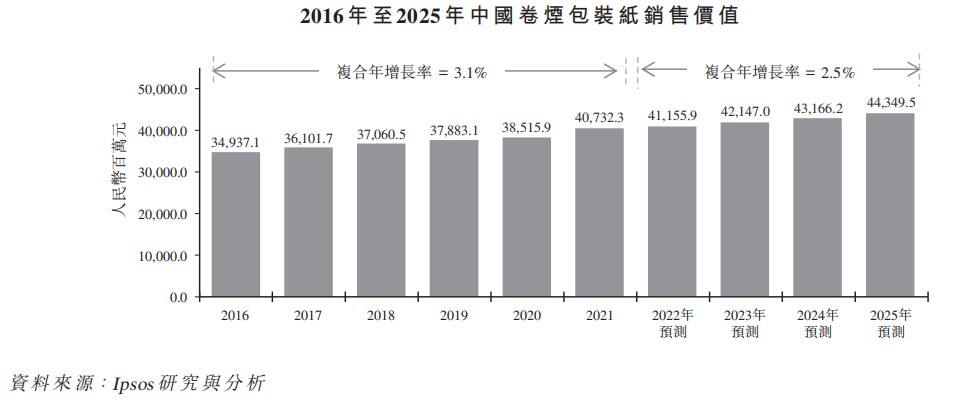

据相关数据披露,中国卷烟包装纸制造行业的销售价值由2016年的约34,937.1百万元增加至2021年的40,732.3百万元,复合年增长率约为3.1%;并预计将由2022年的约41,155.9百万元增加至2025年的44,349.5百万元,复合年增长率约为2.5%。

(图片来源:伟立控股招股书)

由此可以看到的是,庞大的消费基础之下,伟立控股所处的卷烟包装纸制造行业的发展空间也是不容小觑的。

不过,需要注意的是,结合全国以及湖北卷烟包装纸制造业的竞争格局来看,伟立控股所面临的竞争也十分激烈。

一方面,从全国竞争格局来看,目前中国卷烟包装纸制造业整体呈相对分散态势,市场上有超过200间卷烟包装制造商,其中五大制造商就销售价值而言约占2020年市场份额约12.6%。公司虽于2020年获评中国十大卷烟包装纸制造商(就销售价值而言),但市场份额也仅为0.8%。

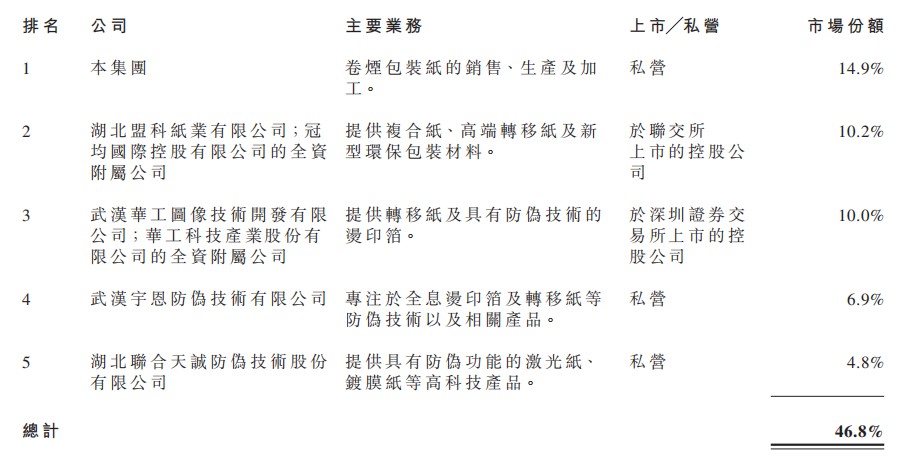

另一方面,从湖北地区的竞争格局来看,则又是处于相对集中的发展态势。就销售价值而言,五大卷烟包装纸制造商约占2020年市场份额的46.8%,该公司位居第一,市场份额达到了14.9%,与其他头部卷烟包装纸制造商拉开的差距并不算大,规模优势尚未真正形成。

(图片来源:伟立控股招股书)

除此之外,电子烟等新兴替代品的兴起预计也将进一步加剧烟包装纸制造行业的发展压力。据了解,面对吸烟导致的严重健康问题,越来越多吸烟人士尝试戒烟或转而使用电子烟等卷烟替代品。电子烟日益普及可能会占领传统卷烟的市场份额,从而进一步限制中国卷烟包装纸制造行业的发展。

综上来看,虽然烟草是一门暴利的“好生意”,但于身处卷烟包装纸制造业的伟立控股而言则并不一定,仅两成出头的毛利率、紧张的现金流以及竞争激烈的行业态势一定程度上也透露了其此次赴港上市的窘态。

扫码下载智通APP

扫码下载智通APP