12个月市值蒸发165亿,归创通桥-B(02190)8款产品商业化仍难解盈利问题?

作为中国神经和外周血管介入医疗器械市场的领导者,又是中国唯一一家在欧洲销售外周血管和神经介入的公司,归创通桥-B(02190)被市场普遍看好,上市前,在C轮融资后,公司估值便高达23.25亿元人民币(单位下同);上市时,被市场大幅认购,认购率达到1190.37倍,中签率仅2%。

然而套在这家公司身上的光环多亮眼,其上市后的股价表现与之反差就有多大。

智通财经APP观察到,归创通桥港股发行价为42.7港元/股,在医药行业股价普遍走低的情况下,归创通桥也不例外,股价可谓是“一路向西”,截至6月13日,公司股价为11.52港元/股,上市至今跌幅达73.02%,市值不足38亿港元的“至暗时刻”。不得不让人感慨,上市这一年来,归创通桥到底经历了什么?

8款产品商业化,仍旧亏2亿

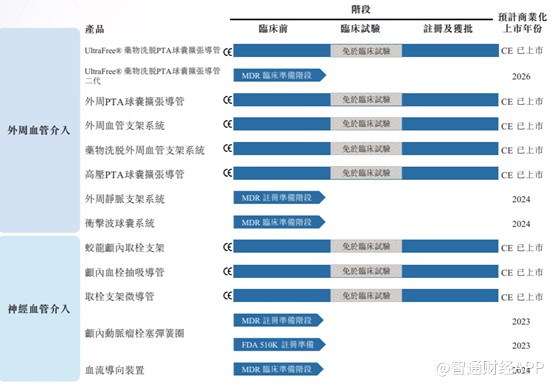

作为一家医疗器械企业,归创通桥共有55款已上市/在研产品组合,产品主要覆盖神经血管介入和外周血管介入。截至2021年12月31日,归创通桥共有14款产品在中国取得国家药监局注册批准,8款产品取得CE标志。

尽管与多数产品尚处于早期的医疗器械企业相比,归创通桥核心产品在2021年进入商业化元年,但依旧未摆脱亏损的尴尬局面。

财报显示,2021年,公司实现营业收入1.78亿元,同比增长543.9%,亏损约2亿元。

其中神经血管介入产品收入达1.12亿元,同比增长463.0%,占比达到63.1%;外周血管介入产品达6564万元,同比增长753.5%,占比36.9%。

从具体产品来看,2021年公司业绩驱动力主要来自于2020年下半年获批的产品,核心产品包括蛟龙颅内取栓支架、Ultrafree药物洗脱PTA球囊扩张导管和颅内支持导管,以上三款产品合计约贡献公司2021年总收入的70%。

值得一提的是,2021年归创通桥98.1%的收入来自中国,其他地区业务收入仅占1.9%。可见,尽管公司产品有在欧洲销售,但从财报结果来看,要么是归创通桥在海外的销售不行,要么是公司产品力并不强。

研发方面,2021年公司研发开支达到1.68亿元,同比增长133.26%,研发费用率达94.5%。在高研发投入下,2021年公司在国内成功推出8款产品,其中包括颅内PTA球囊扩张导管(Rx)、球囊导引导管(BGC)及颅内动脉瘤栓塞弹簧圈等。

目前归创通桥共拥有55款已上市/在研产品组合,而截至2021年底,公司的现金及现金等价物为14.18亿元,虽然公司已有多款产品商业化,但鉴于这些产品商业化刚开始,贡献的现金流有限,而众多的在研产品不仅需要消耗大量的资金,目前已经上市的也需要诸多资金用于商业化,因此可能存在资金流紧张的情况。

核心产品市场遭外企垄断,后续多款产品存集采风险

目前公司两款核心产品分别为蛟龙颅内取栓支架(蛟龙颅内取栓支架)和UltrafreeTM药物洗脱PTA球囊扩张导管(UltrafreeDCB)。

就蛟龙颅内取栓支架来说,该产品是一种微创器械,可捕获和消除血栓堵塞血管以治疗急性缺血性脑卒中(AIS)等神经血管疾病。2019年10月,归创通桥完成蛟龙颅内取栓支架的临床试验,并于2020年9月取得国家药监局的第三类医疗器械注册证并在国内和欧洲进行商业化。

所有脑卒中病例中,近90%为急性缺血性脑卒中(AIS)。AIS是由脑动脉血栓或栓塞性闭塞引起,其特征是大脑某一区域突然失去血液循环,导致相应的神经功能丧失。随着人口数量增多及老龄化加剧,急性缺血性脑卒中(AIS)的新病例数稳步上升。根据Global Burden of Disease的数据显示,2000-2019年国内缺血性脑卒中的发病率已翻倍,年发病数从121.46万例激增至286.94万例,年复合增长率高达4.63%;2000-2019年国内缺血性脑卒中死亡数从55.01万例增至102.93万例,年复合增长率达到3.35%。2019年国内缺血性脑卒中年发病数是美国的9.25倍,日本的14.62倍,韩国的50.22倍,英国的58.11倍。

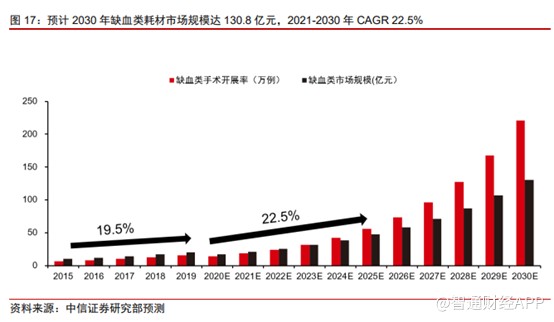

此外,卫健委脑防委要求各级医疗机构卒中中心的建设快速发展,国内的缺血性卒中耗材市场规模也随之扩大。2019年我国缺血性卒中类耗材市场规模约20.7亿元,2015-2019 年CAGR 约为19.5%。2020年受新冠疫情冲击市场规模下滑至17.2亿元。随着国内疫情基本得到有效控制、介入诊疗的普及度提升、医疗消费升级等因素,中信证券预计2021-2030年CAGR将增至 22.5%,2025年市场规模将达47.4亿元,2030年将达130.8亿元。

百亿市场,引得诸多医疗器械企业争相布局,但国内仍以外资为主。我国血栓抽吸导管市场需求目前依赖进口,主要进口品牌有美敦力、麦瑞通、泰尔茂、瑞翁、Penumbra,占据总进口数量的80%左右。

虽然目前血栓抽吸导管尚未有国内产品上市,主要由外资品牌垄断,但资料显示,中国主要有11种已上市的取栓支架,共7家企业生产,其中4家国际企业,3家国内企业。

已上市的国内产品有归创通桥的蛟龙取栓支架、健适医疗的 Reco 脑血栓取出装置、心玮医疗的Captor颅内取栓器。另外,国内企业如沛嘉医疗、普微森、心凯诺和中天取栓器产品已进入临床试验阶段。

在心内介入领域,国产器械占有率超过70%,而在外周和神经血管介入领域,进口产品占到90%的市场主导份额。以德国贝朗、波士顿科学、美敦力及强生等为代表的国际医疗器械巨头,凭借其强大的资金实力及技术沉淀,牢牢占据中国外周血管、颅内血管支架以及部分心血管高端支架产品市场,本土企业试图打破现有竞争格局,需要面临各方面的考验。

对于刚商业化不久的归创桥通来说,竞争压力并不小。尽管截至2021年12月31日,公司产品覆盖全国超过20个省份,覆盖医院超过2100家,但与长期霸占市场的这些外资企业相比,归创通桥渠道体系依然较弱。

另外,不管是神经介入产品还是外周介入产品,目前国内均有大量企业布局,公司目前已上市的产品竞争格局并不是十分乐观。

除此之外,在医保控费下,归创通桥的主要产品均属于高值耗材范围,存在集采风险。自2019年7月,国务院发布《关于治理高值医用耗材改革的方案》后,中国多个地区实施带量采购耗材的试点,并在2020年11月,国家医保局组织冠脉支架的全国性带量采购,高值耗材全国性集采拉开序幕。根据各省区目前已开展的高值耗材联盟采购,涉及品种已包括心脏起搏器、吻合器、冠脉球囊、骨科脊柱类、骨科创伤类、人工晶体、血液透析器、神介类、口腔类、IVD等,而上述产品都是公司未来不久即将上市的产品。

如此来看,归创桥通所布局的神经介入及外周介入,目前国内市场均被进口企业所霸占,要打破这一竞争格局,国内企业将面临巨大的挑战。不过随着国内企业产品的上市,借助高值耗材的集中采购,国产企业的市占率将快速放量,但与此同时市场规模也将下降,对于归创通桥而言,换了市场份额,未必能换来可观的业绩。海外市场方面,目前公司已有多款产品获得CE认证,但商业化相对薄弱,短期内也无法贡献过多的业绩,仍需时间待其建设完善的销售体系,届时才有望给公司带来较为可观的业绩。

扫码下载智通APP

扫码下载智通APP