抓住熊市反弹的机会:美股投资者正大量买入看涨期权

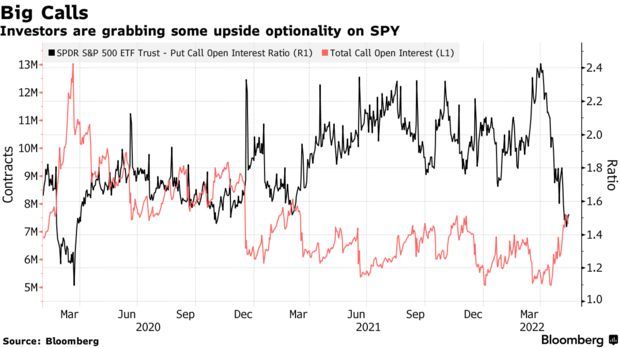

智通财经APP获悉,媒体汇编的数据显示,规模达3610亿美元的SPDR标普500指数ETF(SPY.US)的看跌/看涨期权比率近期跌至两年来的最低水平,规模达1630亿美元的纳指100ETF-Invesco

QQQ Trust(QQQ.US)也存在同样的情况,其未平仓看涨期权已飙升至2008年以来的最高水平。

这表明,在过去一个月的动荡股市中削减敞口或持有对冲头寸的投资者现在正急于增加看涨期权,这将有助于他们参与股市的反弹,同时在总体上保持防御立场。

看跌/看涨期权比率下降通常是一个看涨信号。然而,这一次,随着美联储加大对抗通胀的力度、且标普500指数距离熊市仅一步之遥的时候,其他市场迹象表明,交易员们仍在防范下跌。例如,标普500指数未平仓看跌期权在过去一个月里一直在增加、且标普500指数的卖空份额接近一年来的最高水平,QQQ的价格则接近2020年以来的最高水平。

专业资产管理公司Options Solutions总裁Steve Sears表示:“投资者正在利用期权进行对冲,以防止自己犯错。”

当科技股在周二领涨美股大盘时,这一举动看起来颇具先见之明。今年以来,随着利率上升令科技股失去吸引力,科技股便一直处于大规模抛售的中心,尽管周二出现反弹,QQQ在2022年的跌幅仍超过20%。

Usquehanna International Group衍生品策略联席主管Chris Murphy表示:“有一些投资者正在找机会抄底QQQ。在每个人都‘投资不足’的情况下,这非常有道理,尤其是在科技股上用上行预测保护自己。”

有证据显示,近几周来,从系统性投资者到对冲基金,所有人都将股票敞口削减至历史地位。这似乎是芝加哥交易所SKEW指数跌至2020年以来最低的原因之一,因为标普500看跌期权合约的隐含波动率相对于看涨期权有所下降。

加拿大皇家银行股票衍生品策略师Amy Wu Silverman表示,这在过往可能是看涨的迹象,但这一次的原因可能是资金被撤出了交易。“这与降低风险有关。坦率地说,市场已经下跌了很多。投资者损失了资金,可用于对冲的资金也少了。”

扫码下载智通APP

扫码下载智通APP