行业主题基金“风格漂移”,买基金成开“盲盒”?监管再发声

智通财经APP获悉,随着市场的不确定因素的增加,一些行业主题基金由于注册较慢、行业下行等原因,重仓行业与主题逐渐偏离。随着主题的偏离、基金经理投资的风格出现“漂移”,这些基金变成了“盲盒”。

对此,监管层再度发声。5月13日,证监会提出,对包括存在“长期投资理念弱,投资换手率高,‘风格漂移’问题突出”等的6种情形的基金管理人在法定注册期限内采取暂停适用快速注册机制、审慎评估、现场核查等审慎性措施。

证监会强调,要引导基金管理人坚持长期投资、价值投资理念,采取有效监管措施限制“风格漂移”、“高换手率”等博取短线交易收益的行为,切实发挥资本市场“稳定器”和“压舱石”的功能作用。

业内人士表示,基金风格出现“漂移”,与建仓时间错过景气周期、基金经理追求短期业绩表现、投资者申购资金的被动影响及基金经理变更等因素均有关系。而“拆盲盒”式的“风格漂移”也令投资者在购买基金时面临不可控因素,也难以有效对冲风险。

多只行业主题基金持股“名不副实”

随着公墓基金一季报的披露,部分主题基金出现重仓行业与基金主题不符的现象。

规模达93.07亿的工银瑞信文体产业在一季报的基金产品概况中表示,该基金通过投资于文体产业中具有长期稳定成长性的上市公司,在风险可控的前提下力争获取超越业绩比较基 准的收益。但其一季报中列示的行业仓位分布中,文化、体育和娱乐业一栏持仓规模为0。

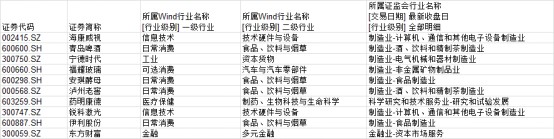

Wind数据显示,该基金重仓的前十大重仓股所属绝大部分归属于制造业,包括计算机、酒饮料、电器机械等。

规模达67.87亿的工银瑞信新金融也出现了“风格漂移”的问题,该基金的目标是深入挖掘它所界定的新金融主题股票,分享经济转型和金融改革的红利,追求基金资产的稳健增值。但从其列报的前十大重仓股中可以看出,有7只个股来自新能源、军工、白酒、半导体等行业;行业的仓位分布上,该基金的金融业持仓仅占16.58%。

万家基金旗下北交所慧选两年定开也引发市场关注。其一季报显示,前十大重仓股中,仅同惠电子为北交所股票,持仓占比仅为5.35%。而前三大重仓股中国神华、兖矿能源、陕西煤业则均属于煤炭板块。

按照基金合同,该基金投资于北交所的股票资产比例应不低于非现金资产的80%。对此,基金经理在一季报中表示,预计成长风格将受到明显压制,因此二季度该基金在投资主线上将坚持上游资源品及稳增长主线,配置上以煤炭、有色金属(工业金属、黄金为主)以及基建稳增长边际变化明确的行业为主。

对外经贸大学投资系副教授屈源育认为,基金风格出现“漂移”与追逐短期业绩排名密切相关。基金经理面临业绩压力,既包括公司内部的绩效考核,也包括外部投资者申购的现金流的压力。他表示,从市场因素考虑,某一风格的资产在短期内具有动量效应,基金经理也会因此偏离当前风格去追求热点。这使得‘风格漂移’的背后或意味着基金净值波动的加剧。如果所有投资者都去追逐当期热点,短期内会出现‘羊群效应’,即某只股票在急涨之后又出现急跌。

证监会多次发声:将加强公募基金行业监管

5月13日,证监会发布《优化公募基金注册机制促进行业高质量发展》的机构监管情况通报(简称“《通报》”)。《通报》提出,对存在6种情形的基金管理人在法定注册期限内采取暂停适用快速注册机制、审慎评估、现场核查等审慎性措施。其中,便包含了“长期投资理念弱,投资换手率高,‘风格漂移’问题突出”一类。

而对于基金产品追逐短期业绩这一问题,证监会4月26日发布的《关于加快推进公募基金行业高质量发展的意见》(简称《意见》)表示,要督促基金管理人建立健全覆盖经营管理层和基金经理等核心员工的长期考核机制,将合规风控水平、三年以上长期投资业绩、投资者实际盈利等纳入绩效考核范畴,弱化规模排名、短期业绩、收入利润等指标的考核比重。

此外,《意见》还指出,要引导基金管理人坚持长期投资、价值投资理念,采取有效监管措施限制“风格漂移”、“高换手率”等博取短线交易收益的行为,切实发挥资本市场“稳定器”和“压舱石”的功能作用。

屈源育建议,需要对基金“风格漂移”进行进一步明确定义,包括如何界定“漂移”范围及“漂移”时间等。监管层可要求基金产品在定期报告中披露所谓“风格漂移”现象,包括持仓股票所属行业加总、收益率走势等指标,并将上述因素与募集说明书中的表述进行对比,以市场方式进一步落实对基金“风格漂移”的监管。

扫码下载智通APP

扫码下载智通APP