“逢低买入”信仰者默契抱团,美股多头们重燃斗志?

俄乌冲突升级、飙升的能源价格和美联储官员近期“鹰声不断”等利空因素可能正在考验那些倾向于逢低买入策略的投资者继续看涨的决心,但部分分析人士认为,尽管近期利空消息频现,看涨美股的投资者们并没有被击垮。

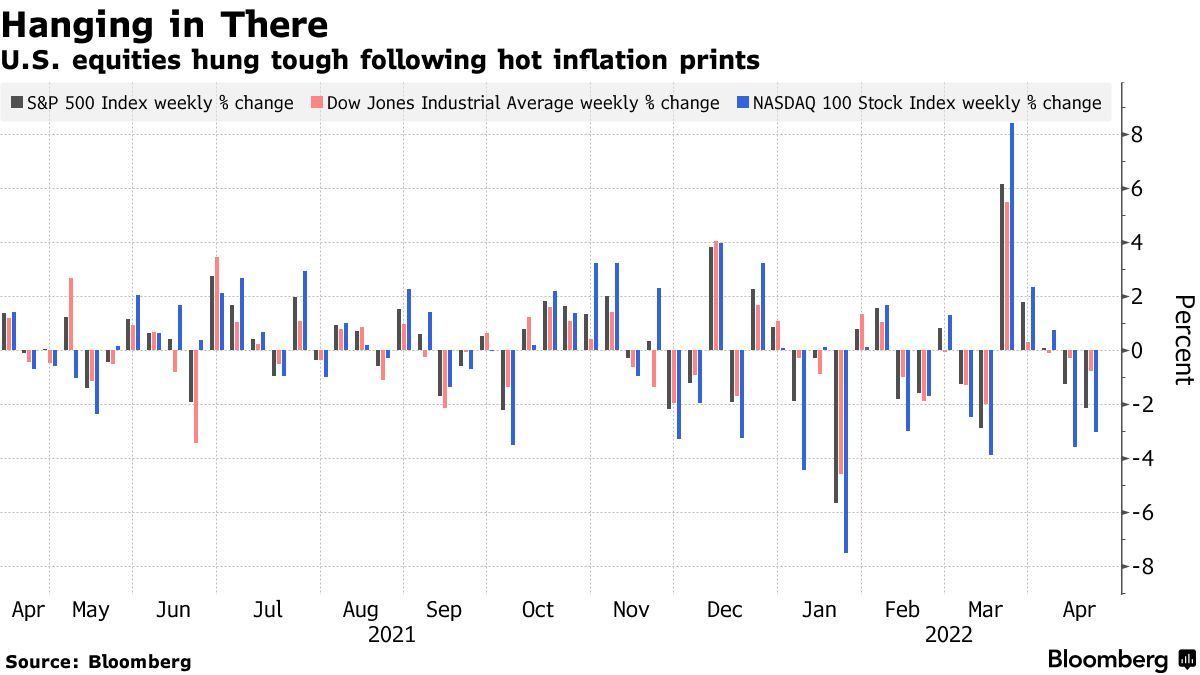

智通财经APP了解到,尽管本周出炉的美国通胀数据达到40年来最高水平,但美股也有明显的反弹迹象,其中包括本周三的反弹,反弹趋势推动标普500指数创下上月以来的最大涨幅,而这一涨幅出现在美国CPI及PPI高于预期的背景之下,足以见得“逢低买入”力量仍然庞大。2年期美债收益率在本周的四个交易日中有三个交易日处于下滑态势,工业类股票的价格仍然坚挺,波动率基准指标仍无显著变化。

在美联储将于5月4日做出新的政策决定之际,美联储官员们“倾巢出动”,频繁发表鹰派言论。Marketfield资产管理公司CEO Michael Shaoul表示,市场甚至开始以“荒谬程度”预测通胀率,但他认为通胀因素早已被交易员们纳入资产价格。

“我们对公布的数据和市场的反应都不感到意外,” Michael Shaoul在一份报告中表示。“大多数投资者和投资顾问可能都认为,在最近几周,他们已经对自己的预期做出了很大程度调整,因此没有必要反应过度。”

美股在通胀上扬后走势仍然强劲

在过去四个交易日中,标普500指数连续第二周下跌超2%,道琼斯指数下跌0.8%,纳斯达克100指数下跌3%。但芝加哥期权交易所VIX指数小幅度上升至22.7,美股市场今日因假日休市。

悲观预期逐渐落地

通胀数据是美联储议息会议前的一项重要数据之一。周二公布的数据显示,美国3月CPI再度出现自1981年以来最大涨幅,加大了美联储大幅加息的预期。在那之后的几个小时里,由于除去食品和能源外的核心数据低于预期,美股持续上涨。对货币政策和通胀预期敏感的2年期美债收益率在报告公布后大幅回落。

与此同时,美国政府周三表示,3月份支付给美国生产商的价格(PPI指数)也较上年同期上涨,超出了市场预期。但股市仍然继续上涨,短期美债收益率再次下滑,主要因多数投资者仍持通胀已见顶的看法。

昨日,美国3月“恐怖数据”(零售销售月率)不及预期,录得0.5%,低于预期的0.6%,前值从0.3%上修至0.8%。但美国银行周三公布的一些研究数据显示,截至2022年,美国消费者信用卡和借记卡支出较上年同期增长15%,这表明美国人并未因高通胀而减少消费。数据出炉后,截至昨日收盘,芝加哥期权交易所VIX指数小幅上升至22.7,为一周以来的低点。

“如果我事先告诉你,CPI和PPI将连续数月超出预期,而且都达到几十年未见的水平,你还会预测美债收益率会大幅回落、股市会上涨吗?”Interactive Brokers LLC首席策略师Steve Sosnick表示。

可以肯定的是,并非所有人都觉得这些刚公布的数据可以让他们降低预期,华尔街一些分析师则警告客户不要被疲软的数据所愚弄。

周期发力 反弹指日可待?

以Ethan Harris为首的美银经济学家在一份报告中称:“关注不包括食品和能源在内的传统核心通胀指标是错误的。”“这种方法的问题在于,根据你获得的数据,你几乎可以得出任何希望出现的数字。”

Comerica Wealth Management的首席投资官John Lynch表示,过去几年股市的两大主要推动力——美联储为市场兜底和较低的CPI,现在正成为最终将打压利润率和估值的重要角色。

“持续性的通胀压力可能会继续打压投资者信心,” Lynch在报告中称。“我们继续青睐价值型和周期性板块,并认为随着企业和投资者适应这些变化,更积极主动的策略将胜过被动策略。”

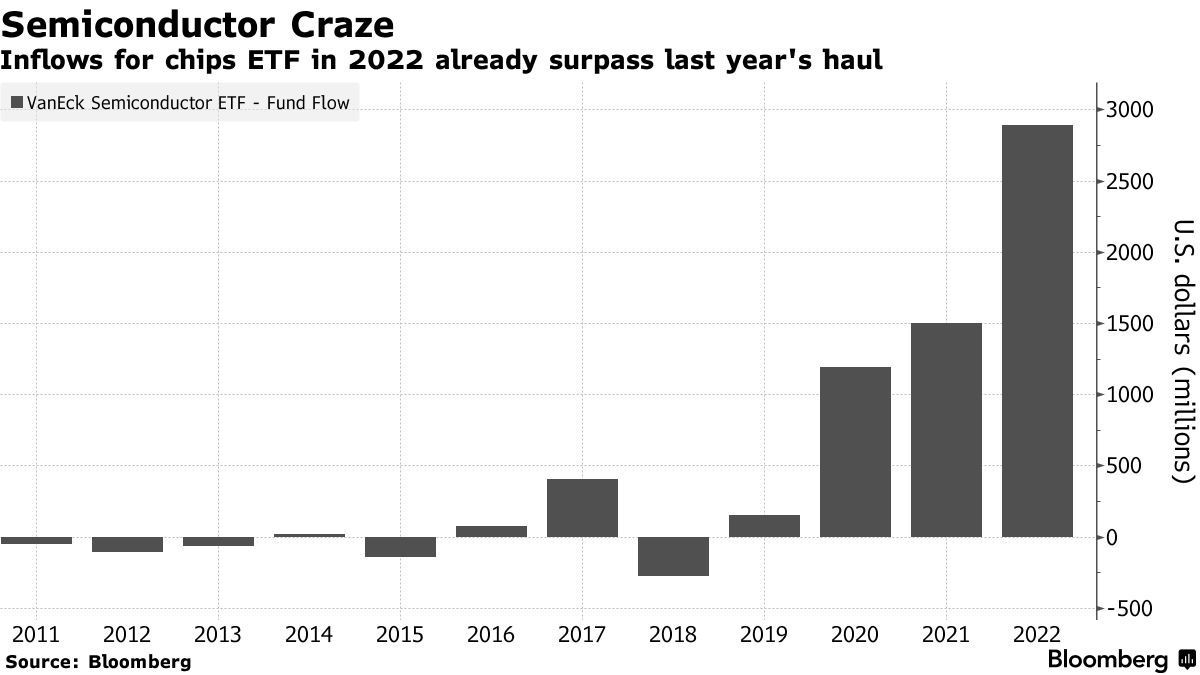

“逢低买入”群体在过去一周所做的就是支持周期性股票,向专注于半导体类股票的ETF投入数十亿美元,押注半导体行业将从供应链受阻和缺芯潮中继续复苏。材料生产商和工业类股领涨。

2022年仅4个月流入芯片ETF的资金已经超过了去年

彭博社汇编的统计数据显示,半导体ETF约有17亿美元的资金流入。自今年年初以来,主打半导体股票的基金已经募集约78亿美元,大约相当于过去两年的总和。资金流入半导体行业,突显出投资者相信该行业将从新冠疫情时期加剧的供应链动荡中继续复苏。通常来说,半导体行业是一个周期性行业,经济表现良好时,该行业通常表现良好。

通常而言,利润增长是驱动股价上升的最重要因素之一。从美股各大板块来看,分析师普遍预计,由于油价走高,第一季度另一大周期性行业——能源行业利润率将较上年同期大幅增长,而原材料行业获利料也将受益于价格飙升。

回顾第一季度,受益于全球油价上涨的这一重大红利,能源股可能将成为美股市场上的大赢家。美国银行近日表示,尽管能源今年以来大幅跑赢大盘,但在高通胀和现金收益率上升的背景下,其估值仍然具有吸引力。截至昨日,iShares全球能源ETF(IXC.US)今年以来涨幅接近37%。

其他经济报告对看涨分析人士来说更为有利,其中包括美国零售销售数据,由于汽油支出猛增8.9%,3月份零售销售额小幅上升。尽管商品和服务价格上涨,但美国人仍愿意进行消费,这一数据为人们带来了乐观情绪,毕竟近期经济衰退的呼声越来越高。有分析人士认为,即使真的出现了,经济衰退的时机也很难把握。

“经济衰退比软着陆更有可能发生,但这并不意味着市场马上就会下跌,”嘉信理财首席投资策略师Liz Ann Sonders在电话采访中表示。“但假设衰退的风险继续将上升而不会回落,我们至少可以预计市场将出现更大幅度波动。”

杰富瑞首席经济学家Aneta Markowska在监测一项由餐厅预订量、零售网络流量和交通数据等组成的美国经济活动专有指数。她表示,她统计的这项指标已升至一个月前的水平之上,Markowska指出,尽管住房市场出现疲软,但消费水平和资金流动因素已出现积极进展。

她在一份报告中写道:“因此,尽管经济表面上似乎在原地踏步,但在背后仍有继续正常化的迹象。”“在能源成本上涨的情况下,消费者活动仍然非常具有韧性。”

扫码下载智通APP

扫码下载智通APP