净利润翻倍增长,周黑鸭(01458)2021年有料?

自2019年11月升级“直营+特许经营”双轮驱动模式已经两年,周黑鸭(01458)成功将业绩拉回了上升轨道。

智通财经APP了解到,周黑鸭近日发布2021年财报,实现收入28.7亿元,同比增长31.6%,结束了三年来的逆境,重返双位数增长,毛利润16.58亿元,同比增长37.04%,净利润3.42亿元,同比增长126.4%,毛利率及净利率分别为57.8%和11.92%。此外,该公司拟派发末期股息每股0.12港元,派息率达70%。

实际上,2021年下半年以来疫情升级,局部多点疫情爆发,出行受阻叠加高通胀,严重打击餐饮行业景气度,但周黑鸭全年业绩保持稳健增长态势,这也直接证明其“直营+特许经营”模式的成功。

2019年11月,周黑鸭官宣启动特许经营并签约第一批特许经营商。两年时间特许经营门店拓展至1535家,占比总门店超过了50%,收入贡献超过20%,成为此次业绩增长的核心驱动力。除了商业模式,该公司在产品创新、全渠道及供应链管理等也在持续优化,共同推动其成长及盈利提升。

“直营+特许”模式升级成功,全渠道驱动业绩成长

周黑鸭是国内领先的休闲卤制品品牌及零售商,产品覆盖包括休闲零食、餐桌卤味等多细分领域。2019年新管理团队接棒,宣布“第三次创业”并进行“六大战略”变革:商业模式升级、全渠道覆盖消费者、产品多样性、整合品牌营销、提升供应链能力及组织力。

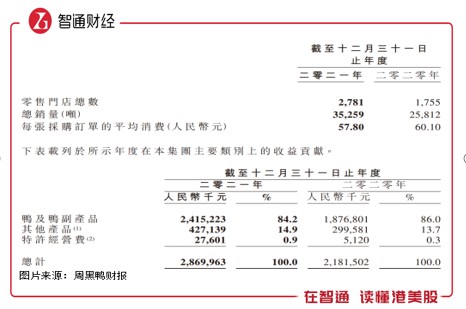

2020年处于战略转型第一年,疫情影响巨大但其变革成效初显;2021年疫情整体缓和,转型成果也持续显现,下半年在疫情多点爆发下收入仍同比增长10.8%,全年实现增长31.6%。2021年,其鸭及鸭副产品收入增长28.7%,卤制红肉、卤制蔬菜产品等其他产品收入增长42.8%。

产品销售是收入的核心,2021年产品总销量35259吨,同比增长36.6%。该公司打造了多元化的销售结构,在直营+特许经营商业模式下,线下线上全渠道发力,销售结构持续完善,共同驱使产品销量及业绩稳健增长。

2021年,该公司拥有2781家门店,同比增加了1026家。其中自营门店1246家,以优化提质为主,打造品牌标杆,增加89家;而特许经营门店1535家,推广“命运共同体”计划,依托单店托管式+城市发展式特许模式,翻倍扩张,增加达937家,截止2021年,该公司共计收到近16000位特许商申请。

特许经营商从0到覆盖超1500家,短短2年时间,目前仍有上万家申请,可见市场对周黑鸭品牌高度认可。周黑鸭在门店拓展上有自己的策略,门店已进驻全国267个城市,在各大城市分布均匀。在区域分布上,华中地区分布较多,门店占比44.3%,华东、华南及华北三个方位地区分布较为均衡,门店占比10-20%区间,华西加快门店拓展,目前也接近10%的份额。

以门店作为产品市场据点,线上线下全渠道覆盖,多元化触及消费者。在线下,疫情导致消费者活动半径缩短,社区消费发展迅速,该公司探索社区场景并打造社区店,在武汉取得了不错成效,并开始在华中及华南的部分城市启动试点;开展线上线下相融合的外卖业务,通过精细化运营,外卖业务收入大幅增长至3.71亿元,贡献收入提升至12.3%。

电商业务保持强劲增长,在2020年经营环境较不理想得情况下,电商业务仍逆势增长近30%,2021年该公司持续完善电商体系,探索和深化各类新型电商模式,尤其是直播电商,期间共参与超3000多场直播,观看量达1.5亿人次。2021年,互联网O&O业务(电商及外卖)收入增长23.5%,收入份额达32%。

实际上,模式及全渠道的成功输出,建立在优质的产品基础上,通过品牌及产品力获得消费者认可,并迅速抢占区域市场。

周黑鸭在产品方面不断创新,一方面聚焦鸭脖、鸭翅、鸭掌、鸭锁骨等拳头产品,该产品在收入贡献超过八成;另一重点在于产品的持续升级创新,增加不同口味,比如五香等全新口味系列;同时丰富产品品类,覆盖多价位段,打造年轻消费者喜爱的香辣虾球、虎皮凤爪等网红爆款产品,形成新一代大单品矩阵。

与此同时,我们也可以看到,除了上述亮点外,周黑鸭实现盈利能力的大幅提升,那么该公司是如何做到的呢?

精细化管理,全面提升盈利水平

智通财经APP了解到,周黑鸭在盈利上主要在两个方面下手:一是生产端,影响公司毛利的因素主要为产品售价和成本,该公司在产品不断创新,增加了产品定价能力,同时智能化生产及供应链管理降低生产成本;二是在经营端,提升费用利用率。

在供应链上,该公司打造完整的供应链协同体系,涵盖敏捷物流体系、精益生产体系、采购体系,并引入OCM(生产成本管理)成本控制精细化管理体系,而旗下规划有五大智能生产中心,其中在华北、华中、华南及华东设有四个空间洁净度为十万级标准、高度自动化的生产中心,西南生产中心预计于今年投产运营。

2021年物价水平上升,但在强定价能力、供应链优化管理以及自动化生产水平提升情况下,平均每吨盈利进一步优化,平均每吨产品价格8.06万元,每吨存货成本2.77万元,平均每吨产品毛利率65.6%,提升了0.72个百分点。

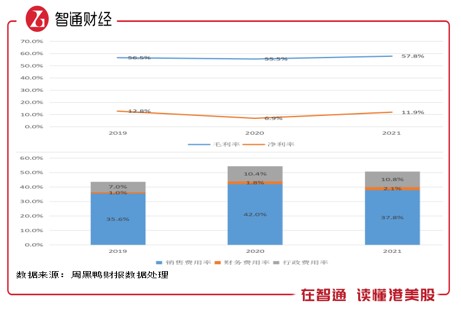

周黑鸭经营费用核心的是销售费用,2021年销售费用率37.8%,同比下降4.2个百分点,财务及行政管理费用率较为稳定。该公司销售费用包括租金、销售人员薪金福利及广告营销费 用,营销费用主要采取品牌影响策略,通过“小黄店”形象及整合抖音及快手等全渠道媒体资源,推动品牌年轻化及渗透率。

2021年,该公司整体毛利率为57.8%,同比提升2.3个百分点,净利率为11.9%,同比提升5个百分点,ROE为8.13%,同比提升4.45个百分点。

受益行业成长,看好未来扩张

周黑鸭位于休闲卤制品行业前列,充分受益于行业成长带来的发展机遇。根据Frost & Sullivan统计数据,2019年,休闲卤制品市场规模突破千亿大关,并保持中双位数的增速,预计2025 年达到近2300亿元。而行业市场比较分散,绝味、周黑鸭及煌上煌市占率为前三席,疫情正在重塑行业格局,市场份额逐步集中于龙头。

相比于绝味及煌上煌,周黑鸭特许模式启动较晚,门店数量虽有差距,但经营质量却相对较高。以绝味看,其门店(2020年)数量高达12399家已逼近天花板,基本以加盟商为主,单店收入42.55万元。反观周黑鸭,其单店收入远高于同业水平,且特许拓店下潜空间极大,未来加速成长确定性强。

组织端,周黑鸭实行员工股权激励政策,激发员工积极性。2020年该公司启动并分十年期滚动授予股权激励计划,2021年,扩大股权激励范围,向153名选定人士授予了合共1519.2万股作为激励基础股份。同时,该公司通过回购股份扩充股权激励池,股权激励有助于核心员工稳定及业绩拓展。

复盘周黑鸭2019-2021年变革历程,“直营+特许经营模式”成功并未偶然,新管理团队“六大战略”目前仍在稳步实行,方向是对的那么努力就可以事半功倍。2021年是模式转型成功的良好开端,除去疫情影响,预计未来将保持高成长水平。

对比绝味,周黑鸭估值具有很大提升空间,绝味vs周黑鸭,PB值高出1.3倍,PE值相持平,但基于周黑鸭特许模式加速预期,在全渠道优势、产品创新优势以及供应链优势下,预计盈利能力将持续提升。该公司未来几年预计PE值将持续改善下降,参照绝味估值,将得到价值重估。

扫码下载智通APP

扫码下载智通APP