2倍PS+“破净”:看百融云创(06608)对标港股SaaS、美股金融科技公司估值分析

长期来看,市销率对于考量成熟资本市场的成长公司成长性更具意义,如较为典型的曾经20年未盈利的亚马逊,或是亏损10余年、但期间主业现金流保持稳健的京东。近日因疫情、审计人员调整等因素,港交所连续出现公司年报推迟公布,百融云创年报则准时出炉:其营收保持高增长、实际的净利(剔除不反应实际业绩的可赎回可转换优先股公允价值)站上1亿关口,成长性良好,市销率处于被低估;特别是在“运营检测仪”主业现金流与资本“安全垫”现金资产的共同支撑下,其潜在价值历历可辨。

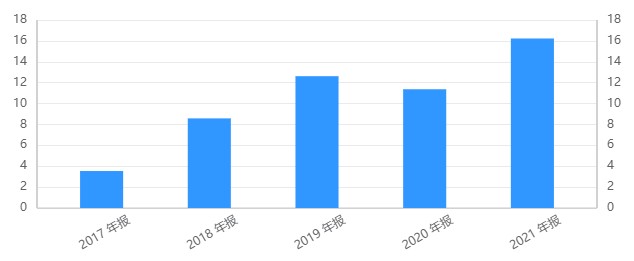

得益于我国银行等金融机构业务条线数字化升级需求、及百融云创(06608)在该细分领域的AI产能与商业模式优势不断转化,公司自2017年以来成长性逐步释放。2021年年报显示,百融云创营收已达16.23亿元,同比为43%,近4年来的营收复合增速达46%;公司在扩张过程中凸显了运营品质厚积薄发——2020年经调净利逾8千万元,2021年该数据已超1.4亿元。

百融云创近5年来营收统计:

来源:IFIND

因联储升息及国际地缘等因素共振,全球股市日前受重创。叠加疫情反复对经济及消费的侵蚀,为数不少的港股SaaS公司2021年净利下滑甚至亏损,行业整体营收承压,导致板块市销率“重心”已表现出下沉迹象:截至3月28日,港股SaaS板块中20家公司(包括通用SaaS与垂直领域SaaS公司)中已有9家公司披露去年年报,市销率中位数下降至接近3.5倍的水平;去年中报,港股板块20家公司的市销率中位数还是3.8倍。而百融云创的最新市销率为2.3倍,与去年中报时一致,这不仅意味着公司在板块仍处于显著低估,而且经历上一轮猛烈市场冲击后,其表现出更为坚挺的估值稳定性优势。

值得强调的是,百融云创的成长性拥有具有说服力的主业现金流支撑。

“只要有稳定的现金流,就把它证券化。”流传于华尔街的这句名言中的前半句,既不是以营收、也不是以净利或其他指标为条件,而是以“稳定的现金流”为先,可见一家初创公司的真实“造血”能力对市场的吸引力之强,当然在其成熟之后,现金流这一指标的重要性也不会褪色。企业依靠投资、从银行等处贷款、通过经营创收都可以产生现金流,而这话中的现金流主要是指经营现金流。

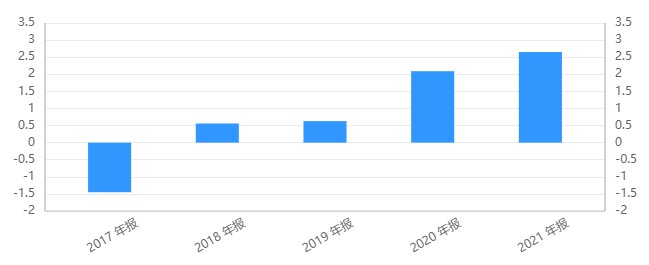

经统计可见,百融云创近年来的经营现金流表现强劲——2020年及2021年,伴随公司业务规模一路扩大,叠加客户粘性高、账期短等优势,公司的经营活动现金流净额同步跃升,2021年该指标已达到2.65亿元,同期的每股营业活动现金流净额逾0.53元,该指标在已披露年报的全部公司中排名第二高,在垂直领域SaaS公司中排名居首——这证明百融云创主业成长质量的优势,扩张态势经检验呈“良性”。

百融云创近5年来经营活动现金流净额统计:

来源:IFIND

高质量成长让百融云创在SaaS公司中也积累下更高的资本“安全垫”。至2021年报告期末,公司手头的现金等价物及金融资产合计高达39.5亿元,达到公司市值的108%。目前,百融云创市净率近0.9倍,低于7成已公布年报的SaaS公司。突出的资本“安全垫”优势提高了百融云创“破净”所蕴藏的价值含量。

百融云创目前的估值优势在港股SaaS板块中历历可辨,若与纽约上市的金融科技同行相比,亦不逊色。

美股对标公司中,与百融云创主业发展轨迹最为相似的公司为两家老牌金融科技巨头——富达与FICO,百融云创目前的客户定位、产品功能和战略扩张,与曾经的富达最为相近;选择SaaS之路,则与近年来FICO的转型方向一致。另一方面,最适合采用市销率估值法的美股同业公司为Q2 holdings与MongoDB,两家企业2021年营收增速分别为24%和40%,近4年的营收增速分别为55%和27%,市销率则分别为7倍和48倍,相对于百融云创更为高估。

以往,重资产、高分红的地产或大体量科技公司相对更受香港资本市场青睐,但随着这些巨头因本身所涉的大产业周期、地产等政策等重要因素影响,其“光环”褪色已成不争的事实。后期,香港市场对待科技成长股的态度有望向美国市场进一步靠拢。至于百融云创的扩展预测,中泰证券最新报告认为公司2022年、2023年的营收将分别达到20.16亿元和25.68 亿元。

扫码下载智通APP

扫码下载智通APP