打了“三剂猛药”的康臣药业(01681)要奔向何方?

本文来自“王雅媛港股圈”,作者:黄志鸿

康臣药业(1681.HK)的主要产品尿毒清颗粒被录入国家基本药物清单、2017年国家医保目录甲类,并于2015年终通过循证医学临床试验,被证实能很好地控制慢性肾脏病患者的肾小球滤过率水平下降。

尿毒清颗粒对于尿毒症患者来说,很可能是一种好药;而今天要讨论的是它的生产商:康臣药业。我们认为,这是一只潜力股。

从2017年起,康臣在短短六个月的时间里狂涨50%,从约3.7港币的价位到现在5.7港币,可谓是给市场下了“猛药”。

经过研究和尽职调查,我们认为,这“猛药”的药效还远远未终止。

我们预计2017年~2018年,康臣收益复合增长会达到25%(集团实际复合增长15%,即剔除玉林2016年7月才并表的影响),每股核心净利润复合增长26%。

接下来,就让我们沿着时间线,看看康臣给市场下的三剂“猛药”。

一、第一剂“猛药”:收购老牌中药企玉林制药

康臣药业是一家中药制药龙头,但在收购国字头中药老字号玉林制药之前,它的产品几乎全是处方药,商业模式较为单一。

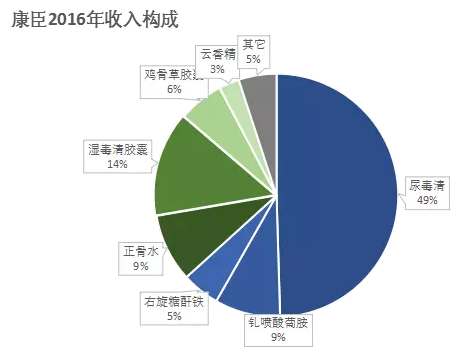

在收购玉林之后,它的产品组合才丰富起来——旧康臣拥有的处方药(RX)组合(2016年占总收益65%):尿毒清(2016年占总收益50%),医用成像对比剂等。

加上新收购的玉林制药拥有的非处方药(OTC)组合(占35%):玉林拥有药品9个剂型70多个品种。其中,已有超过 30 种被列入国家非处方药医保目录、医疗保险药品目录和新型农村合作治疗药物目录。

值得一提的是,主要产品几乎都是独家基药,而由于非处方药性质决定,玉林的毛利率比康臣要低上许多。所以,我们预期康臣集团在玉林整年并表之后,毛利率会有一定下跌。

(来源:公司资料)

注:并表按2016全年口径计算,因此与年报披露数据不同。

(来源:公司资料)

从2015年8月至16年7月,康臣一步步完成了对玉林制药的收购,玉林盈利从2016年7月起开始计入报表。

但一开始,大家对玉林的收购十分不满意,股价呈下行趋势,市场认为其收购代价实在太昂贵。

收购价约11元/股(包括2017年初对玉林的3亿元注资,若不包括则约为每股8.5元),相当于玉林2015年利润53倍,2016年利润20倍,要知道康臣自身市盈率才16倍左右......

而玉林在收购前又是一个半死不活的小国企,这样看起来似乎真的是买得太亏了….真的是康臣被坑钱了吗?

我们并不这样认为,相反,收购玉林为康臣带来了进一步成长的机会。理由如下:

(1)玉林老厂房改造项目估值17.5亿人民币,为收购价的1.5倍。

玉林于2016年底开始工厂搬迁项目,“退城入园”,其原来处于玉林市中心的老厂房计划搬迁至玉林中医药健康产业园,产能预计将大大扩大。

最重要的是,其老厂房位于玉林市中心河边,玉药将在其地址上与房地产公司合作开发住宅与商业。据管理层所述,该项目可售总建筑面积43.7万平方米。

根据我们的研究,我们估计其将在2018年开始预售,2019年开始收益,项目价值17.5亿元,较券商给出的20亿元更为保守。

而据券商估算,此项目的净利润为2.73亿元,即玉林收购总花费11.83亿元的23%。若除去此花费,收购价则相对于玉林2016年利润的16倍左右。

虽说也不便宜,但下面会提到的综合战略意义、玉林带来的销售网络的扩大,以及玉林本身的增长潜力,我们认为这个价格是可接受的。

(来源: 2017.2.28; http://www.yulin.gov.cn/info/454824)

玉林地产项目具体估值方法如下:

玉林房产所在地址:城站路1号;据管理层所述,该项目可售总建筑面积为43.7万平方米;

我们保守估计价格为4000元/m2(参考附近地产: 华美国际欧洲城 4900元/m2; 华美国际美国城5200元/m2; 城站路29号(二手) 4246元/m2)。

则房产价值约为:4000元/m2 × 437,000m2 = 17.5亿元。

(来源:http://newhouse.yl.fang.com/house/s/list/)

(2)玉林成为康臣新的驱动力

康臣大刀阔斧的改革,使得玉林经营形势扭转,迎来高速增长期。

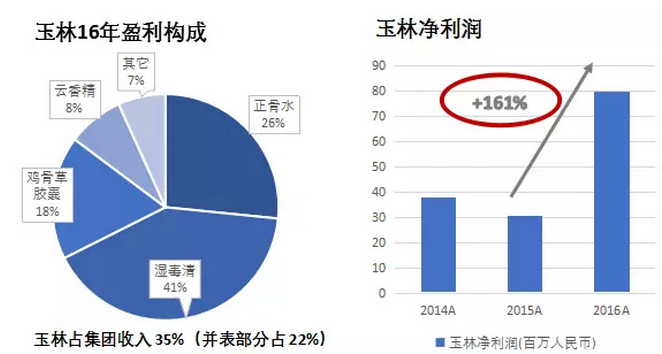

撇去其老厂房所有的地块的价值,玉林财务表现也很亮眼。

(来源:公司资料)

康臣在收购玉林制药后进行了改革,特别是重组销售团队,取得了卓有效的成绩:

A.收益从2015年的-3%负增长,转为2016年的增长31%;

B.毛利率从2015年的53%,提升5个点到16年的58%;

C.净利润从2015年-20%的负增长,到2016年160%的惊人增长。

而根据我们的尽职调查,我们相信,玉林在2017年还能维持收益+17%稳健的增长,为康臣集团贡献约35%的盈利。

上述猜测的理由如下:

A.据管理层所述,他们计划今年对他们的药品进行全面提价,如主要产品之一的正骨水,预计提价10%。

B.我们预计其主要产品销售量增长率,较去年约60%-90%的水平会有所下降,但仍然能有15%左右的增长。

我们预计销量会增长的原因有两个:

A.康臣在2016年第二季度解散原有70人,建立200人的自有销售团队,我们认为,此改革对玉林销售增长的成效还有余温;

B.康臣坚持拓展市场与加强推广的策略,其对团队的管理能力不俗。这从老康臣主要产品尿毒清、右旋糖苷铁,在2015年、2016年分别都维持着10%和30%的增长率可以看出。

天猫自营药店阿里健康大药房上的数据,在一定程度上能佐证我们的观点:例如,占玉林收入41%的产品湿毒清,在同类产品中按销量排名第6。

从2016年5月截至2017年6月底销量约25,000(即平均月销量1800左右),而最近月销量达到五千。(当然不排除6.18促销的因素,但我们认为6.18对此类产品影响不那么大)。

(来源:https://maiyao.liangxinyao.com/category-1276255138.htm?spm=a1z10.5-b-s.w4011-15153317282.127.R88Kaj&parentCatName=%C6%A4%B7%F4%D3%C3%D2%A9&catName=%C6%A4%D1%D7%CA%AA%D5%EE&parentCatId=1250010419&acm=lb-zebra-199393-1533915.1003.4.1235853&scm=1003.4.lb-zebra-199393-1533915.OTHER_14764727170390_1235853&catId=1276255138&search=y&orderType=hotsell_desc)

(来源:https://detail.liangxinyao.com/item.htm?toSite=main&id=538238075983&id=538238075983&spm=a1z10.5-b-s.w4011-15153317282.152.Z3dXuO&rn=f4a342e4e69614dbe2cf190496868f4c&abbucket=2&skuId=3215508210914)

除此之外,我们还认为:

A.玉林的并购使得集团销售渠道拓宽(原来康臣覆盖5万家药店,并购玉林后预计覆盖20万家,扩大四倍),有利于旧康臣药品的销售增长(例如:渠道销售约占尿毒清销售的30%)。

B.玉林丰富的非处方药产品,也能减少康臣过度依赖处方药的风险。

综上所述,我们认为收购玉林,不亏。

二、第二剂"猛药":康臣主打产品尿毒清迎来新的增长点

在2017年2月公布的新国家医保目录中,康臣主打产品尿毒清由乙级升为甲级。这意味着,尿毒清的报销比例由90%左右上升到100%,我们保守估计需求增长将推动尿毒清收入增长20%。

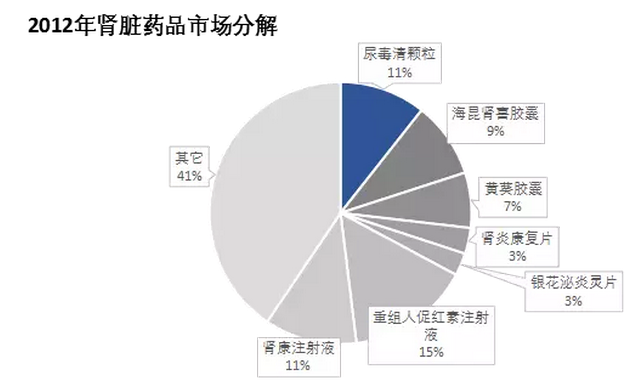

尿毒清占旧康臣收益75%,完全并表后约占整个集团收益50%,是康臣的主打产品,主要面向慢性肾病三期四期患者。其在市场中也享有一定地位,在肾病口服药中市场份额连续几年排名第一。

据券商与慢性肾病专家的会议,慢性肾病三/四期患者的增长率大于五期患者(用析治疗的患者)。

同时,据我们估算,尿毒清较透析具有明显的价格优势。透析每周2次~3次,共花费900元~1300元,而服用尿毒清一周仅花费140元~224元,并能减少所需透析次数。

(来源:公司资料、南方医药研究所报告)

再对比其主要竞争者,即其它口服药"海昆肾喜"等,"尿毒清"是唯一一个通过循证医学实验,医保100%报销(“海昆肾喜”刚列入乙类,90%左右的报销比例),列入国家基本药物名单的(医院倾向于使用国家基药)。

而且,据券商专家会议,中医院首选用药为"尿毒清""金水宝"和"百令胶囊"(这两个更主要面对前期患者),次选用药才到"海昆肾喜";西医院也几乎100%会开尿毒清之类的中药处方。

(来源:公司资料、券商报告)

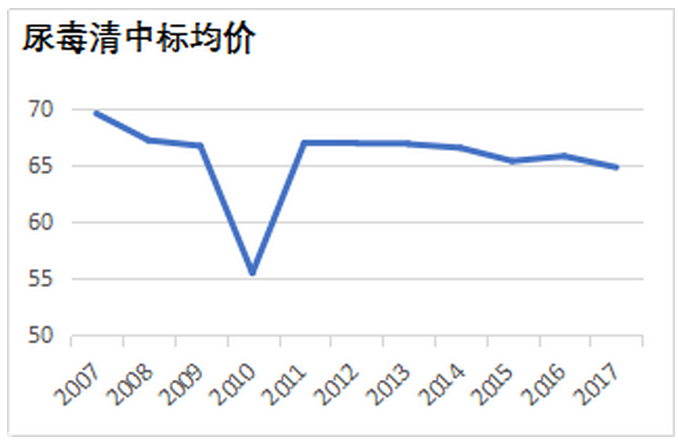

报销比例的提高或许会带来在省投标时更大的价格压力(为保证医保基金充足),但从已出的2017年中标价格来看,尿毒清价格下行压力并不算大,如广东省中标价仅同比下降3%,湖北省中标价和2016年持平。

因此,我们认为价格压力,不会给尿毒清的收益带来明显的负面影响。

(来源:药智数据库, 截至2017.06.12)

综合来说,我们认为尿毒清本身就具有极强的竞争力。在医保甲级的光环加持下,尿毒清市场份额将进一步扩大,促使康臣整个集团在2017年有强劲的表现。

三、第三剂“猛药”:2017年2月回购15%股票并注销,推动每股利润增长18%

2017年2月,康臣药业的管理层慷慨地大手一挥,向弘毅资本(Hony Capital)回购,并注销了约1.5亿的股票(占原有股数的15%!)。

如此一来,若市盈率不变,就算公司在2017年利润一点也增长,股价也能实现上涨18%,对于股东来说,所谓"躺赢”,大概就是如此了。

四、都是真的?来看看税务核实

买药怕买到假药,看此类中小盘股,怕的也是数据作假。通过尽职调查,我们认为康臣数据基本真实可靠。

据报道,康臣2015年纳税1.57亿元,2016年1月~5月纳税8553万元。

(来源:通辽市政府官网: http://www.tongliao.gov.cn/tztl/zsdt/2016-06-15-20671.html)

再看财报纳税方面,2015年收入税加上毛利增值税约1.79亿元,比报道所述多14%;2016年1月~5月约7833万元(按上半年5/6算),比报道所述少8%。综合实际纳税时间差异,我们认为误差在合理范围内。

五、总结

总的来说,在股份回购、高速增长的玉林并表、主要产品尿毒清再增长的影响下,我们有信心,康臣药业在2017年收入增长37%,每股核心净利润增长40%左右。

同时,就算撇除2018年玉林老厂房处的房产项目开始预售的影响,每股核心净利润2017年~2018年利润复合增长率26%。

我们相信,好药才能药到病除。康臣作为一只好的股票,其增长潜力与优质业绩在未来将得到反映。

(编辑:肖顺兰)

扫码下载智通APP

扫码下载智通APP